Selic

BC admite que taxa Selic pode aumentar além do previsto em dezembro

Copom pode elevar Selic além do previsto em dezembro. Analistas não descartam taxa de 14% em 2022

Rosana Hessel / Correio Braziliense

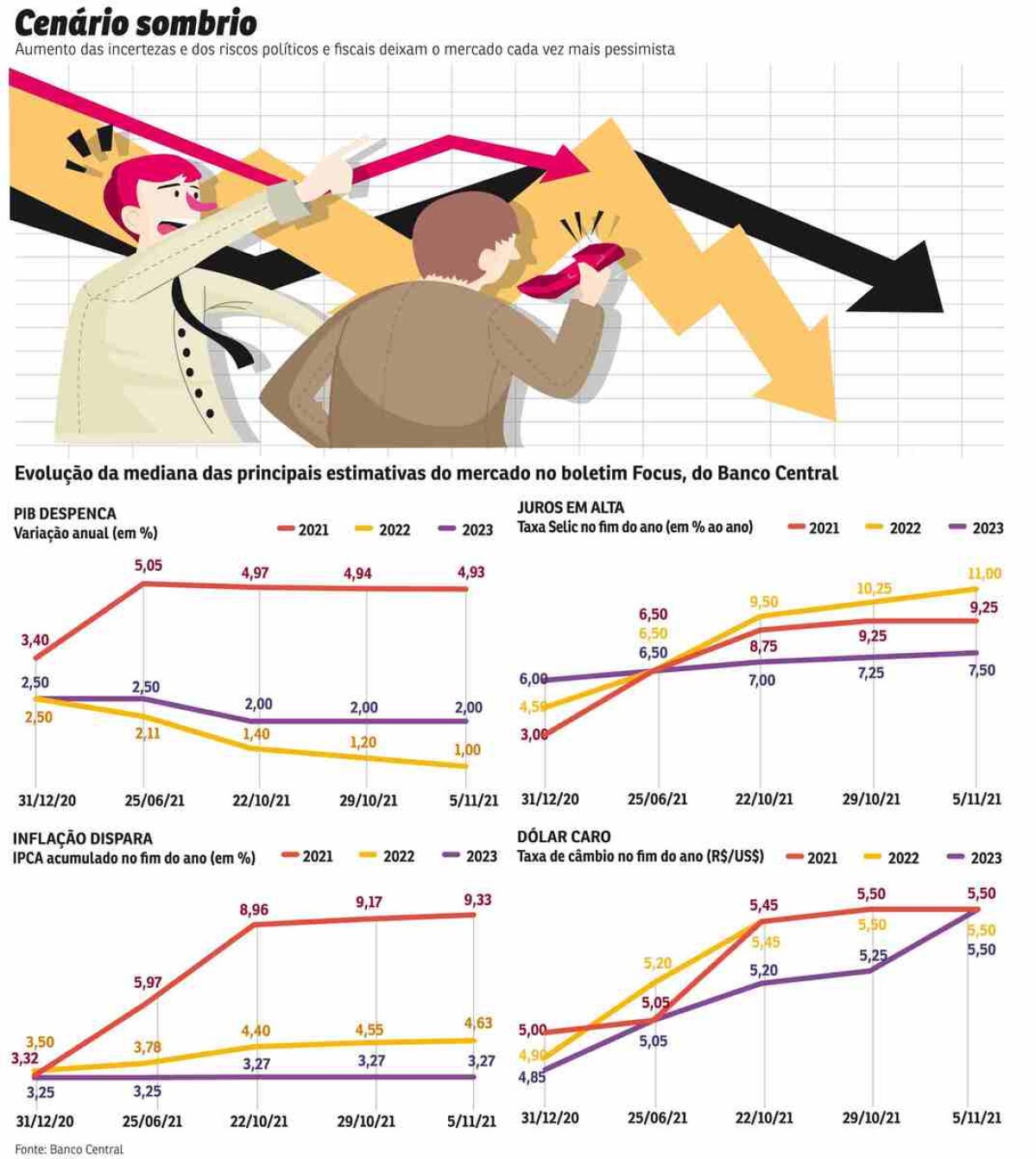

A cada semana, o pessimismo no mercado fica maior, diante do aumento da desconfiança no governo e da deterioração das regras fiscais em pleno ano eleitoral. Enquanto as projeções para a inflação continuam subindo para além das metas, tanto para 2021 quanto para 2022, as previsões para a taxa básica de juros da economia (Selic) no fim do próximo ano aumentaram para 11%, e analistas não descartam que os juros possam chegar a 14%, patamar registrado na recessão de 2015 a 2016.

O mau humor cresce com a indefinição sobre a votação da PEC dos Precatórios, a proposta de emenda à Constituição que permite um calote nas dívidas judiciais e fura o teto de gastos, para possibilitar o aumento das despesas públicas em 2022. Analistas afirmam que a proposta é ruim, mas há os que enxergam um Plano B, via medida provisória, para criar espaço para gastar.

Essa saída é a menos pior para os mais imediatistas — aqueles que estão preocupados apenas com o estouro do teto de 2022 e não enxergam o estrago institucional de longo prazo que a PEC poderá causar.

Como nenhuma saída é animadora, as previsões para o crescimento do Produto Interno Bruto (PIB) pioraram tanto para este ano quanto para o próximo — e a mediana das projeções do boletim Focus, do Banco Central, já está em 1% para 2022. É um percentual menor do que o 1,2% do PIB em 2019, resultado que foi revisado para baixo, na semana passada, pelo Instituto Brasileiro de Geografia e Estatística (IBGE). Antes, a taxa de 2019 era de 1,4%.

Já as previsões para o Índice de Preços ao Consumidor Amplo (IPCA) deste ano subiram pela 31ª semana consecutiva, para 9,33%, bem acima do teto da meta oficial, de 5,25%. Para 2022, quando a meta é de 5%, a previsão do IPCA foi elevada pela 16ª semana seguida, para 4,63%.

Com intuito de acalmar o mercado, especialmente os investidores internacionais — cuja desconfiança acaba tendo reflexo na taxa de câmbio e, consequentemente, na inflação —, o diretor de Política Monetária do BC, Bruno Serra, disse em entrevista a órgãos de imprensa japoneses, que, em dezembro, o Comitê de Política Monetária (Copom) poderá elevar a taxa Selic além do 1,5 ponto percentual sinalizado na reunião de outubro.

"Se for necessário, o BC poderá aumentar a taxa em mais de 150 pontos-base", disse Serra, em entrevista virtual concedida na quinta-feira e publicada, ontem, pelo Nikkei Asia. "Ainda estamos perseguindo o centro da meta para 2022", acrescentou Serra, sinalizando que o Copom deverá intensificar a velocidade do aperto monetário.

Em relação à PEC dos Precatórios, que afrouxa as regras fiscais, o diretor do BC reconheceu que gastos em qualquer rubrica não podem ser aumentados sem corte de despesas em outra área — uma preocupação que o mercado não está enxergando no governo.

Piso de 12%

Analistas avaliam que o BC não tem como evitar um aperto monetário mais forte. Para Eduardo Velho, economista-chefe da JF Trust Gestora de Recursos, a fala de Bruno ajudou a amenizar a queda da Bolsa de Valores de São Paulo (B3), às vésperas da votação da PEC dos Precatórios, prevista para hoje. O clima é tenso para qualquer desfecho da votação, que busca espaço para a criação do novo Bolsa Família.

"Como a PEC é ruim, porque amplia o teto para o governo gastar mal ao mudar o indexador, o Plano B, seja qual for, também é ruim. A conclusão é de que o governo vai fazer política fiscal expansionista e vai gastar colocando decreto de calamidade pública se a proposta não for aprovada", resumiu. Segundo ele, a piora nas projeções do mercado mostra que tudo é possível, inclusive a taxa Selic chegar a 14% no ano que vem. "O piso para a Selic é de 12% em maio de 2022", alertou Velho.

Na avaliação de Roberto Padovani, economista-chefe do Banco BV, a fala de Bruno Serra deixou a "porta aberta" para uma alta mais forte na Selic em dezembro. "A leitura que faço é de que estamos vivendo em um ambiente de muitas incertezas, não só em relação à PEC dos Precatórios, mas a algo mais profundo, a condução da política fiscal neste governo e no próximo. Existe uma crise de confiança, e isso não é neutro para a economia. Muda os patamares de câmbio, de inflação, de juros e de crescimento", explicou.

"Ninguém sabe exatamente qual será a intensidade de mudança dessas variáveis, muito menos, o Banco Central. Por isso, o BC está deixando a porta aberta para poder reagir a qualquer cenário, pois um dos erros que cometeu, no passado, foi se comprometer com estratégias de normalização parcial dos juros e com o chamado forward guidance", acrescentou.

Por enquanto, Padovani prevê a Selic a 11% no início do próximo ano, mantendo-se nesse patamar até dezembro. "Mas é possível (a taxa) chegar a 14%, porque o governo ainda vai sofrer muita pressão para aumentar o gasto público no ano que vem. Dependendo do grau de perda de credibilidade, isso vai pressionar mais o câmbio, e o limite para a alta dos juros será difícil dizer. Tudo vai depender da tendência e do cenário econômico. Por enquanto, nas nossas projeções, a Selic não chega a 14%, mas o nível de incerteza é muito alto", afirmou.

Para Luis Otávio de Souza Leal, economista-chefe do Banco Alfa, o diretor do BC deu uma "resposta padrão" para não perder a ancoragem para a próxima reunião do Copom. Leal prevê a Selic encerrando 2022 em 10,75%, mas também não descarta a possibilidade de a taxa básica chegar a 14% no meio do próximo ano.

"Acho difícil, mas não impossível. Tudo vai depender do real compromisso do BC com a meta de inflação para 2022. Temos que levar em consideração que essa meta só será relevante para a política monetária até a reunião (do Copom) de março, e, mesmo assim, já com um peso bem menor que a meta de 2023", disse.

Fonte: Correio Braziliense

https://www.correiobraziliense.com.br/economia/2021/11/4961647-bc-admite-que-taxa-selic-pode-aumentar-alem-do-previsto-em-dezembro.html

Felipe Salto: Bolsonaro é cordeiro em pele de cordeiro

No ambiente criado por Bolsonaro, não há a menor possibilidade de avançar com as reformas

Felipe Saito / O Estado de S. Paulo

Winston Churchill costumava referir-se a Clement Attlee, líder trabalhista, por meio dessa versão modificada da conhecida expressão “lobo em pele de cordeiro”. A alcunha ajeita-se perfeitamente ao perfil do presidente Jair Bolsonaro. Ele não governa a partir de um ideário e de um plano construído com o Congresso Nacional, como se espera no modelo presidencialista vigente. Planta o caos, cria canais diretos com seus seguidores mais radicais, ignora a importância do equilíbrio institucional e, quando julga ter passado do tom, volta atrás. Neste ambiente, não há a menor possibilidade de o País avançar na agenda de reformas. A direção simetricamente oposta é a mais provável: retroceder nas áreas tributária, social, econômica e fiscal.

A famigerada carta veiculada após as manifestações do 7 de setembro não é senão um recuo, mas com prazo de validade. Enquanto isso, o País padece em meio à inflação de 10%, ao desemprego e à ausência de rumo em todas as áreas. Perde-se tempo e vidas continuam sendo ceifadas pela pandemia e pela crise econômica e social. Entretanto, o que importa ao chefe do Poder Executivo e a seus auxiliares é plantar tempestades para, então, acenar com uma aparente diástole. Ocorre que essa instabilidade não passa incólume. A economia vai crescer abaixo de 2% no ano que vem. No segundo semestre de 2021, deve ficar estacionada, no melhor dos cenários – isto é, se não houver uma crise energética e hídrica, como muitos já preveem.

O argumento de que o Supremo Tribunal Federal (STF) ou mesmo o Congresso impediriam o presidente de executar seus projetos para o País não tem fundamentação lógica ou empírica. As instituições trabalham dentro das suas atribuições, de modo que o fracasso retumbante na economia, na área social, na saúde, nas contas públicas, na política ambiental e na política externa é do governo. O centrão apoia Bolsonaro, mas a agenda é tão mal-ajambrada que nenhum tema relevante proposto pelo Executivo avançou. Quando conseguiu aprovar uma PEC, como no caso da Emenda 109, foi para piorar o regramento do teto de gastos. Para ter claro, a regra a acionar medidas de ajuste fiscal simplesmente não tem como ser ativada. Gastou-se capital político, é claro, e agora restou apresentar um Orçamento fake para 2022.

No lugar de preocupar-se com entregar resultados à população, a preferência é por conduzir o País em toada beligerante, alimentando o ódio à corrupção (dos outros) como combustível para segurar-se na corda bamba da baixa popularidade. Não adianta. No fim do dia, o que importa para as pessoas é se conseguirão voltar ao mercado de trabalho, botar comida na mesa, enfim, ter o mínimo para viver com dignidade.

A súcia de destemperados que foi às ruas no feriado da Independência, em sua maioria, nem sabia o que estava fazendo lá. Bradava palavras de ordem para um Bolsonaro que já não existe ou, melhor dizendo, que nunca existiu. Mas o Brasil real – expressão de Machado de Assis que também Darcy Ribeiro e Ariano Suassuna utilizavam – sofre e imagina, um dia, poder melhorar sua situação econômica. As pessoas, no fundo, querem ser felizes.

Os arroubos de autoritarismo do presidente da República já não encontram o mesmo eco no mercado. Os donos do poder financeiro perceberam que não haverá progresso com alguém que, cotidianamente, deixa em aberto o futuro. Sobe ao palanque para atacar o ministro Alexandre de Moraes num dia, para, então, elogiá-lo logo depois. Em qual Bolsonaro depositar confiança?

A ameaça golpista é real, mas até o momento não encontrou respaldo na sociedade civil e no seio das instituições, sobretudo das Forças Armadas. Bolsonaro tenta o improvável e, sim, há uma chance de conseguir. Esbarra, contudo, na realidade de um governo anódino, que não prospera e não faz prosperar. O resultado é muito direto: o vaivém do discurso e a paralisação decisória, incluída aí a incompetência para lidar com o Congresso, a política e os diversos setores representativos da sociedade.

É possível arguir tratar-se de um lobo, mesmo, em pele de ovelha. Mas isso requereria certa sofisticação do mandatário ou, ao menos, de seus assessores próximos, além de algum tipo de planejamento, de visão de país e de mundo. Bolsonaro não os tem. Continua a ser o deputado apagado que ganhou adeptos pendurando fotografias de ex-presidentes militares no gabinete e exaltando Brilhante Ustra. Aquele mesmo que passou quase três décadas no Congresso e nada aprendeu. Pior, nada de bom produziu. Chegou ao posto máximo da República na esteira de uma insatisfação geral com “tudo isto que aí estava”.

O presidente é um lobo solitário perigoso, potencialmente, mas, até agora, um cordeiro em pele de cordeiro. Cabe às forças democráticas, de lado a lado, espantar os abutres do meio de campo e garantir uma arena possível para o pleito do ano que vem.

*Diretor-Executivo da IFI, vencedor do prêmio Jabuti, em 2017, com o livro ‘Finanças Públicas: da Contabilidade Criativa ao Resgate da Credibilidade’ (Record, 2016).

Fonte: O Estado de S. Paulo

https://opiniao.estadao.com.br/noticias/espaco-aberto,cordeiro-em-pele-de-cordeiro,70003838959

Celso Ming: Apesar da inflação mais forte, os juros não sobem

A manutenção da Selic a 2,0% ao ano produz um efeito fiscal benéfico, mas pode dar errado, quando se levam em conta outros fatores

A inflação voltou a dar seus pinotes, ameaça voltar aos 6,0% ao ano daqui a cinco meses e, no entanto, o Banco Central, por meio do Comitê de Política Monetária, o Copom, manteve os juros básicos (Selic) nos 2,0% ao ano. Mas sentiu o golpe e avisou que pode ter de rever sua política de dinheiro mais frouxa e puxar novamente pelos juros.

Primeiramente, aos números. Nos 11 primeiros meses deste ano, a inflação acumulada no ano chegou aos 3,13% e foi para 4,31% em 12 meses (veja gráfico). Em junho, a expectativa do mercado, medida pelo Boletim Focus, do Banco Central, apontava para todo o ano uma inflação (evolução do IPCA) não superior a 1,6%. Agora, ninguém espera menos de 4,0%. No segmento dos preços no atacado, houve uma disparada e tanto. O IGP-M, em cuja composição entram 60% de preços no atacado, acumulou neste ano até o final de novembro alta de 21,97% e pode ir mais longe. Como o atacado de hoje tende a ser o varejo de amanhã, parte da alta no atacado pode ser transferida para o consumidor.

Para o Banco Central, essa inflação é o resultado de choques anômalos e temporários. A pandemia desorganizou a cadeia de fornecimentos e suprimentos. Na retomada da atividade econômica, muitas empresas foram apanhadas com estoques baixos demais. A pressão da demanda empurrou os preços para cima. A alta das commodities (cotadas em dólares) foi turbinada também pelo avanço do dólar em reais. E houve, no final de novembro, o reajuste dos preços da energia elétrica.

O Banco Central argumenta que essa esticada da inflação tende agora a refluir, ainda que seus efeitos acumulados se estendam até meados de 2021. Convém juntar os argumentos: o auxílio emergencial que distribuiu mais de R$ 275 bilhões a cerca de 68 milhões de pessoas e foi fator de aumento da demanda de alimentos e materiais de construção civil vai terminar agora em dezembro. E, se tiver continuidade, será por uma fração do valor pago até aqui. Termina, também, o Programa Emergencial de Manutenção do Emprego e da Renda, que beneficiou cerca de 9,8 milhões de trabalhadores. Portanto, mais desemprego significará também menor pressão de demanda. A alta das commodities agrícolas perderá força e esse enfraquecimento virá acompanhado de uma queda da cotação do dólar em reais, movimento que já começou. Por fim, a reativação da economia reorganizará as cadeias de fornecimento e suprimento. Com isso, o fluxo de estoques também voltará ao normal.

Se essa inflação não é causada por excesso de dinheiro no mercado e tende a perder força, não faz sentido puxar para cima os juros. É o que está subentendido no comunicado divulgado logo após a reunião do Copom nesta quarta-feira. A manutenção da Selic a 2,0% ao ano produz um efeito fiscal benéfico, não mencionado pelo comunicado: reduz as despesas com os juros da dívida e, nessas condições, retarda seu crescimento. Essa estratégia do Copom tem chance de dar certo. Mas pode dar errado, quando se levam em conta outros fatores. O fator político, por exemplo, nunca estará sob controle das autoridades da área econômica e monetária.

O jogo de forças entre o governo e o Congresso é caótico e deve continuar assim. Sabe-se lá até que ponto será possível obter um equilíbrio mínimo nas contas públicas. E ainda há o risco de que a campanha eleitoral de 2022 seja antecipada para 2021 e piore tudo. O comunicado reconhece isso, mas adverte que nem essa hipótese de que os juros subirão será a correta, pois é preciso levar em conta também a fragilidade da recuperação.

Correio Braziliense: Selic deve permanecer em 2% por mais um ano, dizem economistas

Comitê de Política Monetária (Copom) do Banco Central se reúne nesta terça (8/12) e quarta-feira (9), e o consenso do mercado é que a taxa básica de juros será mantida

Israel Medeiros*

O Banco Central (BC) deverá manter a taxa básica de juros (Selic) em 2% pelo menos até o fim do ano. A última reunião do Comitê de Política Monetária (Copom) acontece nesta terça (8/12) e quarta-feira (9), e a dúvida é até quando esse patamar histórico permanecerá. De acordo com analistas de mercado ouvidos pelo Boletim Focus, produzido pelo próprio BC e divulgado na última segunda (7), a expectativa é de que a taxa salte para 3% no segundo semestre de 2021, diante de um cenário de recuperação econômica.

A inflação prevista pelos analistas para este ano é de 4,21% — valor acima da meta central inflacionária, que é de 4% para 2020, e maior do que os 3,54% previstos na semana passada no mesmo relatório. Na reta final do ano, a inflação tem avançado, impulsionada pelo alto valor dos alimentos.

Segundo o Instituto Brasileiro de Geografia e Estatística, em novembro, o Índice de Preços ao Consumidor Amplo (IPCA) avançou 0,89% e já acumula uma alta de 4,21% nos últimos 12 meses — sendo 3,13%, apenas de janeiro a novembro.

Para José Luis Oreiro, professor de economia da Universidade de Brasília, a alta da inflação não justifica uma alta na taxa de juros, uma vez que os efeitos inflacionários causados pela pandemia foram extraordinários, e a tendência é de que os preços diminuam no primeiro semestre de 2021, quando o desemprego deverá estar elevado.

“A inflação que vimos foi um efeito combinado da desvalorização no câmbio e, também, devido ao aumento do preço dos alimentos. Isso ocorreu por causa da pandemia. Os eventos são não recorrentes e sobre isso a taxa de juros não pode fazer muita coisa. Ela deve permanecer baixa porque, em 2021, o desemprego vai estar alto”, comenta o economista.

Outro fator que contribui para uma inflação mais baixa e manutenção da Selic, segundo Oreiro, é o fim do auxílio emergencial, que deve ocorrer este mês. “Isso aumenta a pressão desinflacionária. Porque se, além do auxílio emergencial, houver alta de juros, haverá uma nova recessão. Em 2021, provavelmente, não haverá mais auxílio. Nesse cenário, não existe nenhuma razão para sugerir uma elevação da taxa de juros”, pontua.

Ele também lembra que a recuperação econômica tem sido satisfatória, ao mencionar o resultado do Produto Interno Bruto (PIB) no terceiro trimestre de 2020, divulgado pelo IBGE na última semana. O resultado foi 7,7% melhor que o do trimestre anterior.

Próximo a zero

O professor revela, contudo, preocupação com o crescimento econômico brasileiro para o próximo ano. “Para 2020, o resultado vai ser melhor do que a gente esperava, em maio. Graças ao auxílio emergencial, à injeção fiscal, a economia vai ter um desempenho melhor do que o esperado. Mas o ano de 2021 é muito incerto. As pessoas saíram do mercado de trabalho e vão retornar, só que agora com uma redução do ritmo fiscal. Eu estou muito preocupado com a contração fiscal. Não descarto a economia crescer próximo a zero no próximo ano. Acho que no apagar das luzes, vão estender o auxílio emergencial. Porque se não estender, a situação será bem complexa”, avalia.

Otimismo

Ivo Chermont, economista-chefe do Quantitas, crê que a taxa básica de juros deve permanecer intacta durante todo o ano de 2021. Para ele, a inflação registrada no fim deste ano deverá diminuir nos próximos meses. “A gente acredita que a inflação é mais temporária, porque teve essa demanda dos alimentos e pressão de preços de bens. Esse descompasso entre demanda e oferta fez com que os bens subissem de preço. Quando o preço diminui, isso se equilibra e volta ao normal, é natural que a inflação volte para um patamar mais suave. Eu estou relativamente tranquilo com a inflação, e o BC não vai ter pressa de subir os juros. Ainda temos muito desemprego”, afirma.

Abaixo da meta

Já Marcelo Kfoury, coordenador do Centro Macro Brasil da Fundação Getulio Vargas, vê uma tendência de normalização dos juros no segundo semestre de 2021, como previsto pelo Boletim Focus. “É bem provável que isso ocorra. Nos próximos seis meses, o mercado não vê alta nos juros. Mesmo com a inflação de 2020 subindo, para 2021, a projeção ainda está bem abaixo da meta, porque ainda há muita capacidade ociosa na economia. Espera-se que suba para 3% na segunda metade de 2021, mas acho que pode subir até mais, porque está em um nível baixo há muito tempo”, avalia o especialista.

Ele acredita, também, que há espaço para uma queda do dólar, caso uma melhora fiscal ocorra nos próximos meses. “Ano que vem, nós veremos como está a disposição do governo para manter a questão fiscal. Não haverá mais Orçamento de Guerra. Aparentemente, o governo desistiu de criar uma extensão do auxílio emergencial. E há coisas a serem votadas para diminuir riscos, como reforma tributária e o Pacto Federativo”, completa

‘Brasil precisa voltar a crescer, criar empregos e gerar renda’, diz Benito Salomão

Em artigo publicado na revista Política Democrática Online de agosto, economista cita cenário em que a recuperação da economia só pode ocorrer pelo gasto privado

Cleomar Almeida, assessor de comunicação da FAP

Soluções para estimular a economia, como redução da taxa de juros e corte dos impostos e expansão das despesas públicas, aliadas a uma política de estímulo fiscal, estão fora de cogitação no Brasil. “O gasto privado, possibilidade ainda mais complexa, sofre com a falta de confiança na economia do país”, diz o economista Benito Salomão, em artigo publicado na revista Política Democrática Online. “Brasil precisa voltar a crescer, criar empregos e gerar renda”, alerta.

Clique aqui e acesse a revista Política Democrática Online de agosto!

A revista é produzida e editada pela FAP (Fundação Astrojildo Pereira), sediada em Brasília. Todas as edições podem ser acessadas, gratuitamente, no site da instituição. De acordo com o economista, as soluções para estimular a economia, ao menos no curto prazo, em cenários como este, de baixa inflação, esboçam-se tradicionalmente no modelo keynesiano.

Vale dizer, redução da taxa de juros e corte dos impostos ou expansão das despesas públicas, para conduzir a economia a seu equilíbrio de médio prazo”, afirma, para continuar. “Isto, no entanto, não será tão simples porque muitos destes instrumentos estão esterilizados”.

A taxa nominal de juros, conforme Salomão observa, encontra-se em seu nível mais baixo. “A Selic over para o mês de julho foi de 2,15% ao ano. Se a taxa de câmbio permanecer estável em torno dos R$ 5,20, pode ocorrer que a taxa de juros caia ainda mais. Entretanto, nova queda de 0,5 ponto percentual, trazendo a Selic nominal para 1,75%, terá pouco efeito sobre o produto”, explica.

A outra política de estímulo seria a fiscal, de acordo com o economista, mas, conforme acrescenta, ela está obstruída por uma dívida pública de 85,5% do PIB, que deve fechar 2020 em 96%. “Em um contexto destes, cuja retomada não se poderá se dar pela expansão da despesa pública, a recuperação da economia só pode ocorrer pelo gasto privado, possibilidade ainda mais complexa, pois o gasto privado depende de um elemento subjetivo e fora do controle da política macro: a confiança”, afirma.

Leia também:

‘País parece dominado pela boçalidade’, afirma Martin Cezar Feijó

Moro e Lava Jato viraram obstáculos à reeleição de Bolsonaro, diz Andrei Meireles

‘Humberto Mauro é o mais nacionalista de todos os cineastas’, diz Henrique Brandão

Cenário brasileiro na economia para 2021 é ‘assustador’, diz José Luiz Oreiro

‘Entramos para etapa do fingimento no governo Bolsonaro’, analisa Paulo Baía

Como as trilhas mudaram a percepção sobre filmes? Lilian Lustosa explica

‘Programa de ‘destruição’ pauta governo Bolsonaro’, afirma Alberto Aggio

Covid-19 destrói vidas e impõe ameaças à cultura indígena, mostra reportagem

‘Congresso tem se omitido na definição do papel das Forças Armadas’, diz Raul Jungmann

‘Falta tudo à educação brasileira’, diz Arnaldo Niskier à Política Democrática Online

Oposições devem impulsionar convergência, diz revista Política Democrática Online

Gargalos da educação e covid-19 entre indígenas são destaques da Política Democrática Online

Clique aqui e veja todas as edições da revista Política Democrática Online

Ribamar Oliveira: Diminuiu o tamanho do ajuste fiscal necessário

Simulações do Ibre indicam que “é possível e provável” que a dívida pública se estabilize nos próximos anos até mesmo com déficits primários

Um fenômeno brasileiro recente ainda não foi devidamente explicado pelos economistas. Hoje, existe quase um consenso de que houve uma mudança estrutural da taxa de juros no Brasil. Três anos atrás, a taxa básica (Selic) estava em 14,25% ao ano. Hoje, está em 5,5% ao ano, com perspectiva de cair ainda mais.

No mesmo período, o setor público brasileiro continuou registrando elevados déficits primários em suas contas, com crescimento da dívida bruta, que chegou perto de 80% do Produto Interno Bruto (PIB). A perspectiva é de que a dívida continuará em elevação e o setor público com déficit primário nos próximos anos. Como foi possível os juros caírem tanto com este dramático quadro fiscal?

A mudança dos juros no Brasil está sendo considerada estrutural porque ninguém acredita que a Selic voltará ao patamar de dois dígitos em horizonte previsível. Pelo menos até agora não houve manifestação contrária, embora alguns desconfiem que taxa de juros tão baixa no Brasil não deve perdurar por muito tempo.

O fenômeno ainda não explicado e impressionante, pelo curto prazo em que ocorreu e pelas condições fiscais, terá consequências notáveis. Ele tem levado a uma taxa muito baixa de financiamento da dívida pública. O Tesouro Nacional está vendendo títulos com taxa de juro real de 2,6% ao ano (NTNB), com prazo de cinco anos, o que era inimaginável há pouco tempo.

Como resultado do atual fenômeno de queda dos juros, o setor público brasileiro pagará, neste ano, possivelmente, uma conta de juros semelhante ao que pagava quando a dívida pública era de 51% a 53% do PIB, estimou o secretário do Tesouro, Mansueto Almeida, na semana passada, quando comentou o resultado fiscal de agosto. No fim daquele mês, a dívida bruta do setor público estava em 79,8% do PIB, de acordo com o Banco Central.

Na visão de Mansueto, se o governo conseguir acelerar as privatizações de empresas estatais e garantir que o BNDES pague antecipadamente os empréstimos que recebeu do Tesouro, o cenário para a trajetória da dívida será ainda mais benigno.

O secretário observou que, no atual cenário, os economistas de vários bancos estimam que para estabilizar a dívida como proporção do PIB é necessário um superávit primário de apenas 1% do PIB. Em passado não muito distante, o entendimento que predominava no mercado era que o setor público teria que fazer um superávit primário de 2,5% do PIB ou, até mesmo, de 3% do PIB.

Em artigo publicado nesta semana no Valor, o economista Manoel Pires, coordenador do Observatório de Política Fiscal, do Instituto Brasileiro de Economia (Ibre), da Fundação Getúlio Vargas, concorda que a redução da Selic, com a consequente diminuição das taxas de juros da dívida, “resulta na redução do resultado primário de equilíbrio necessário para estabilizar a dívida”. As simulações que ele fez indicam que “é possível e provável” que a dívida pública se estabilize nos próximos anos até mesmo com déficits primários.

Pires, que foi secretário de Política Econômica do Ministério da Fazenda, no início de 2016, destaca, no artigo, que a melhor métrica para avaliar o quadro fiscal é a do resultado estrutural, pois o resultado primário é contaminado por uma série de efeitos de curto prazo, como eventos não recorrentes e pelo ciclo econômico que está desfavorável. O resultado estrutural, observa, expurga esses efeitos e permite uma visão da condição de longo prazo da política fiscal.

O resultado primário estrutural de 2018, apurado pelo governo, indicou um déficit primário de 0,7% do PIB. Considerando a evolução da política fiscal em 2019 e o Orçamento da União para 2020, as estimativas de Pires apontam que o resultado estrutural ficará em um déficit de 0,29% do PIB. Na metodologia divulgada pelo Observatório de Política Fiscal, calculada pelo economista Bráulio Borges, a estimativa é que, em 2020, o resultado primário estrutural seja positivo em 0,15% do PIB.

Diante deste cenário, Pires considera que uma das prioridades do governo “deveria ser recuperar a economia e fechar o hiato do produto para o resultado fiscal melhorar de forma mais evidente”. Para ele, o debate se volta para a margem de segurança que o governo deseja obter e a velocidade que deve impor para a queda da dívida nos próximos anos.

“É recomendável trabalhar com uma margem de segurança para absorver choques no futuro, mas não há nenhuma necessidade de manter um ajuste criando uma situação de paralisia das atividades governamentais e baixo investimento”, diz no artigo.

Embora acredite que a situação mudou para melhor, o secretário do Tesouro tem outra visão do que deve ser feito. Ele lembrou, na semana passada, que a despesa primária da União era equivalente a 19,9% do PIB em 2016 e que deve fechar este ano em 19,7% do PIB, ou seja, só 0,2 ponto percentual abaixo. “Dado que eu quero, até 2026, cortar despesas equivalentes a 4% do PIB, 90% do ajuste fiscal ainda precisa ser feito”, afirmou.

Mansueto disse que a dívida pública está em quase 80% do PIB, patamar muito elevado em comparação com os demais países emergentes e que a projeção do governo é que ela continuará crescendo até 2022. “Em um cenário como esse, o nosso desafio não é ficar com uma dívida tão alta, mas fazer com que ela caia”, afirmou. “Se ficarmos com dívida elevada e, daqui a dois ou três anos tivermos algum problema, não teremos capacidade de fazer política fiscal anticíclica.”

Para o secretário, se a dívida bruta estivesse em torno de 55% do PIB, o governo teria espaço para aumentar o endividamento e fazer política anticíclica. “Mas esse espaço no Brasil desapareceu, justamente porque está com um nível de endividamento muito alto.” Além de alta, a dívida tem um prazo médio muito curto.

Ele lembrou que os Estados ainda estão com um ajuste fiscal a fazer. “Quando tivermos um cenário mais claro da dívida em queda, aí sim poderemos discutir a questão de investimentos e cenários fiscais diferentes”, afirmou.

São duas visões distintas sobre o que fazer na área fiscal daqui para frente, em um cenário muito benigno de inflação e juros baixos, pela primeira vez em muitos anos.

José Luis Oreiro: Muito pouco, muito tarde

O corte na taxa Selic só impactará a economia no primeiro trimestre de 2020

Finalmente, o Banco Central do Brasil se rendeu à realidade do gravíssimo quadro de estagnação da atividade econômica vigente no país e decidiu reduzir a meta da taxa Selic em 0,5 ponto porcentual, para 6% ao ano. Trata-se do valor mais baixo da série histórica da taxa Selic. Essa decisão surpreendeu o mercado financeiro, o qual apostava numa redução de apenas 0,25 ponto porcentual; haja vista que a curva de juros futuro embutia uma probabilidade de 75% de ocorrer uma redução dessa magnitude. Com efeito, o presidente do BCB, Roberto Campos Neto, vinha afirmando reiteradas vezes para a imprensa de que a política monetária já se encontrava no campo estimulativo, pois o valor real ex-ante da taxa Selic se encontrava abaixo das estimativas existentes a respeito do valor neutro dessa taxa.

Campos Neto reiterou ainda que a aprovação da reforma da Previdência teria um impacto expansionista sobre a demanda agregada devido ao efeito da mesma sobre o (sic) espírito animal dos empresários, levando-os a desengavetar uma série de projetos de investimento, tornando desnecessária uma nova flexibilização da política monetária. Essas declarações levaram muitos analistas até mesmo a prever que, na reunião de julho do Copom, a Selic seria mantida inalterada. Felizmente, o BCB mudou o seu entendimento sobre o grau de estímulo da política monetária e não só reduziu a Selic, como ainda o fez numa magnitude maior do que o esperado. Essa decisão, contudo, veio muito tarde e numa magnitude menor do que a necessária para produzir um efeito expansionista relevante para a atividade econômica.

A última redução da taxa Selic ocorreu em 31/10/2018, quando o Copom decidiu reduzir os juros básicos da economia brasileira em 0,25 ponto porcentual, para 6,5% ao ano. Nove meses se passaram, portanto, desde a última flexibilização da política monetária. As expectativas de crescimento da economia brasileira foram reduzidas continuamente, passando de pouco mais de 2,5% ao ano em novembro para 0,8% ao ano em julho. Essa deterioração se deu num contexto no qual a economia brasileira apresentava a mais lenta recuperação cíclica desde a crise de 1981-1983, apresentando um hiato do produto de quase 6% no primeiro semestre de 2019. Por fim, projeções de inflação para 2019 apontam que a inflação ficará abaixo da meta definida pelo Conselho Monetário Nacional pelo terceiro ano consecutivo; sinal evidente de que a condução da política monetária nos últimos três anos teém sido excessivamente conservadora, desconsiderando o protocolo do regime de metas de inflação. A redução da Selic veio muito tarde para salvar o ano de 2019, pois seus efeitos só começarão a se sentir sobre o nível de atividade no primeiro trimestre de 2020.

A projeção do BCB para a inflação de 2020 no cenário de mercado mostra que se a taxa de juros for reduzida para 5,5% ao ano, a inflação fechará em 3,9%, pouco abaixo da meta de 4,0%. Isso parece indicar que o BCB deverá fazer novo corte de 0,5 ponto porcentual na reunião de setembro do Copom, encerrando então o ciclo de redução da taxa de juros. Se essa conjectura se confirmar, a Selic real ex-ante será reduzida para 1,53% ao ano, ainda muito alta dado o grau de ociosidade dos fatores de produção e o cenário internacional no qual as taxas nominais de juros dos países desenvolvidos (Suíça e área do Euro) se encontram em patamar negativo.

Samuel Pêssoa: Construir equilíbrio macroeconômico com juros reais baixos é possível

O Banco Central, na quarta (26), decidiu reduzir a taxa básica de juros, a Selic, de 8,25% ao ano para 7,50%. Corte de 0,75 ponto percentual.

Adicionalmente, o comunicado do Copom (Comitê de Política Monetária), órgão colegiado formado pelos diretores do Banco Central e comandado pelo seu presidente, afirmou que, "para a próxima reunião, caso o cenário básico evolua conforme esperado, e em razão do estágio do ciclo de flexibilização, o comitê vê, neste momento, como adequada uma redução moderada na magnitude de flexibilização monetária".

Ou seja, na próxima reunião, em 36 dias, se tudo ocorrer conforme as simulações dos modelos do BC —que são os mesmos modelos que todos usamos—, a taxa básica irá diminuir 0,50 ponto percentual, para 7% ao ano. É possível que um corte adicional ocorra no início de 2018.

Em janeiro, é provável que as expectativas de inflação para 2018 sejam de aproximadamente 3,5%, sinalizando que o juro real básico percebido pelas pessoas será de 3,14%. Dado que as simulações do BC sugerem que a taxa neutra de juros (aquela que mantém a inflação estável) é de aproximadamente 4,2%, haverá em 2018 estímulo monetário de pouco mais de um ponto percentual.

O estímulo monetário deve produzir um lento processo de reinflação da economia até a meta em 2020, de 4%. Qual deve ser o desenho da política monetária ao longo do ciclo de reinflação? Com o que podemos enxergar hoje, isto é, com os cenários para a recuperação da atividade econômica e para a queda da taxa de desemprego, sabemos que a ociosidade da economia deve desaparecer em meados de 2020.

Se a ociosidade desaparecerá em meados de 2020 e dado que há uma defasagem de uns três trimestres entre a política monetária e seus efeitos sobre a inflação, o BC tem que praticar juro neutro no início do quarto trimestre de 2019.

A meta de inflação em 2020 será de 4%. O juro real neutro deve ser algo por volta de 4%. Assim, no início do quarto trimestre de 2019, a taxa Selic terá que estar em torno de 8,25%. Dessa forma, ao longo dos três primeiros trimestres de 2019, a taxa Selic elevar-se-á de 7,0% (ou até um pouco menos) até aproximadamente 8,25%: ao menos cinco elevações de 0,25 ponto percentual.

Há inúmeras incertezas nesse desenho de política monetária. Não é possível saber quais serão os choques climáticos ou hídricos que atingirão a economia. Pode haver choques políticos sobre as expectativas inflacionárias, uma reversão inesperada do cenário global, entre tantas outras fontes de choques.

Além dos choques, quando olhamos os fatores estruturais, não está nada claro que a taxa neutra seja de fato 4%. Até bem pouco tempo atrás as melhores estimativas sugeriam taxa neutra na casa de 5,5%.

É possível que a ociosidade da economia feche antes do que pensamos. Esse será o caso se a destruição de capital promovida pela Nova Matriz tiver sido maior do que se julga.

Também não está claro se até lá o Congresso Nacional conseguirá aprovar as reformas que permitirão que a política fiscal deixe de ser expansionista, como tem sido na média nos últimos 25 anos, e passe a ser pelo menos neutra. Será necessário aprovar uma fortíssima reforma da Previdência e outras reformas que permitam que o gasto público não cresça sistematicamente além do crescimento da economia.

Ou seja, a construção de um equilíbrio macroeconômico com taxas de juros reais baixas é perfeitamente possível, apesar de politicamente difícil. Os juros não são elevados devido a uma conspiração da Faria Lima com o Leblon.

Míriam Leitão: concentração bancária atinge recorde no Brasil

O mistério dos juros altos no Brasil, mesmo com a queda da Selic, pode ser desvendado por um indicador que o Banco Central acaba de divulgar: a concentração bancária no país atingiu recorde histórico. Juntos, Banco do Brasil, Bradesco, Caixa Econômica e Itaú Unibanco detêm 72,98% de todos os ativos financeiros. Em 2007, a taxa era de 52,58%. O sistema financeiro andou para trás nos últimos 10 anos.

Em evento esta semana em São Paulo, o presidente do Banco Central, Ilan Goldfajn, foi perguntado sobre o motivo de a Selic ter caído 600 pontos e as taxas bancárias terem continuado elevadíssimas para empresas e famílias. O BC nunca tem uma resposta clara para essa pergunta. De forma geral, economistas culpam as taxas de risco, inadimplência, impostos e o recolhimento compulsório pelos spreads elevados. Mas talvez a melhor explicação seja, na verdade, a concentração bancária, que cresceu muito nos últimos anos, como se pode ver no gráfico abaixo.

A concentração aumentou 38% desde 2008. Juntos, os quatro maiores bancos do Brasil, dois estatais e dois privados, têm 16.937 das 21.579 agências do país, ou seja, 78% do total.

No Relatório de Estabilidade Financeira, divulgado ontem, o BC disse que os testes de estresse indicaram que os bancos tiveram um aumento da sua resiliência. Estão mais preparados para enfrentar crises. O que é bom, porque bancos com fragilidades podem produzir uma crise generalizada. Mas é ruim quando bancos não cumprem bem seu papel de intermediação financeira, principalmente em períodos de recessão. Os bancos brasileiros, além de não reduzirem os juros, estão elevando a restrição de crédito, em pleno período de recuperação econômica. É como se os departamentos de crédito das instituições não falassem com os departamentos econômicos, que andam revendo para cima as previsões de crescimento.

De acordo com o BC, os testes de estresse têm nova metodologia e agora estão mais capazes de detectar fragilidades. Mesmo assim, ficou claro que os bancos brasileiros estão preparados para absorver choques porque têm “confortável nível de capitalização” e baixo nível de insolvência. Isso é bom, claro, já que o Brasil está saindo de um período de três anos de recessão. Além disso, o combate à corrupção revelou esquemas criminosos em grandes empresas que tiveram, em consequência disso, graves perdas econômicas. Isso elevou o número de grupos com desequilíbrios financeiros e até em recuperação judicial. Se, mesmo assim, os bancos estão sólidos, com capacidade de absorver choques, alta capitalização, grande resiliência e baixa inadimplência, é prova de eficiência.

O problema todo é constatar que os bancos tiveram queda no nível de oferta de crédito mesmo em época de recuperação, e seus juros não foram reduzidos de forma significativa, apesar do grande corte na taxa básica do Banco Central. No mínimo, se pode dizer que não estão fazendo bem seu papel na economia.

O que parece muito sólido pode se dissolver no ar porque novas tecnologias estão permitindo outras formas de intermediação financeira. Essa concentração toda e esse comportamento defensivo podem ampliar a força que as Fintechs começam a ter na economia. O jornal “O Estado de S. Paulo” publicou na segunda-feira, 16, reportagem mostrando que o crédito para as empresas está atingindo o menor nível dos últimos oito anos e que em agosto a carteira de crédito teve a vigésima queda consecutiva. Bancos sólidos deveriam emprestar mais e não menos.

Felipe Salto: Brasil economiza R$ 28 bilhões por ano para cada ponto cortado na Selic

Felipe Salto aponta a volta dos “juros civilizados” no país. Ainda assim, a taxa real continua sendo a mais alta do planeta. Diretor da Instituição Fiscal Independente analisa curva da Selic. Recessão atual é pior que a pós-1929 e facilita queda da taxa

A hora dos juros civilizados

O recente artigo de André Lara Resende para o jornal Valor Econômico (para assinantes) despertou um bom debate sobre as estratégias de política monetária e suas relações com o lado fiscal da economia. A última decisão do Copom, explicada na ata divulgada na 3ª feira (17.jan.2017) pelo Banco Central, desenha uma oportunidade única para realinhamento dos juros reais no Brasil.

A redução da Selic, no último dia 11 de fevereiro, foi positiva para a economia. A intensificação do ciclo de afrouxamento monetário, com queda de 0,75 ponto percentual na taxa básica de juros, deve antecipar a retomada do crescimento do PIB. As contas do governo, das famílias e das empresas também ganham um alívio.

Desde o final do ano passado, a Selic foi reduzida em 1,25 ponto percentual. A cada ponto de percentagem de redução, a economia para o Erário é de cerca de R$ 28 bilhões, próximo a um orçamento anual do Bolsa Família.

Apenas com a decisão desta semana, o Banco Central aliviou as contas públicas em algo como R$ 21 bilhões, em valores anualizados. Esse é um efeito colateral importante e que deve ser considerado nas análises sobre o rumo da política fiscal.

O ciclo de queda da Selic iniciou-se com duas reduções de 0,25 ponto percentual. Agora, avança para um ritmo mais intenso. Os dados de atividade econômica e inflação dão respaldo à continuidade do processo de queda da Selic.

O comunicado, bastante claro e embasado, mostra que “no cenário de mercado, [as projeções para o IPCA] situam-se em torno de 4,4% e 4,5% para 2017 e 2018, respectivamente”. Não é pouca coisa. Em 2015, o IPCA encerrou em 10,7%. O Banco Central conseguiu realinhar as expectativas, isto é, os agentes econômicos já projetam a inflação no centro da meta. Marcou 1 tento.

A retomada da confiança e da credibilidade contribuíram para esse feito, mas o quadro econômico de recessão profunda –situação pior do que a projetada há 1 ano– deu sua pesada cota de contribuição. Afinal, o país vive o pior biênio da história em termos de variação do PIB.

De acordo com os dados calculados pelo IBGE, o desempenho da economia em 2015 e 2016 é pior até mesmo do que o observado no imediato pós crise de 1929. Nos 2 últimos anos, a queda acumulada do PIB deve ter totalizado 7,2%. No biênio 1930-1931, a queda somada na atividade econômica foi de 5,3%. A partir deste ano de 2017 inicia-se a recuperação, mas ainda de maneira gradual.

Os demais indicadores de atividade continuam negativos: emprego, comércio e indústria ainda respiram por aparelhos.

Para ter claro: os riscos inflacionários estão controlados e a atividade econômica precisa de estímulos, que não podem vir do campo fiscal, onde um importante programa de ajuste está sendo executado. Nesse contexto, o processo de afrouxamento monetário é central.

Juros menores implicam menor custo de oportunidade para o investimento produtivo. As empresas e as famílias têm o serviço de suas dívidas reduzido. Como decorrência, podem voltar a consumir e a investir em menor tempo.

O processo de ajuste da taxa de juros deve continuar, sobretudo na presença de condições macroeconômicas favoráveis a esse realinhamento: melhores perspectivas para o quadro fiscal e retomada da confiança dos agentes econômicos.

Hoje, a taxa real de juros do Brasil ainda figura entre as maiores do mundo. Descontando-se da taxa nominal de juros (13%) a inflação esperada para os próximos doze meses (4,7%), tem-se um juro real de 7,9%. A redução acumulada de 1,25% na Selic ajudou a conter a alta do juro real e a iniciar um processo de queda desta variável.

Ocorre que as comparações internacionais mostram que nossa situação ainda não é adequada, como demonstra a tabela a seguir. Quando tomamos os dados para um grupo de países selecionados (membros da OCDE e G-20), o Brasil ocupa a primeira colocação no ranking dos juros reais.

A regra da paridade dos juros mostra que há um descompasso relevante dos juros internos e externos. Com a queda do risco-país ocorrida nos últimos 12 meses, de algo como 570 pontos para 320 pontos, a soma da taxa livre de risco internacional (-1,8%, nos EUA) ao atual nível de risco resulta em 1,4%. Isto é, o juro necessário para cobrir o risco país é 6,5 pontos percentuais inferiores à nossa atual taxa real de juros: 7,9%.

As expectativas para a inflação vêm caindo sistematicamente desde o final de 2015. Todas as condições para uma redução segura dos juros estão dadas, principalmente na presença de uma política fiscal mais coesa.

Assim, o Banco Central poderá seguir conduzindo o processo de redução da Selic ao longo deste ano, de modo a levá-la ao patamar de 1 dígito. Como consequência, os juros reais poderão convergir a níveis mais razoáveis até o final de 2017. Os efeitos fiscais serão intensos.

O desalinhamento dos juros tem causas diversas:

i) o “efeito contágio” entre a política fiscal e a política monetária causado pelo excesso de dívida pública atrelada à Selic –incluindo as operações compromissadas;

ii) a resistência da inflação em reagir ao manejo dos juros de curto prazo, o que está associado ao grau elevado de indexação da economia brasileira;

iii) a presença de finanças públicas desajustadas por longo período, o que já começa a ser corrigido.

Há momentos oportunos, como o atual, que reúnem condições favoráveis à correção desse problema. É preciso aproveitá-los. A redução consistente dos juros contribui para o processo de ajuste fiscal e reanima o investimento. Só assim o Brasil retomará o crescimento em benefício de toda a sociedade.

Felipe Salto, 29 anos, é economista formado pela FGV/EESP. Tem mestrado em administração pública e governo também pela FGV-SP, onde ministrou aulas de macroeconomia e economia brasileira nos cursos de pós-graduação executiva (2012-2014). Atuou como consultor na Tendências (2008-2014). Foi assessor econômico dos senadores José Serra (PSDB-SP) e José Aníbal (PSDB-SP) nos anos de 2015 e 2016. Em 29 de novembro de 2016, foi aprovado pelo Senado Federal para ser o 1º diretor-executivo da Instituição Fiscal Independente. Publicou em 2016, pela Editora Record, o livro "Finanças públicas: da contabilidade criativa ao resgate da credibilidade".

Governo faz pressão para que bancos públicos reduzam taxas de juros

Avaliação é que, com o corte na Selic Caixa e BB devem capitanear a queda nos juros para forçar os bancos privados a fazerem o mesmo; estratégia já foi usada pela equipe de Dilma, mas governo diz que condições são diferentes

A equipe econômica e o Palácio do Planalto começam a pressionar os bancos públicos a iniciar um processo de redução das taxas de juros e fomentar a concorrência com os concorrentes privados. A avaliação é que esse movimento será respaldado pela queda dos juros básicos da economia, principalmente a partir de 2017, quando o Banco Central aumentar o ritmo dos cortes.

Além disso, o governo acredita que os bancos terão os custos reduzidos com ações que serão divulgadas hoje pelo BC, como a desburocratização na obrigatoriedade de cumprimento do depósito compulsório – dinheiro que os bancos são obrigados a deixar no BC remunerado à taxa Selic.

O uso de bancos públicos para ajudar na política econômica recebeu muitas críticas nos governos dos ex-presidentes Luiz Inácio Lula da Silva e Dilma Rousseff, quando Banco do Brasil e Caixa financiaram o aumento do consumo e capitanearam uma queda forçada nas taxas de juros. Uma das consequências dessa estratégia foi o aumento da inadimplência dessas instituições, principalmente na Caixa.

Mas, segundo fontes da área econômica, a redução das taxas de juros que será feita pelos bancos oficiais se diferenciará da que ocorreu em 2012, no governo Dilma, porque desta vez o governo não adotará medidas intervencionistas, como obrigar as instituições a tocar programas que a própria área técnica condenava, a exemplo do “Minha Casa Melhor” – linha destinada a financiar móveis para os mutuários do Minha Casa Minha Vida.

Também está descartada a criação de um programa específico como o “Bom Para Todos”, do Banco do Brasil, que promoveu redução de juros em várias linhas para pessoas físicas no sentido de aumentar o consumo das famílias.

Para um integrante da equipe econômica, os bancos oficiais precisam resolver a equação entre proteger os balanços – ainda mais neste momento em que o Tesouro Nacional não tem como aportar recursos – e evitar que a “seletividade” em ofertar crédito e as altas taxas cobradas prejudiquem ainda mais a retomada da economia e, consequentemente, o próprio setor.

Para o governo, a pressão é importante para obrigar esse movimento e os bancos públicos não podem se furtar a esse papel. “É bom os bancos privados ficarem espertos porque vamos para o jogo”, disse uma fonte do governo.

Balanço. Mas, segundo Roberto Troster, sócio da Troster & Associados, esse tipo de pressão no passado recente aumentou a inadimplência dos bancos oficiais e obrigou as instituições a adotar medidas para limpar o balanço, como a venda de carteiras de crédito podre. “No curto prazo, você dá um gás, mas a conta vem lá na frente”, afirma. “A rentabilidade do sistema está caindo e a margem dos (bancos) estatais está baixa.”

O economista-chefe da Confederação Nacional do Comércio (CNC), Carlos Thadeu de Freitas, diz que a taxa Selic caiu um pouco, mas o spread cobrado pelos bancos aumentou. “Isso mostra que os bancos não estão querendo emprestar. Nem para reestruturar dívida”, diz.

A Caixa já repassou o corte de 0,25 ponto porcentual da Selic para as taxas dos financiamentos à casa própria e deve acelerar o movimento acompanhando o BC. O Banco do Brasil é mais resistente. O presidente do BB, Paulo Caffarelli, disse, na sua primeira entrevista, ao Estado, que procura aumentar a rentabilidade do banco para patamar semelhante ao dos privados.

De acordo com dados do BC, os bancos públicos não têm as taxas mais baratas em algumas linhas. O Santander, por exemplo, tem os juros mais baixos no financiamento de veículos (1,85%) e crédito pessoal sem desconto na folha de pagamento (4,25%), segundo informações do dia 29/11 a 05/12.

Por: Adriana Fernandes, Murilo Rodrigues Alves, Vera Rosa , O Estado de S.Paulo.

Fonte: economia.estadao.com.br