reforma tributária

Os caminhos para uma reforma tributária justa

Outras Palavras*

A reforma tributária tem ocupado as atenções políticas há, pelo menos, 25 anos. Parece haver consenso quanto a sua necessidade. No entanto, sempre que o assunto ganha alguma relevância no cenário político, esse suposto consenso se desmancha, pois nem todos os que defendem a reforma comungam das mesmas motivações. Não é diferente, neste momento, com debates sobre programas para um governo de corte democrático e popular.

Para muitos, inclusive para nós, o problema central do sistema tributário é o seu caráter regressivo, cujas principais consequências relacionam-se ao aprofundamento das desigualdades de natureza econômica e social. Mas como traduzir mais precisamente essa regressividade do sistema tributário? Trata-se da sua característica de beneficiar os mais ricos pela débil tributação das altas rendas e das grandes riquezas e “transferir o fardo dos impostos”, como afirmou Chomsky, aos mais pobres. No caso brasileiro, esta transferência é mais visível na hipertrofia da carga tributária sobre o consumo.

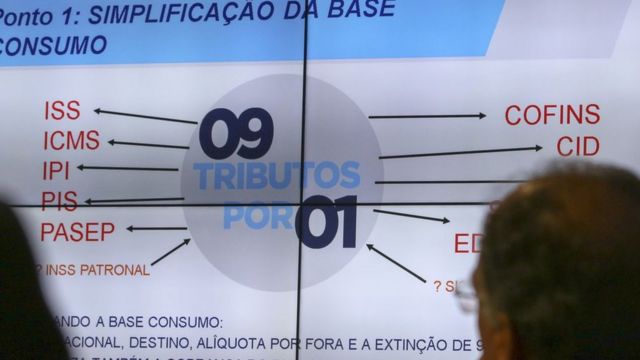

Para outros, o único problema a ser corrigido se refere à complexidade do sistema tributário. São, estes, os conhecidos defensores de uma reforma restrita à tributação sobre o consumo, designada “simplificação tributária”, a ser supostamente resolvida pela unificação de praticamente todos os tributos indiretos, das competências municipal, estadual e federal, incluídas várias contribuições sociais, num único imposto sobre o valor agregado (IVA).

Lideram esse bloco, as grandes corporações que industrializam ou importam produtos considerados supérfluos, atualmente submetidos ao critério da seletividade e, portanto, à incidência de alíquotas mais gravosas do IPI e do ICMS, e em alguns casos, do PIS/Cofins não cumulativo, pois, certamente, seriam as maiores beneficiadas por uma reforma desse tipo. As instituições financeiras igualmente demonstram enorme disposição para tal mudança, com o objetivo de abolir a possibilidade da incidência de alíquotas maiores da Contribuição Social sobre o Lucro Líquido. E a mesma lógica de interesses serve às empresas que, a depender da atividade econômica exercida, podem vir a ser submetidas a alíquotas maiores de qualquer uma das contribuições sociais existentes, possibilidade contemplada pelo §9º do Artigo 195 da Constituição Federal. Associam-se aos partidários da reforma restrita à tributação indireta, aqueles que defendem o esvaziamento do Estado Social e o fim das contribuições sociais, espécie de tributo cuja essência é a vinculação de sua arrecadação ao financiamento de políticas de seguridade.

O debate no campo popular

Interessa-nos, aqui, discutir as posições do primeiro bloco, formado pelos que atuam no campo popular e democrático. Entre nós, manifesta-se uma concordância fundamental sobre a necessidade de modificações estruturais no sentido de deslocar parte da tributação indireta incidente sobre as mercadorias e os serviços, para a imposição direta sobre as altas rendas e as grandes riquezas, mas, em outro sentido, uma divergência preocupante tem se destacado, sobre qual é a prioridade da reforma e, consequentemente, por onde começar.

A divergência aparece no debate em formulações sutis como, por exemplo, “Não basta simplificar, é preciso tributar mais a renda e o patrimônio”, que acabam por conferir à reforma dos tributos indiretos as qualidades de ser imprescindível e prioritária, ainda que seja ressalvada a necessidade de atribuir maior progressividade aos tributos diretos. As distintas visões também estão presentes na discussão sobre o alcance da reforma tributária no futuro próximo: ampla, abrangendo a tributação sobre o consumo e começando por aí, ou centrada na renda e patrimônio, pelo menos no primeiro momento.

Parece haver consenso, entre os que defendem uma reforma no sentido da progressividade, sobre cada componente do sistema tributário poder ser melhorado. Os tributos sobre a renda, tanto das pessoas físicas, como das pessoas jurídicas, deveriam ser modificados para adotar a capacidade contributiva, de fato, como o critério mais relevante e para elevar sua participação na arrecadação nacional total. Da mesma forma, deveria ser reforçado o papel dos tributos patrimoniais, principalmente, por meio da criação do Imposto sobre Grandes Fortunas, há tempos, previsto na Constituição Federal, mas, até hoje, sem a maioria política para ser implementado.

Os tributos sobre o consumo também deveriam sofrer modificações, com vistas a reduzir seu peso na arrecadação total e racionalizar sua forma de incidência, corrigindo características como o tributo por dentro da base de cálculo e sua cobrança na origem. Os tributos com natureza extrafiscal, como o IPI, os incidentes sobre o comércio exterior, o IOF e a Cide deveriam estar alinhados a um programa de desenvolvimento nacional e de sustentabilidade ambiental. Além disso, as mudanças tecnológicas e as consequentes mudanças ocorridas no mundo do trabalho, assim como a atuação no plano global das grandes corporações, vêm colocando desafios importantes para a tributação, exigindo a busca de novas fontes para o financiamento da proteção social.

No entanto, sabe-se que qualquer reforma ampla tende a potencializar resistências políticas, muitas delas, justas, sob a ótica das lutas sociais. As propostas de reformas dos tributos indiretos, em particular, fazem emergir conflitos e disputas internas ao empresariado e entre os entes federativos, provocam desgaste junto à parcela importante dos prefeitos e governadores, além de resultar na legítima oposição dos movimentos populares que lutam pela preservação e alargamento das políticas de proteção social, como demonstraram as propostas de reforma tributárias tentadas desde meados da década de 1990. Tais propostas não apenas alteram a distribuição da carga tributária entre os diversos setores econômicos, repercussão que sempre merece um bom debate, mas, afetam sobremaneira a autonomia dos estados e municípios e agridem o financiamento da Seguridade Social previsto na Constituição Federal de 1988.

Em partes, para avançar

Ainda que seja possível projetar a configuração geral de um sistema tributário socialmente justo, funcional para o desenvolvimento econômico e a sustentabilidade ambiental, sua implementação efetiva terá maiores chances de êxito se os projetos forem tratados separadamente, priorizando-se, inicialmente, aqueles cuja natureza afeta os problemas centrais do sistema e, ao mesmo tempo, está em sintonia com a maior parte dos setores organizados da sociedade, os aliados do financiamento progressivo das políticas públicas.

A reforma tributária silenciosa realizada no Brasil entre 1995 e 2002 iniciou-se por mudanças estruturais no Imposto de Renda. A reforma progressiva deve se iniciar também por aí, mas seguindo o sentido inverso. Está muito evidente que a criação de mecanismos como a isenção dos lucros e dividendos distribuídos e a possibilidade de dedução dos juros sobre o capital próprio, promovidas pela Lei nº 9.249/95, resultaram na desidratação substancial do IR em seus aspectos arrecadatório e distributivo. Os mais ricos pagam proporcionalmente muito menos do que os mais pobres.

Quanto à tributação corporativa, o fato de a maior parte das pessoas jurídicas não tributarem o lucro, mas sim frações da receita bruta, faz com que também o Imposto sobre a Renda de Pessoa Jurídica (IRPJ) e a Contribuição Social sobre Lucro Líquido (CSLL) acabem onerando muito mais o consumo do que o resultado obtido pela atividade econômica. Em 2019, por exemplo, somente 3,05% das pessoas jurídicas registradas no país eram tributadas pela modalidade do Lucro Real. As demais são todas tributadas pelo Lucro Presumido (16,68%) ou pelo Simples (80,26%)1. Mesmo para as pessoas jurídicas tributadas pelo regime de Lucro Real, há um enorme conjunto de possíveis ajustes que reduzem substancialmente as bases de cálculo do IRPJ e da CSLL em relação ao lucro líquido da atividade – o resultado efetivo no período –, tornando a alíquota efetiva bem inferior à alíquota nominal. Estas PJ, embora submetidas a uma alíquota maior da CSLL, que, somada ao IRPJ, totalizaria uma alíquota nominal de 45%, na realidade estiveram sujeitas a uma alíquota efetiva de apenas 14,3% entre 2010 e 20192. É absolutamente falsa, portanto, a afirmação sobre as pessoas jurídicas serem excessivamente tributadas no Brasil, como os economistas liberais querem nos fazer crer.

Evidentemente, não se afasta a necessidade de aperfeiçoamento da tributação da renda das empresas, mas o caminho segue em outra direção. É importante reduzir as possibilidades de tributação de um lucro fictício, como ocorre atualmente, por meio da sistemática de lucro presumido e de outras formas de diminuição da base de cálculo do IR e da CSLL. Um bom objetivo é aproximar, o máximo possível, a base de cálculo desses tributos do lucro líquido efetivamente obtido pela atividade empresarial no período considerado.

Outro fator relevante da regressividade é a ausência injustificável da cobrança do Imposto sobre Grandes Fortunas (IGF), previsto na Constituição de 1988 e até hoje não implementado, mesmo diante do quadro dramático que vivemos no país, de profunda desigualdade social e de uma brutal concentração de renda e riquezas.

A solução para imprimir progressividade efetiva ao IR e instituir o IGF independe de modificações constitucionais e pode ser encaminhada pela aprovação de Leis ordinárias e complementares. Sem corrigir as distorções no Imposto de Renda e sem implementar o IGF, fica muito difícil, senão, impossível, avançar no sentido da justiça fiscal e pavimentar o caminho para o desenvolvimento nacional, inclusivo, com redistribuição de renda e riqueza.

Prioridade das mudanças na esfera de competência da União

Quase 70% de toda a arrecadação tributária se refere a tributos de competência da União, os quais abrangem todas as bases de incidência (renda, patrimônio e consumo). Tanto a redução da regressividade, quanto o alinhamento do sistema tributário às políticas de desenvolvimento, de redistribuição e voltadas à sustentabilidade ambiental podem ser implementadas por meio de medidas no âmbito das competências tributárias federais. As propostas de eliminação das distorções na legislação do IR e de implementação do IGF apresentam grande capacidade de aumento da arrecadação e, em contrapartida, permitirão viabilizar a gradativa redução da carga impositiva sobre as rendas mais baixas e sobre o consumo de mercadorias e serviços, por meio da correção da tabela de incidência do IRPF e da diminuição das alíquotas da Cofins e do PIS, aliviando o peso dos tributos sobre boa parte dos assalariados e dos consumidores de baixa e média renda.

Primeiro: reafirmar os fundamentos tributários da Constituição Cidadã!

Boa parte dos problemas identificados podem ser caracterizados como desvios dos marcos do sistema tributário previsto na Constituição Federal de 1988. A isenção dos lucros e dividendos distribuídos pelas empresas e a possibilidade de dedução dos juros sobre o capital próprio são os mecanismos mais graves e evidentes da ruptura entre o Imposto de Renda e os princípios e critérios constitucionais que o deveriam guiar. A isonomia de tratamento entre os contribuintes foi violada e o princípio da capacidade contributiva, desrespeitado. Além disso, ao isentar também o lucro remetido ao exterior, a legislação infraconstitucional promoveu um benefício indevido ao destinatário dos lucros, como também aos países onde estes residem, na medida em que a quase totalidade destes tributam os lucros recebidos pelos sócios e acionistas das empresas estrangeiras. O que deixamos de cobrar aqui, os países de residência cobrarão por lá.

Segundo: impulsionar o avanço da progressividade

É preciso atuar, ainda, na redução dos tributos que incidem sobre o consumo, e que, portanto, afetam mais a renda da população pobres. A tributação das empresas deve incidir preferencialmente sobre o resultado líquido e menos sobre o faturamento ou sobre a receita bruta. Para tanto, parte das contribuições sociais pode migrar para bases de incidência direta. O PIS e a Cofins, por incidirem sobre o faturamento, podem ter suas alíquotas reduzidas, o que reduziria o peso da tributação sobre o consumo e ao mesmo tempo diminuiria os custos de produção.

A compensação da redução na arrecadação das contribuições de natureza regressiva pode ser obtida pela criação de uma Contribuição Social sobre as Altas Rendas das Pessoas Físicas (CSAR), com incidência progressiva, uma vez que incidiria apenas sobre parcelas de rendimentos excedentes a R$ 60 mil mensais. Essa medida exige uma alteração constitucional.

Terceiro: alinhar a tributação à política de desenvolvimento econômico

A progressividade na tributação em geral é, por si só, um fator favorável à atividade econômica, na medida em que os mais pobres, sendo menos tributados, teriam aumentada sua capacidade de consumo, o que amplia a demanda agregada. A elevação da tributação sobre as altas rendas e sobre as grandes riquezas amplia a capacidade do Estado para a promoção de políticas públicas, comprovadamente, um forte fator de estímulo à atividade econômica. Afinal, o gasto público se transforma imediatamente em receita privada.

Para o bom alinhamento da tributação à política econômica pretendida, no entanto, cabe acrescentar a maior utilização dos instrumentos extrafiscais da tributação. O Imposto de Exportação pode ser aplicado sobre as exportações de commodities em períodos de sobrevalorização no mercado internacional, como forma de o Estado reter parcela do resultado da atividade num Fundo de Desenvolvimento industrial voltado à criação de cadeias produtivas e ampliação das já existentes.

A orientação na alocação dos recursos privados pode ser obtida pelo uso do princípio da seletividade do IPI ou pela criação de Contribuições de Intervenção no Domínio Econômico. Assim, é possível estabelecer uma política de sustentabilidade ambiental, utilizando esses instrumentos. A interferência do Estado na política monetária pode ser obtida pela definição das alíquotas do IOF.

Tão importante quanto a definição de um modelo de sistema tributário ideal para o país, considerando o estágio de desenvolvimento em que se encontra e ao qual se pretende chegar, é a definição da estratégia de como avançar na construção deste modelo. Assim, neste artigo, procuramos apontar uma proposta de caminho para implementação das propostas de modificações da legislação tributária com maior capacidade de alteração estrutural progressiva do sistema tributário, com baixo nível de dificuldade técnica legislativa, com enorme potencial de adesão popular e com menor volume de resistências.

Em síntese, entendemos que a reforma politicamente viável e socialmente desejável deva se iniciar pelos tributos da União, primeiramente com correções da tributação sobre a renda (IRPF, IRPJ e CSLL), incluindo a instituição do IGF, seguida por ajustes na tributação sobre o consumo (PIS, Cofins, IPI e Cide) de forma a reduzir a regressividade do sistema. E somente a partir dessa nova configuração da tributação federal é que se partiria para uma reforma dos tributos dos entes subnacionais, com uma ampla discussão do pacto federativo.

Texto publicado originalmente no portal Outras Palavras.

Por que donos de empresas geralmente pagam menos impostos do que seus funcionários

Camilla Veras Mota*, BBC News Brasil

Foi com essa comparação que o empresário Sergio Zimerman defendeu, em entrevista ao jornal O Estado de S. Paulo na segunda-feira (7/11), uma reforma do sistema tributário brasileiro.

Com o exemplo pessoal, o fundador da rede de pet shops Petz argumentava que a ênfase na cobrança de impostos sobre o consumo — em vez da renda ou do patrimônio, por exemplo — concentra riqueza.

De fato, os mais pobres no Brasil pagam proporcionalmente mais impostos do que os mais ricos. Essa é uma dinâmica que vai no sentido contrário do que diz a Constituição, segundo a qual, "sempre que possível, os impostos serão graduados segundo a capacidade econômica do contribuinte" (Artigo 145). Ou seja, quem ganha mais deveria pagar mais.

A seguir, a BBC News Brasil discute em três gráficos algumas das distorções que explicam por que o conjunto de regras tributárias do país penaliza os mais pobres e permite, em algumas situações, que donos de empresas paguem proporcionalmente menos impostos do que seus próprios funcionários.

Tributação concentrada no consumo

Em 2021, o governo arrecadou R$ 2,94 trilhões em impostos. A maior parte, 43,5%, veio da cobrança de tributos sobre bens e serviços.

Um montante de R$ 1,28 trilhão, incluídos aí os tributos cobrados pelas três esferas: municipal (ISS), estadual (ICMS) e federal (IPI, PIS/Cofins).

A ênfase do sistema tributário brasileiro em impostos sobre o consumo é típica de países com baixo desenvolvimento socioeconômico, explica a professora de direito tributário da Universidade de Leeds Rita de la Feria.

"Os países com nível de desenvolvimento mais alto tendem a dar mais importância à tributação sobre a renda dos indivíduos", ela destaca.

Para efeito de comparação, os impostos sobre bens e serviços representam em média 32% da arrecadação total entre os membros da Organização para a Cooperação e Desenvolvimento Econômico (OCDE), uma fatia mais de 10 pontos percentuais menor do que no Brasil.

Uma das razões para a divergência, segundo a especialista, está no fato de que os países com nível mais baixo de desenvolvimento, que geralmente têm uma parcela grande da população com renda muito baixa, têm um universo mais restrito de contribuintes para imposto sobre a renda.

Outro motivo vem da complexidade da tributação da renda. Muitas nações em desenvolvimento têm uma administração tributária muito pequena e pouco desenvolvida e, por isso, dão preferência à tributação do consumo, cuja implementação é mais fácil.

"Mas esse não é o caso do Brasil", frisa a especialista. "A administração tributária no Brasil é muito desenvolvida. Talvez por conta da legislação tributária ser tão ruim, o país teve de se adaptar e aperfeiçoar a administração", completa.

A opção de tributar mais o consumo do que a renda tem um efeito prático direto sobre a desigualdade: ele pesa mais sobre os mais pobres. No jargão dos especialistas, é uma modalidade considerada "regressiva" - os impostos "progressivos", por sua vez, são aqueles que contribuem para reduzir a desigualdade.

O peso da tributação indireta sobre os mais pobres

Um exemplo prático: um brasileiro que recebe um salário mínimo por mês e um milionário que compram um xampu de R$ 20 em um supermercado pagam os mesmos 44,2% em impostos sobre o valor do produto, segundo o Instituto Brasileiro de Planejamento Tributário (IBPT). Nessa situação, em proporção da renda mensal, o mais pobre desembolsa mais do que o mais rico.

A distorção fica visível em trabalhos como o publicado neste ano pelos pesquisadores do Instituto de Pesquisa Econômica Aplicada (Ipea) Felipe Moraes Cornelio, Theo Ribas Palomo, Fernando Gaiger Silveira e Marcelo Resende Tonon.

O cálculo do impacto da incidência desses impostos sobre a renda das famílias mostra que os 10% mais pobres pagam o equivalente a 21,2% da renda em "tributos indiretos".

Para os 10% mais ricos, os tributos indiretos representam um percentual significativamente menor da renda total, 7,8%, levando em consideração a renda familiar per capita.

O sistema de tributação do consumo do país, na avaliação de Rita de la Feria, é "um dos piores do mundo".

A especialista, que trabalhou na reforma tributária de Portugal entre 2010 e 2011 e depois acompanhou a de países como Angola, Moçambique, Uzbequistão e Albânia como consultora do Fundo Monetário Internacional (FMI), segue de perto o debate no Brasil. Esteve em 2020 em uma audiência no Congresso como convidada na Comissão Mista da Reforma Tributária e diz esperar voltar a discutir o assunto em breve.

Existe uma grande expectativa de que a reforma tributária seja uma das primeiras pautas tocadas pela terceira gestão do presidente eleito Luiz Inácio Lula da Silva (PT). Em seu programa de governo, a chapa Lula/Geraldo Alckmin se comprometeu a "simplificar e reduzir a tributação do consumo".

A ideia de simplificação já consta em algumas das propostas que tramitam no Congresso, entre elas a Proposta de Emenda à Constituição (PEC) 45, que prevê a criação de um Imposto sobre Bens e Serviços (IBS) em substituição ao IPI e PIS e Cofins (federais), ao ICMS estadual e ao ISS municipal. A inspiração é o Imposto sobre Valor Agregado (IVA), adotado em diversos países.

A PEC 110 também prevê a instituição de uma espécie de IVA — no caso, em regime dual, um de competência de Estados e municípios e outro federal.

À reportagem, a professora da Universidade de Leeds diz preferir, tecnicamente, a PEC 45, por unificar os cinco tributos atuais em apenas um imposto, mas ressalta que qualquer uma das duas "é melhor do que vocês têm agora". "Não há explicação para o que vocês têm agora."

Ricos também pagam menos imposto de renda

Parte da regressividade da tributação sobre o consumo é compensada pelo imposto de renda. Como ele incide proporcionalmente sobre os ganhos dos contribuintes, quem ganha mais, paga mais.

Com um porém: no Brasil, a alíquota efetiva (ou seja, o percentual da renda que de fato é tributado) cresce à medida que a renda aumenta, mas apenas até a faixa entre 20 e 30 salários mínimos. Daí pra frente, quanto mais rico, menor o valor pago de imposto de renda.

Essa foi a conclusão de um estudo recente elaborado pelo sindicato dos auditores da Receita Federal, o Sindifisco Nacional, com base nos dados da declaração de 2021:

"Alguns mecanismos fazem com que ricos ou super-ricos paguem menos tributos do que classe média e os mais pobres", diz Isac Falcão, presidente do Sindifisco Nacional.

Uma parte significativa da distorção, ele explica, se deve ao fato de que o Brasil isenta de pagamento de imposto os ganhos provenientes de lucros e dividendos - uma importante fonte de renda para os mais ricos.

É o caso de muitos dos empresários, por exemplo, que não recebem salário, mas uma participação nos lucros de suas companhias. Ou daqueles que investem em ações - e que, pela legislação vigente, não precisam recolher impostos quando recebem distribuição de dividendos.

O Brasil tributa o lucro, mas ainda na empresa, antes de ele chegar no bolso do acionista. Essa cobrança, contudo, não é equivalente quando se fala em justiça tributária e capacidade contributiva, a ideia do "quem pode mais, paga mais".

A depender do regime tributário em que a empresa se encontra - Simples Nacional, lucro real ou lucro presumido -, a alíquota efetiva pode ser significativamente menor do que a alíquota nominal, que é, de forma simplificada, o percentual que está de fato na lei.

Isso porque as empresas podem fazer uma série de deduções e exclusões para diminuir o montante que serve de base para o cálculo do imposto. E não raro utilizam uma série de benefícios legais, uma prática que tem contribuído para aumentar ainda mais a distância entre o chamado lucro societário, aquele apurado pela contabilidade da empresa, e o lucro tributário, diz Falcão.

Para ele, a isenção da tributação de lucros e dividendos, adotada em poucos países e vigente no Brasil desde 1996, ajuda a inverter a lógica que deveria balizar a tributação do imposto de renda.

"Aqueles que têm maior capacidade econômica e, portanto, maior capacidade contributiva, deveriam pagar mais. Nos países mais desenvolvidos, a tributação é progressiva, no Brasil, ela é regressiva."

A tributação de lucros e dividendos também foi defendida por Lula durante a campanha, assim como o aumento do limite para isenção do pagamento de imposto de renda dos atuais R$ 1.903,98 para R$ 5.000,00.

*Texto publicado originalmente no site BBC News Brasil

Bernard Appy elenca desafios do sistema tributário brasileiro

Em podcast publicado na manhã desta sexta-feira (26), um dos maiores economistas do país analisa o sistema tributário brasileiro

João Rodrigues, da equipe da FAP

O injusto e complexo sistema tributário brasileiro é o tema principal da edição número 37 da revista Política Democrática Online, lançada na última semana pela Fundação Astrojildo Pereira (FAP).

O episódio 38 do podcast da Rádio FAP analisa a importância de uma reforma tributária ampla, que simplifique o pagamento de tributos no Brasil, com o economista Bernard Appy, diretor do Centro de Cidadania Fiscal (CCiF).

Confira abaixo vídeo com trecho da entrevista, disponível na íntegra aqui.

RPD || Entrevista Especial - Bernard Appy: "Tributação do consumo no Brasil só tem exceção, não tem regra"

Reforma tributária precisa trazer mais simplicidade, racionalidade e equilíbrio para o Brasil ganhar competitividade, avalia Bernard Appy

Caetano Araújo e André Amado / RPD Online

Um dos maiores especialistas no complicado sistema tributário brasileiro, o economista Bernard Appy, do Centro de Cidadania Fiscal – um think thank independente, cujo objetivo é contribuir para melhorar a qualidade do sistema tributário no Brasil e para o sistema de gestão fiscal brasileiro – é o entrevistado especial desta 37a edição da Revista Política Democrática Online.

Appy, que se dedica a desatar o injusto e complexo sistema tributário brasileiro desde a década passada, quando atuou como secretário executivo e de política econômica do Ministério da Fazenda, foi um dos mentores do estudo que deu base para a criação da Proposta de Emenda à Constituição (PEC) 45, do deputado federal Baleia Rossi (MDB-SP). Por decisão do atual presidente da Câmara dos Deputados, Arthur Lira (PP-AL), a comissão especial da Casa que analisava o mérito da reforma tributária foi sustada em maio passado.

O projeto da PEC 45 teve como principal ponto a unificação de tributos federais (PIS, Cofins e IPI), estaduais (ICMS) e municipais (ISS). Batizado de Imposto sobre Bens e Serviços (IBS), o novo tributo seguiria o modelo do Imposto sobre Valor Agregado (IVA), aplicado em outros países.

Atualmente a reforma tributária está em discussão no Senado Federal por meio da PEC 110/2019, que prevê a substituição de nove tributos, o IPI, IOF, PIS, Pasep, Cofins, CIDE-Combustíveis, Salário-Educação, ICMS, ISS, pelo IBS. A diferença entre as propostas é essencialmente de prazo: 2 anos de teste e 8 de transição na PEC 45 e 1 ano de teste e 5 de transição na PEC 110.

Na entrevista à Revista Política Democrática Online, ele explica a importância de uma reforma tributária ampla, que simplifique o pagamento de tributos no Brasil e que foque, sobretudo, no aumento de produtividade. Appy também comenta o PL 2337, que trata do Imposto de Renda, que é de autoria do Poder Executivo e que tem sido alvo de críticas de todos os setores. Confira a entrevista a seguir:

Revista Política Democrática Online (RPD): Há algum tempo, costuma-se discutir as possíveis reformas tributárias a partir de eixos como a centralização, a descentralização, complexidade versus simplicidade, opacidade versus transparência, e progressividade versus regressividade. Em que medida essas questões expressam problemas reais brasileiros, e quais seriam as consequências negativas desses problemas para o país?

Bernard Appy (BA): De fato, um bom sistema tributário tem algumas características: ser simples para o contribuinte; ser transparente, ou seja, as pessoas têm de saber quanto estão pagando de imposto; tem de ser neutro, isto é, o sistema tem de distorcer o mínimo possível a forma de organização da produção, porque, ao distorcer a forma de organização da produção, o sistema geralmente resulta em ineficiência e menor crescimento da economia; e ele tem de ser progressivo, ou seja, quem tem mais capacidade contributiva tem que pagar mais do que tem menos capacidade contributiva. E isso tem de valer para todas as categorias de tributos.

Nós temos cinco categorias principais de tributos: (1) tributos sobre o consumo, que são tributos sobre a produção e a comercialização de bens de serviço, mas que, quando bem desenhados, são tributos sobre o consumo; (2) tributos sobre a renda; (3) tributos sobre o patrimônio, ou a transferência de patrimônio; (4) tributos sobre a folha de salários, que geralmente estão vinculados ao financiamento de benefícios da seguridade social; e (5) tributos regulatórios, desde tributos sobre o comércio exterior, como imposto de importação, até tributos ambientais, que têm ganhado destaque na discussão internacional, mas que é um tema ainda pouco explorado no Brasil.

O sistema tributário brasileiro não tem nenhuma das características desejáveis de um bom modelo de tributação – simplicidade, transparência, neutralidade e progressividade. Temos um sistema que é extremamente complexo - na área de tributações de bem de serviços, provavelmente o mais complexo do mundo. Temos um sistema que é extremamente opaco – quando se está comprando uma mercadoria, ou um serviço, não se tem a menor ideia de quanto de imposto está sendo pago. Temos um sistema que é tudo, menos neutro, pois no Brasil, ao menos na tributação do consumo só tem exceção, não tem regra.

Na tributação do consumo, a maior parte dos países tem um único imposto, que é o imposto sobre valor adicionado, o IVA. O Brasil tem cinco tributos gerais sobre o consumo – o PIS e a COFINS, contribuições federais que têm uma legislação semelhante, mas duas formas de incidência, cumulativa e não cumulativa, o imposto sobre produtos industrializados (IPI), que é federal, o ICMS que é estadual, e o ISS municipal. E cada um desses tributos tem uma quantidade enorme de alíquotas, de benefícios fiscais e de regimes especiais. Não é exagero, portanto, dizer que a gente tem um sistema tributário, que, pelo menos na tributação do consumo, só tem exceção e não tem regra. Ou seja, quando você só tem exceção, todo mundo vai se organizar para tentar se beneficiar da melhor forma possível das exceções, e isso acaba destorcendo completamente a forma de organização da economia e prejudicando o crescimento do país.

Por fim, temos problemas extremamente sérios do ponto de vista da progressividade do sistema tributário, porque, no Brasil, temos falhas no sistema de tributação da renda que fazem com que uma parcela extremamente relevante das pessoas de alta renda seja muito pouco tributada.

Isso decorre de uma série de falhas, como, por exemplo, o modelo brasileiro de tributar exclusivamente na empresa e isentar na distribuição de lucros. Em si, a tributação na empresa e a isenção na distribuição não é um problema distributivo, se o lucro for efetivamente tributado na empresa a 34% – que é a soma da alíquota do Imposto de Renda das Pessoas Jurídicas (IRPJ) com a Contribuição Social sobre o Lucro Líquido (CSLL). Só que, no Brasil, por uma série de fatores, em muitos casos o imposto pago na empresa é muito menor do que 34%. Isso acontece no caso de grandes empresas, porque tem uma série de mecanismos que permitem que o lucro fiscal, ou seja, o lucro tributável, seja muito menor do que o lucro contábil. E acontece também, no caso dos regimes simplificados de tributação, como lucro presumido ou simples.

A título de exemplo, tome-se um profissional liberal, que trabalha por conta própria, cujo faturamento mensal é de R$ 125 mil e que tem despesas da ordem de R$ 25 mil com aluguel de escritório, secretária, outros tributos, exceto tributos sobre o lucro. Esse profissional liberal, que tem uma renda bruta de R$ 100 mil, vai pagar de tributos sobre o lucro apenas 11,9% desses R$ 100 mil pelo regime de lucro presumido, e depois vai distribuir o restante para a pessoa física com isenção.

Já um empregado formal, que tem uma renda de 100 mil reais paga não só 27,5% de imposto de renda de pessoa física (IRPF), mas a empresa ainda paga cerca de 27% de contribuição sobre folha desse empregado, sem contar o FGTS. Como o os benefícios previdenciários do empregado formal são limitados a R$ 6,4 mil, na prática a contribuição sobre a folha da empresa acima desse valor é equivalente a um imposto sobre a renda do empregado. Quando se faz a conta somando o IRPF com a contribuição sobre folha da empresa e deduzindo o valor presente dos benefícios recebidos pelo empregado, chega-se a uma alíquota sobre a sua renda de quase 38% (com proporção do custo para a empresa).

Ou seja, a alíquota incidente sobre a renda mensal de R$ 100 mil de um profissional liberal que atua como sócio de uma empresa de lucro presumido é de 11,9%, enquanto a alíquota incidente sobre um empregado formal de mesma renda é mais do que o triplo. Esse é um exemplo claro do nível de distorção na tributação da renda a que chegamos no Brasil. Enquanto o profissional “pejotizado” é tributado a uma alíquota absurdamente baixa, o empregado formal é tributado a uma alíquota excessivamente alta.

O que acontece, portanto, no Brasil? Por conta dessas múltiplas falhas no sistema tributário, temos problemas seríssimos de progressividade na tributação da renda e temos distorções que prejudicam muito o crescimento – especialmente no âmbito da tributação do consumo. Vou explicar melhor esse ponto.

A multiplicidade de tributos sobre o consumo e sua enorme complexidade, geram efeitos muito negativos para o crescimento da economia. Em primeiro lugar, o custo burocrático de pagar imposto, relativamente a padrões internacionais é extremamente elevado no Brasil. Um estudo de uma universidade alemã que compara 100 países situa o Brasil em último lugar, como o país com maior complexidade para pagar tributos.

“Embora o cenário não seja claro, acredito que há uma possibilidade de aprovação do substitutivo da PEC 110 pelo Senado”

Em segundo lugar, como já indiquei, quando se tem um sistema com muitas exceções, a tendência é sempre haver divergências de interpretação entre os contribuintes e o fisco, o que aumenta o grau de litígio tributário, que é monumental no Brasil. Um estudo do Insper indica que, hoje, o litígio tributário no país – federal, estadual e municipal, nas esferas administrativa e judicial – chega a mais de R$ 5 trilhões, o que corresponde a mais de 70% do PIB. Desse montante, talvez um trilhão e meio, dois trilhões de reais, sejam créditos podres, mas ainda sobra algo como três trilhões, três trilhões e meio de reais, de fato mais de 40% do PIB de litígio tributário ativo no Brasil.

É muito provável que o Brasil seja o campeão mundial em litígio tributário, e isso não só tem custo para as empresas e o governo – com advogados, contadores etc. –, mas também aumenta o custo do Poder Judiciário do Brasil, que dedica boa parte de sua energia à cobrança da dívida ativa. Outro efeito negativo é a própria absorção da energia da alta administração das empresas, que, ao invés de estar se ocupando em tornar a empresa mais competitiva, está preocupada em evitar que a empresa quebre, por conta de um litígio tributário que, às vezes, pode representar mais de 50% do seu patrimônio líquido. Não bastasse o custo elevado, esse sistema distorcido de tributação gera forte insegurança jurídica, o que compromete o investimento.

Em terceiro lugar, as distorções na tributação do consumo acabam onerando os investimentos e as exportações, reduzindo o potencial de crescimento do país. Um sistema bem desenhado de tributação do consumo, que é o imposto sobre valor adicionado, desonera completamente exportações, tributa as importações de forma equivalente à produção nacional, e desonera completamente investimentos. No Brasil, por conta da cumulatividade do sistema, e de falhas na desoneração dos investimentos e das exportações, estamos aumentando o custo dos investimentos, prejudicando a competitividade do país e reduzindo nosso potencial de crescimento.

Por último, a enorme complexidade da tributação do consumo acaba levando a economia brasileira a se organizar de forma muito ineficiente. Uma boa forma de entender essa distorção é imaginar um mundo sem imposto e pensar como ele se organizaria. A introdução do imposto não deveria mudar essa forma de organização. No caso do Brasil, pense que, nesse mundo sem imposto, uma empresa tivesse de montar um centro de distribuição. Onde montaria? Onde minimizasse o custo de logística, certo? Ou seja, minimizaria o custo de trabalho, que é a remuneração do caminhoneiro, e o custo de capital, que é o valor do caminhão e do combustível. No Brasil, por conta de benefícios fiscais, a maioria dos centros de distribuição são montados em locais distantes dos centros de consumo, aumentando o custo de logística para poder receber um benefício tributário.

Aquilo que do ponto de vista da empresa faz sentido, que é minimizar seu custo total, isto é, o custo econômico e o custo tributário, do ponto de vista do país não faz sentido, porque eleva o custo econômico. Ou seja, por conta de distorções no sistema tributário gastamos mais caminhões, mais trabalho de caminhoneiro, mais combustível, mais estrada, para levar a mesma mercadoria para o mesmo consumidor final. Isso, na verdade, é perda de produtividade, despende-se mais trabalho e capital para fazer uma determinada atividade econômica, do que seria preciso despender se não fosse a distorção introduzida pelo sistema de tributação.

Isso, na verdade, resulta em uma perda de produtividade que pode ser muito grande. Para vocês terem uma ideia, tem um estudo do economista Bráulio Borges, que está disponível no site do Centro de Cidadania Fiscal, que estima que a eliminação dessas distorções na tributação do consumo poderia elevar o PIB potencial do Brasil em 20 pontos percentuais em um horizonte de 15 anos. Esse maior crescimento beneficiaria todo mundo: beneficiaria obviamente as famílias, porque aumentaria o poder de consumo delas; beneficiaria as empresas, porque elevaria o volume de vendas; e beneficiaria o governo, porque, mantida a carga tributária, o maior crescimento da economia elevaria a arrecadação. Desde que esse aumento da arrecadação não virasse automaticamente gasto, o resultado seria uma trajetória sustentável para a dívida pública. A partir de certo momento, o ajuste fiscal abriria inclusive espaço para alguma ampliação do gasto público ou para uma redução da tributação.

RPD – Quais são as distorções que existem no sistema tributário brasileiro?

BA - As distorções que existem no sistema tributário são, portanto, de duas naturezas: distorções que prejudicam o crescimento, sobretudo na tributação do consumo, e distorções distributivas, sobretudo na tributação da renda. Podemos olhar a situação brasileira como um o copo meio cheio ou meio vazio. Olhar o copo como meio vazio é dizer: "O sistema tributário brasileiro é um horror: a quantidade de distorções é tão grande que, honestamente, não consigo enxergar nada parecido em outros países do mundo". Por outro lado, pode-se ver o copo meio cheio: "Tudo bem, essas distorções são tão grandes que, no Brasil, é possível fazer mudanças que tornem o sistema tributário simultaneamente mais progressivo e mais eficiente". É muito comum você encontrar na discussão sobre política tributária um trade off, um conflito, entre eficiência e progressividade. No Brasil, as distorções são tão grandes que é possível ter um sistema que seja ao mesmo tempo mais eficiente e mais progressivo. Claro que, para conseguir fazer isso, é preciso enfrentar interesses que estão consolidados dentro do sistema tributário atual. Não se trata de algo politicamente fácil, mas, tecnicamente, nossas distorções são tantas que dá para melhorar em todas as dimensões simultaneamente.

RPD: À medida que o processo de globalização avança, nossos problemas tornam-se cada vez mais problemas globais, e as soluções também precisam avançar um pouco nesse sentido da cooperação internacional, para dar conta desses problemas. No plano estritamente tributário, dois exemplos bastante claros disso seriam as tentativas de se fazerem acordos em torno da tributação dessas grandes empresas de tecnologia, tentativas recentes, e os esforços no sentido do combate aos paraísos fiscais. É possível avançar nessa direção, e a cooperação internacional pode ajudar?

BA: A cooperação internacional é fundamental em algumas áreas da tributação. Uma parte da tributação, que é a tributação do consumo, é essencialmente doméstica, e, portanto, neutra do ponto de vista do comércio internacional. Não importa se a mercadoria é produzida no país ou no exterior, se você tiver um bom sistema de tributação do consumo, a tributação vai ser a mesma, e isso não distorce o comércio internacional, nem a alocação de recursos internacionais. Uma parte da tributação sobre a propriedade também é essencialmente doméstica, como, por exemplo, a tributação sobre o patrimônio imobiliário – IPTU e ITR.

Mas tem uma área em que a cooperação e a coordenação internacional são absolutamente fundamentais – a tributação da renda. A renda é tributada no lugar onde a renda é gerada, e isso faz com que você tenha uma série de distorções internacionais que limitam a possibilidade de tributação de cada país, sobretudo na tributação do lucro de grandes empresas multinacionais. As empresas multinacionais acabam tendo possibilidade de redução da tributação de várias formas. Uma delas é alocando o lucro em jurisdições de baixa tributação. Por exemplo, muitas Big Techs têm sede na Irlanda, onde o lucro é tributado a uma alíquota de 12,5%, uma alíquota bastante baixa para padrões internacionais. Esse problema é especialmente relevante quando o lucro resulta de intangíveis, como ocorre na nova economia, pois é muito fácil realocar a propriedade intelectual entre jurisdições.

Outro método muito utilizado são operações entre estabelecimentos de uma mesma multinacional em dois países – um com alta tributação, o outro com baixa tributação. Para maximizar o lucro, a empresa busca exportar com preços abaixo do valor de mercado, do país de alta tributação para o de baixa tributação, e importar com preços acima do de mercado na situação inversa. Há uma série de medidas para tentar regular esse tipo de operação – conhecidas como legislação de preços de transferência – mas seu escopo é limitado e o controle complexo.

Por conta dessa situação, o mundo vem passando, desde meados dos anos 80, por um processo de race to the bottom, uma competição tributária mundial de redução de alíquotas na tributação da renda corporativa. Em meados dos anos 80, a alíquota média da tributação do lucro das grandes empresas nos países da OCDE era superior a 40%; hoje está em 23%. Recentemente, vem-se tentando conter esse movimento, por meio de duas iniciativas importantes. Uma delas, já com quase 10 anos, é a iniciativa BEPS (Base Erosion and Profit Shifting), da OCDE e do G20, que propõe medidas voltadas à coordenação entre os países e à limitação da transferência de lucro para localidades de baixa tributação. A outra iniciativa, mais recente, envolve um processo de tentativa de tributação das Big Techs através da atuação em dois pilares. Um dos pilares é a definição de uma alíquota mínima de tributação do lucro em todos os países, de 15%, que ainda é uma alíquota relativamente baixa, mas foi a politicamente possível de ser adotada. O segundo pilar é um critério de distribuição de parte do lucro gerado pelas subsidiárias de grandes empresas, sobretudo das Big Techs, entre o país sede da empresa e o país onde é consumido ou utilizado o bem ou serviço fornecido pela subsidiária.

Avanços existem, portanto, mas ainda é muito pouco para poder, realmente, permitir uma tributação adequada do lucro entre todos os países. A alíquota mínima proposta, de 15%, ainda é muito menor que a alíquota média incidente sobre o lucro distribuído na OCDE, que é de cerca de 42% – considerada a alíquota na empresa e na distribuição. Ou seja, o reinvestimento dos lucros nos países de baixa tributação seguirá sendo um bom negócio.

A coordenação internacional é, pois, um movimento importante, que complementa aquilo que os países têm de fazer domesticamente. Depois de um longo período de race to the bottom, de contínua redução da alíquota na tributação da renda coorporativa, já se pode ver o começo de uma reversão desse processo, embora muito aquém daquilo que seria necessário para que os países, de fato, venham a ter autonomia e liberdade, na definição das suas políticas de tributação do lucro. Mas, é um avanço importante; é uma mudança que se vem acelerando e que esperamos ande ainda mais rapidamente.

“Acho que ainda precisamos amadurecer mais na discussão da reforma do Imposto de Renda – olhar as várias alternativas que existem e avaliar custos e benefícios de cada uma delas”

RPD: Voltando ao Brasil. O que são as PECs 45 e 110 e por que não avançaram?

BA: A PEC 45 é uma proposta de emenda constitucional apresentada pelo deputado Baleia Rossi, inspirada em um trabalho que desenvolvemos no Centro de Cidadania Fiscal; e a PEC 110 é uma proposta de reforma tributária do Senado Federal, que tomou por base um trabalho realizado pelo ex-deputado Luiz Carlos Hauly. As duas propostas têm, basicamente, o mesmo objetivo – reformar o sistema de tributação do consumo no Brasil. Apresentam algumas diferenças, mas, na essência, têm características muito semelhantes – buscam substituir os atuais tributos sobre o consumo por um único Imposto sobre Bens e serviços (IBS), compatível com o padrão mundial de um bom imposto sobre o valor adicionado, incidente sobre uma base ampla de bens e serviços.

As duas propostas também preveem duas transições. Uma transição para os contribuintes, ou seja, dos tributos atuais para os novos tributos. A transição se iniciaria por um período de teste em que o IBS seria cobrado com a alíquota de 1%, seguindo-se um período de transição, em que as alíquotas dos tributos atuais seria progressivamente reduzida, e a alíquota do IBS seria elevada, mantendo a carga tributária. A diferença entre as propostas é essencialmente de prazo: 2 anos de teste e 8 de transição na PEC 45 e 1 ano de teste e 5 de transição na PEC 110.

Uma segunda transição diz respeito à distribuição da receita para os entes da Federação. Quando se migra de um sistema com a base fragmentada entre o ICMS e o ISS, que são cobrados dominantemente no Estado e no Município de origem, para um sistema de base ampla – que junta ICMS com ISS – e com a tributação no destino, isso afeta a distribuição da receita entre os entes da Federação. A PEC 45 prevê uma transição de 50 anos na distribuição federativa da receita, e a PEC 110, uma transição de 15 anos.

Mas há diferenças entre as duas propostas. A principal diz respeito ao número de alíquotas e à autonomia dos entes na fixação de suas alíquotas e, portanto, na gestão de sua receita. De um lado, a PEC 45 propõe que a alíquota para todos os bens e serviços seja uniforme, mas prevê que os Estados e os Municípios tenham autonomia para fixar suas alíquotas. Como o IBS é um imposto sobre o consumo, isso significa que a alíquota será a mesma para o consumo de bens e serviços, mas cada Estado e cada Município poderá decidir se tributa mais ou menos seus consumidores, que são também os eleitores. De outro lado, a PEC 110 prevê a possibilidade de múltiplas alíquotas, sem dar autonomia para Estados e Municípios quanto à definição da alíquota e, portanto, ao controle de sua arrecadação.

Outra diferença entre as duas propostas diz respeito ao escopo dos tributos substituídos pelo IBS. Na PEC 45, o IBS substituiria o PIS, a Cofins, o IPI, o ICMS e o ISS. Na PEC 110, o IBS substituiria ainda o IOF, a CIDE-Combustíveis e a contribuição para o salário-educação.

O grande problema para o avanço dessas propostas é o posicionamento do governo federal. Uma das resistências históricas ao avanço da reforma tributária, que era a posição dos Estados que não queriam perder a possibilidade de conceder benefícios fiscais, foi superada. Hoje todos os Estados da Federação, por intermédio de seus respectivos secretários de Fazenda apoiam uma reforma tributária ampla, nos moldes da PEC 45 e da PEC 110. O mesmo vale para os pequenos e médios municípios, representados pela Confederação Nacional dos Municípios.

Falta, ainda, contornar a resistência dos grandes municípios que não querem perder o poder de cobrar o ISS, mas o grande problema me parece ser o posicionamento do governo federal, que nunca apoiou a proposta. Inicialmente, como havia duas propostas – uma na Câmara e outra no Senado –, o governo dizia que não tinha como se posicionar. Por conta disso, foi criada uma Comissão Mista de deputados e senadores para compatibilizar as propostas, que começou a funcionar no início de 2020, mas teve seus trabalhos interrompidos pela pandemia. No início de 2021, o relator da Comissão Mista, Deputado Aguinaldo Ribeiro, apresentou seu parecer, mas a troca da presidência na Câmara dos Deputados passou a ser um obstáculo para a tramitação da reforma na Câmara, pois a PEC 45 era apoiada pelo grupo do ex-presidente, Rodrigo Maia, sofrendo resistência política por parte do novo presidente, Arthur Lira.

O que permanece hoje é a tramitação da PEC 110, no Senado Federal. O relator da PEC 110, Senador Roberto Rocha, aproveitou muito do trabalho da Comissão Mista e, ao mesmo tempo, fez um trabalho político junto ao governo federal, para mitigar as resistências do Ministério da Economia à reforma. A principal mudança feita pelo Senador para atender o governo federal foi substituir o modelo de um único IVA (o IBS) por um modelo com dois IVAs. Haveria um IVA subnacional – o IBS –, que substituiria o ICMS e o ISS e seria gerido conjuntamente por Estados e Municípios. Haveria também um IVA federal, que seria a Contribuição sobre Bens e Serviços (CBS), que substituiria o PIS e a Cofins. A proposta também prevê a criação de um imposto seletivo, incidente sobre produtos prejudiciais à saúde e ao meio ambiente, que substituiria o IPI. Com as mudanças feitas pelo Senador, a proposta não enfrenta mais a oposição do Ministério da Economia, mas tampouco tem um apoio muito entusiasmado.

Por fim, há também algumas resistências setoriais à reforma tributária. A superação dessas resistências provavelmente exigirá o tratamento favorecido para alguns setores – como saúde, educação e transporte público urbano. O Senador Roberto Rocha, a meu ver corretamente, deixou a definição dos tratamentos favorecidos para a regulamentação do IBS e da CBS.

Mesmo com o bom trabalho de mitigação das resistências políticas feito pelo Senador Roberto Rocha, no entanto, é difícil saber como andará a reforma tributária. Aparentemente há um bom apoio no Senado Federal, mas, por se tratar de um tema amplo e complexo, seu avanço depende de uma clara priorização.

“O mundo vem passando, desde meados dos anos 80, por um processo de race to the bottom, uma competição tributária mundial de redução de alíquotas na tributação da renda corporativa”

RPD: Prevê-se algum calendário para a aprovação?

BA: Não. Hoje não tem um calendário previsto. Está na Comissão de Constituição e Justiça, que não se reúne há meses, por conta da resistência em tratar da sabatina do indicado pelo presidente para o Supremo Tribunal Federal. Cogita-se de levar a proposta diretamente ao plenário do Senado, medida que conta com o apoio da indústria, que reconhece a contribuição da reforma tributária para o crescimento, não só da indústria, mas também dos demais setores.

Aliás, há outro estudo, dos economistas Edson Domingues e Débora Freire – também disponível no site do Centro de Cidadania Fiscal – que mostra que, mesmo com hipóteses conservadoras de impacto da reforma sobre o crescimento, todos os setores da economia serão beneficiados. É verdade que a indústria seria mais beneficiada, não porque a reforma crie uma distorção a favor da indústria, mas, ao contrário, porque as distorções do sistema atual prejudicam mais a indústria que os outros setores, seja pela oneração dos investimentos e das exportações, seja porque o consumo de produtos industriais é, hoje, mais tributado do que o consumo dos demais bens e serviços.

Embora o cenário não seja claro, acredito que há uma possibilidade de aprovação do substitutivo da PEC 110 pelo Senado. Além do apoio de vários senadores, o presidente Rodrigo Pacheco também é favorável à proposta. O parecer do Senador Roberto Rocha é bom. Pode não ser o ideal, que seria criar um único imposto sobre bens e serviços, mas é um projeto equilibrado politicamente e que atende bastante bem as necessidades do Brasil.

RPD: Está em tramitação no Congresso uma proposta sobre o Imposto de Renda que muitos qualificam como ruim. Qual sua opinião?

BA: É o PL 2337, que é o do poder Executivo e já foi aprovado na Câmara dos Deputados. O substitutivo tem alguns elementos positivos, como a correção da tabela do imposto de renda da pessoa física, que efetivamente está defasada, e algumas mudanças na tributação das aplicações financeiras. Os problemas do projeto estão, sobretudo, nas mudanças propostas para a tributação do lucro auferido pelas empresas.

O substitutivo aprovado na Câmara propõe reduzir a tributação das empresas, de 34% para 26% introduzindo, em contrapartida, uma tributação de 15% na distribuição de dividendos. Adicionalmente, o projeto elimina o atual regime de juros sobre o capital próprio, pelo qual uma parcela do lucro distribuído pelas empresas é dedutível como despesa (deixando de pagar 34%), sendo tributado exclusivamente na fonte a 15% quando da distribuição. Desse ponto de vista, o projeto até aproxima o modelo brasileiro do padrão internacional – que é a tributação na empresa e na distribuição. O problema é que o projeto prevê alguns casos em que não haveria a tributação na distribuição de dividendos, caso, principalmente, das empresas do SIMPLES e do regime de lucro presumido, com faturamento anual de até R$ 4,8 milhões, mas também da distribuição de dividendos para holdings.

Quais os problemas desse projeto? Eu diria: vários.

Para entender esse ponto, é preciso voltar ao que eu disso no início, ou seja, que um projeto que mude o sistema tributário brasileiro deveria aumentar a progressividade e contribuir para a economia se tornar mais eficiente e crescer mais. Adicionalmente, no Brasil temos duas bases tributárias que são excessivamente tributadas, que são consumo e folha de salários, e temos duas bases que que poderiam ser mais exploradas, que são renda e patrimônio. O que faz esse projeto aprovado na Câmara dos Deputados?

O primeiro problema tem a ver com a composição da carga tributária. Segundo a Instituição Fiscal Independente, o projeto reduz a tributação da renda em quase R$ 40 bilhões e aumenta a tributação do consumo, principalmente via eliminação de benefícios fiscais para medicamentos, em cerca de R$ 15 bilhões. Ou seja, o projeto vai na contramão daquilo que a precisamos fazer no Brasil, que é tributar mais renda e menos consumo. Já temos aí um problema estrutural.

Segundo, embora seja verdade que a tributação na distribuição de dividendos possa corrigir distorções distributivas, o projeto abre duas exceções que reduzem muito, ou mesmo revertem, esse efeito positivo. A primeira dessas exceções é exatamente a isenção na distribuição de lucro por empresas do SIMPLES e lucro presumido com faturamento até R$ 4,8 por ano, o que tende a ampliar distorções que já são relevantes na tributação de trabalhadores “pejotizados”. Tomando por base aquele exemplo que dei do profissional liberal, que hoje já paga uma alíquota baixíssima de 11,9% sobre sua renda de R$ 100 mil por ano, caso o projeto que passou na Câmara seja aprovado, essa alíquota cairia ainda mais, para 8,7%. Ou seja, aquele que deveria pagar mais imposto, se eu corrigisse as distorções do sistema tributário brasileiro, vai pagar ainda menos do que paga hoje, amplificando as distorções atuais.

Adicionalmente, os grandes acionistas de grandes empresas ou já têm ou irão criar holdings para receber seus dividendos. Isto significa que a maior parte da renda desses acionistas não sofrerá a tributação na distribuição de dividendos.

Não estou dizendo que está errado você não tributar o imposto que é reinvestido, mas é preciso entender que, na prática, é provável que o grande acionista da grande empresa pague menos imposto do que paga hoje, porque será beneficiado pela redução da alíquota na empresa, e, no grosso da distribuição, não será tributado. Quem é que, afinal, vai estar de fato sendo mais onerado por conta da tributação na distribuição? É o pequeno e médio acionista da grande empresa – aquele que está na bolsa de valores. Esse acionista não tem holding. Ele recebe direto na pessoa física e certamente será o grande prejudicado pela mudança.

O desenho final ficou muito desequilibrado. O profissional liberal de alta renda, que hoje já paga pouco imposto, vai pagar ainda menos. O grande acionista da grande empresa talvez pague até menos imposto do que paga hoje. E o pequeno acionista da grande empresa é quem de fato via pagar a conta com a mudança que está sendo proposta. Claro que acho que, do ponto de vista distributivo, não é uma boa solução. Em alguns casos agrava o problema e, em outros, certamente, não resolve de forma adequado o problema distributivo do modelo brasileiro de tributação da renda.

Por último, do ponto de vista do impacto sobre o crescimento, tudo indica que o projeto também está desequilibrado. É verdade que a redução da alíquota na empresa e a introdução da tributação na distribuição pode ter um efeito positivo sobre investimentos, principalmente para empresas menores, que têm mais dificuldade de acesso a crédito. Em contrapartida, várias características da proposta geram distorções que tendem a ter um impacto negativo sobre o crescimento.

Em primeiro lugar, a isenção na distribuição de lucros para empresas com faturamento até R$ 4,8 milhões, vai estimular as empresas a se fragmentarem artificialmente, ou, até pior, a reduzir seu faturamento ou a sonegar para ficar dentro do limite de faturamento.

Em segundo lugar, com a eliminação do regime de juros sobre capital próprio, amplia-se a distorção entre a tributação do capital próprio (capital aplicado em ações ou cotas da empresa) e o capital de terceiros (dívida). Ou seja, cria-se um incentivo para que as empresas se endividem mais, o que as torna mais frágeis em situações de alta volatilidade econômica.

Em terceiro lugar, e por fim, o projeto tende a tornar o sistema mais complexo, porque a tributação em duas etapas – na empresa e na distribuição – exige uma série de controles, para evitar a distribuição disfarçada de lucros. Esse pode ser um custo a pagar se os demais efeitos da mudança forem positivos, mas certamente não é o caso do projeto aprovado pela Câmara.

Em resumo, diria que o efeito final do projeto, do meu ponto de vista, é bastante ruim tanto do ponto de vista distributivo quanto do impacto sobre o crescimento. O que é engraçado é que o projeto faz isso reduzindo a arrecadação, ou seja, perdem-se recursos públicos para piorar o sistema tributário. Sem dúvida alguma, trata-se de um projeto muito mal desenhado.

“Cogita-se de levar a proposta diretamente ao plenário do Senado, medida que conta com o apoio da indústria, que reconhece a contribuição da reforma tributária para o crescimento”

RPD: O Senado tem tentado fazer avançar a questão?

BA: O projeto tem hoje a relatoria do senador Ângelo Coronel, na Comissão de Assuntos Econômicos do Senado. Ele tem dado declarações de que pretende aprovar apenas o reajuste da tabela do imposto de renda das pessoas físicas, deixando o resto do projeto para ser discutido com calma em um prazo mais longo – que provavelmente não se encerraria nesse governo. Mas na política nunca é possível ter certeza sobre o que irá acontecer.

É interessante notar que o projeto original do governo estava descalibrado, pois claramente aumentava a carga tributária, mas, pelo menos, estava mais equilibrado que o que foi aprovado pela Câmara, porque compensava a redução da alíquota na empresa com uma série de medidas antielisivas. Essas medidas elisivas foram quase todas tiradas do projeto pelo relator na Câmara do Deputados. O desenho das medidas antielisivas tinha problemas, que precisavam ser corrigidos, mas o conceito estava correto.

RPD: Depois do que foi dito hoje, pode-se concluir que os interesses setoriais têm muito mais medo de aumento de custos focados neles de forma direta do que de outros problemas até maiores, mas que sejam mais gerais e de médio prazo e longo prazo, o que dá um viés aos deputados que tentam interpretar esses interesses, um viés muito imediatista talvez, e muito particularista. Não sei se essa minha primeira avaliação bate com sua interpretação dessas tramitações tão desiguais entre as propostas, sobre as quais você falou antes, e o projeto do governo.

BA: De fato, uma boa reforma tributária não é uma reforma em que todo mundo ganha, principalmente na tributação da renda. Em uma proposta bem desenhada, quem paga muito pouco hoje por conta das distorções do sistema atual vai ter que pagar mais.

No caso da reforma da tributação do consumo, tem setores que vão passar a pagar proporcionalmente mais do que pagam hoje e outros que irão pagar proporcionalmente menos. Obviamente isso tende a gerar resistência daqueles que acham que serão prejudicados, mesmo que eles efetivamente sejam beneficiados, por conta do maior crescimento.

Estamos diante de uma daquelas reformas em que o benefício para a sociedade é muito grande. Mesmo que acarrete uma redistribuição setorial da carga tributária, o maior crescimento favorecerá a todos os setores. Essa é a compreensão que precisa haver, assim como foi no caso da reforma da previdência, que apesar de prejudicar algumas pessoas era justa e necessária para garantir a solvência do país.

No caso da reforma tributária, temos de entender que existem distorções no sistema atual que prejudicam o crescimento e prejudicam a progressividade do sistema, e que, para corrigir essas distorções, pelo menos em termos proporcionais, alguns setores e algumas pessoas vão ter de pagar mais imposto do que pagam hoje, para que o país se torne mais eficiente e mais justo. Essa é uma discussão difícil do ponto de vista político, mas é uma discussão que acredito possível de ser feita. Se os parlamentares entenderem o quanto a correção dessas distorções torna o país mais eficiente e mais justo, o quanto isso ajuda o país a crescer de uma forma mais inclusiva, acho que existe espaço sim para avançar com essa pauta.

Nunca disse que é uma pauta fácil. Não é. Tecnicamente, acho que nós amadurecemos muito na discussão da reforma da tributação do consumo. Acho que ainda precisamos amadurecer mais na discussão da reforma do Imposto de Renda – olhar as várias alternativas que existem e avaliar custos e benefícios de cada uma delas. Sem dúvida, é um daqueles temas que mais cedo ou mais tarde o Brasil vai acabar enfrentando e, espero eu, enfrentando de forma adequada. Isso vai acabar acontecendo, caso contrário vamos continuar sendo um país que não cresce; um país excessivamente desigual. Temos de enfrentar essas questões se pretendermos tornar o Brasil um país mais inclusivo, que ofereça perspectivas para as pessoas. Não adianta resolver o problema distributivo e não ter crescimento. É fundamental abrir oportunidades para as pessoas com o crescimento econômico. E a reforma tributária trata dessas questões centrais para o futuro do Brasil: a questão distributiva, a questão do crescimento e a questão da inclusão social.

Saiba mais sobre o entrevistado

Bernard Appy é diretor do Centro de Cidadania Fiscal (CCiF), uma organização voltada a análises econômicas que buscam a melhora na gestão pública, além disto Bernard é o mentor da proposta de reforma tributária que está em transitou no congresso em 2019. Appy ficou em evidência nas eleições presidências de 2018, quando se tornou referência de diversos candidatos à presidência no modelo de pensar novas alternativas de pensar a aplicação do imposto de renda.

Caetano Araújo é graduado em Sociologia pela Universidade de Brasília (1976), mestre (1980) e doutor (1992) em Sociologia pela mesma instituição de ensino. Atualmente, é diretor-geral da FAP e Consultor Legislativo do Senado Federal. Tem experiência na área de Sociologia, com ênfase em Teoria Sociológica e Sociologia Política.

André Amado é escritor, pesquisador, embaixador aposentado e diretor da revista Política Democrática On-line. É autor de diversos livros, entre eles, A História de Detetives e a Ficção de Luiz Alfredo Garcia-Roza.

Everardo Maciel: Matéria tributária virou um circo de horrores

Antes, existiam movimentos visando à redução de carga tributária de empresas ou setores. Agora, buscam aumentar a dos outros

Everardo Maciel / O Estado de S. Paulo

Não acreditei quando li na imprensa, há algum tempo, que setores não apenas postulavam a redução de sua carga tributária, mas pretendiam aumentar a carga de outros. Presumi, equivocadamente, que o repórter não entendera o que foi dito.

Antes, existiam movimentos, nem sempre legítimos, visando à redução de carga tributária de empresas ou setores. Agora, esses movimentos, muitas vezes, buscam aumentar a dos outros. A matéria tributária se transformou, pois, num circo de horrores e os projetos de “reforma”, em exercícios de predação, inclusive entre os entes federativos.

Para dar curso à predação se faz uso da linguagem como instrumento de manipulação, a exemplo de: eliminação de “distorções”, que desconsideram o imperativo constitucional de redução das desigualdades regionais de renda e passam ao largo da sonegação e do planejamento tributário abusivo, que são distorções verdadeiras no sistema tributário;

“Alinhamento internacional”, que supõe práticas que não são universais, média de alíquotas nominais que nada significam etc, quando o que de fato atrai investimento são diferenciais na competição tributária (em disputas esportivas com os EUA, recomenda-se que o Brasil opte pelo futebol, em lugar do basquetebol);

Remissão à “literatura internacional”, tomada como dogma, quando em realidade é uma coleção de ensaios sobre situações específicas, que jamais deverá ser transposta acriticamente, sem tomar em conta as circunstâncias políticas e históricas de um país;

Dramatização insubsistente de fatos, a exemplo da história dos sapatos crocs, cuja oscilante classificação é apontada como evidência da má qualidade do sistema tributário brasileiro e, a rigor, é um caso associado à aplicação de direitos antidumping, pela Câmara de Comércio Exterior (Camex), a sapatos importados da China, sabendo-se que calçados, qualquer que seja sua classificação, têm a mesma tributação; impróprias comparações entre a tributação das pessoas jurídicas (risco empresarial, pagamento de outros tributos, além do Imposto de Renda) e das pessoas físicas (FGTS, férias e sua conversão parcial em dinheiro, aposentadoria integral ou não, 13.º salário, seguro-desemprego), em lugar de coibir situações que configurem dissimulação na prestação de serviços;

Linguagem ambígua, como confundir competição fiscal lícita com guerra fiscal ou afirmar que a carga tributária não vai aumentar, quando o que importa é a repercussão específica sobre contribuintes ou preços, e não um indicador de caráter agregado;

Saltos lógicos, consistindo em apontar problemas no burocratismo tributário, cuja solução se inscreve no âmbito da administração tributária, para pretextar mudanças na natureza dos tributos.

Contrasta com este quadro a inapetência para dar curso a leis complementares, previstas na Constituição de 1988 e até hoje não editadas, como, entre outras, a resolução dos conflitos de competência tributária entre os entes federativos, o disciplinamento da incidência do Imposto sobre Transmissão Causa Mortis e Doações (ITCMD), nos casos de domiciliados no exterior, e a concessão e revogação de isenções, incentivos e benefícios fiscais do ICMS.

É certo que a reparação dessa mora legislativa exige trabalho e não confere ao autor tanto prestígio quanto proclamar que tudo está errado no sistema tributário brasileiro e propor uma reforma “ampla”.

Paralelamente, é constrangedora a surpresa das autoridades com o volume de precatórios a serem incluídos no Orçamento de 2022, pois, afinal, são sentenças judiciais passadas, que deveriam ser objeto de um atento acompanhamento. Mais constrangedoras, entretanto, são as pretensões de promover seu parcelamento, ainda que mediante Proposta de Emenda Constitucional, na contramão de decisões já tomadas no STF e eternizando o problema, em desfavor da credibilidade fiscal.

Pode-se mitigar a repercussão do pagamento de precatórios. Para isso, contudo, se exige uma boa dose de criatividade e de capacidade de negociação.

*CONSULTOR TRIBUTÁRIO, FOI SECRETÁRIO DA RECEITA FEDERAL (1995-2002)

Fonte: O Estado de S. Paulo

https://economia.estadao.com.br/noticias/geral,materia-tributaria-virou-um-circo-de-horrores-e-as-reformas-exercicios-de-predacao,70003828835

Crescimento da economia requer incentivo a investimento

Sérgio Cavalcanti Buarque vai mediar debate da FAP na sexta-feira, com transmissão ao vivo pelo portal e pelas redes sociais

Cleomar Almeida, da equipe FAP

A reforma tributária deve considerar que o crescimento da economia requer mais incentivo a investimento e desestímulo ao consumo, diz o economista e consultor de planejamento estratégico Sérgio Cavalcanti Buarque. Ele vai mediar evento on-line sobre desenvolvimento e equidade na tributação dos dividendos, a ser realizado, pela Fundação Astrojildo Pereira (FAP) e Folha da Manhã, sexta-feira (13/8), das 16h às 19h.

Com a presença de outros especialistas no assunto e transmissão pelo portal e pelas redes sociais (Facebook e Youtube) da FAP, o debate deve abordar, sobretudo, duas questões relacionadas às propostas de reforma tributária em tramitação no Congresso Nacional: justiça tributária e redução do imposto sobre o lucro direto de empresas com criação de imposto sobre dividendos.

Assista!

“O consumo é importante porque vai gerar demanda e estimula o investimento, mas, se invisto diretamente, também vou gerar aumento da capacidade produtiva e gerar demanda da cadeia produtiva. Então, é preferível incentivar investimento do que consumo”, explica o mediador.

Ele lembra que o governo federal apresentou “um projeto de reforma tributária muito tímido” e que vai na direção contrária à de duas propostas que já estão no Congresso, mais abrangentes, porque sugere simplificação de impostos, concentrando cinco impostos em apenas um.

Na avaliação do mediador, a proposta do governo tem aspecto interessante que trata de imposto de renda, o que, conforme observa, não está contido nas que foram apresentadas pelo Congresso. “Na proposta de imposto de renda, produz-se um item inovador, muito controverso, que é a cobrança de impostos sobre dividendos”, afirma.

Na prática, este último significa que a empresa paga o imposto de renda sobre o lucro dela e o que sobra é distribuído para os acionistas. “Então, o que está sendo discutido é que esse imposto sobre dividendos faz com que seja imputado, também, com tributos, aos acionistas de empresas, ou, digamos, a renda do capital”, diz o economista.

A pergunta que se coloca, de acordo com o mediador, é a seguinte: na medida em que se cobra imposto sobre a renda do trabalho, que é o salário, por que não cobrar imposto da renda do capital? “É exatamente o que os acionistas recebem de distribuição do lucro que ficou retido na empresa”, explica ele.

Outro ponto importante, na opinião de Buarque, é que o segundo projeto reduz o imposto sobre o lucro direto da empresa e cria imposto sobre dividendos. “Queremos refletir se essa equação não significa um estímulo ao investimento e um desincentivo ao consumo”, ressalta o consultor.

De acordo com o analista, o recurso que fica na empresa só tem uma forma de ser utilizado por ela: investimento. “Então, reduzindo imposto sobre lucro direto da empresa, deixa mais recurso para ela investir ou distribuir para os acionistas. Em tese, ela poderia distribuir mais”, diz.

No entanto, neste caso, segundo Buarque, como imputa-se imposto sobre dividendos, desincentiva mais recursos para os acionistas, que, em geral, os transformam em consumo. “Claro que uma parte pode ser poupança que volta a ser investimento, mas é um incentivo ao consumo”, observa.

“Quando se reduz imposto direito na empresa e se cria imposto sobre dividendo ou imposto distribuído, a pergunta é se isso não tem o lado extremamente positivo, que, ao mesmo tempo, incentiva o investimento e desestimula o consumo, que, em geral, é de luxo”, pondera.

Webinar | Desenvolvimento e equidade na tributação de dividendos

Data: 13/8/2021

Transmissão: das 16h às 19h

Onde: Portal e redes sociais da FAP (Facebook e Youtube)

Cristovam Buarque lista lacunas que entravam desenvolvimento do Brasil

Ex-presidente do IBGE avalia os prejuízos da suspensão do Censo 2021

FAP cria grupos de trabalho para discutir temas relevantes para sociedade

Marcus Pestana: O labirinto da reforma tributária

No confuso quadro gerado pelo turbilhão da pandemia é preciso ficar com um olho na saúde pública e outro na economia. Só é possível redistribuir renda se houver geração de riqueza. O Brasil, que já ocupou a sexta posição no ranking dos PIBs dos diversos países, caiu recentemente para o décimo segundo lugar.

Há muito nos debatemos com a armadilha do baixo crescimento. Do pós-guerra até 1980, o Brasil foi o país que teve o mais acelerado desenvolvimento. Já de 2011 a 2020, assistimos a mais uma década perdida. O PIB per capita médio por ano caiu 0,6% no período, desempenho inferior a 156 países no mundo. O pior desempenho em 120 anos. Enquanto isto, a China teve crescimento de 6,3%, a Índia, 3,6%, a Colômbia, 1,2%, os EUA, 1,0%, Rússia, Peru e Chile, 0,8%, Alemanha e Japão, 0,5%. Alguma coisa deu muito errado. E não é repetindo os erros que chegaremos ao acerto. E preciso mudar o rumo.

Muitos fatores contribuem para nos roubar o horizonte de geração de riqueza: Custo Brasil elevado; ambiente de negócios hostil; falta de soluções para uma educação de qualidade e para induzir inovação e avanços tecnológicos; baixa produtividade; instabilidade legal e regulatória; juros altos; quebra de contratos e regras do jogo, alto fechamento da economia brasileira.

A questão fiscal aparece também como um dos gargalos. Pelo lado da despesa, temos um orçamento federal engessado com 82% dos gastos concentrados em transferências a pessoas (aposentadorias, salários, auxílios sociais, seguro desemprego). Resta muito pouco para investir em infraestrutura, ciência e tecnologia, saúde, educação, segurança. Por outro lado, temos renúncias fiscais, carga tributária e endividamento altos para um país em desenvolvimento. Também estados e municípios têm baixo nível de investimento. Isto, evidentemente, inibe o crescimento, a geração de empregos e renda.

Do lado das receitas, temos um sistema tributário injusto, ineficiente, burocrático, pesado, confuso e quase ininteligível. Segundo relatório do Banco Mundial, um dos dez piores do mundo. É urgente a reforma tributária.

Não é tarefa fácil. Uma reforma profunda é complexa e mexe com muitos interesses. O assunto está em discussão no Congresso Nacional. A Comissão Mista Especial produziu um bom relatório, que poderá servir de ponto de partida para as discussões e a deliberação.

Agora se colocou a polêmica reforma fatiada ou reforma ampla. O Ministro Paulo Guedes tem defendido a apreciação fragmentada, iniciando pelo projeto que unifica apenas o PIS e a COFINS. É claramente insuficiente e produzirá efeitos limitados. O Brasil chegou aqui no campo tributário exatamente pelas múltiplas intervenções parciais e isoladas.

Necessitamos de uma reforma ampla que simplifique a tributação; inverta a atual regressividade, onde os pobres pagam proporcionalmente mais que os ricos; inicie a migração da tributação do consumo para a renda e o patrimônio; desonere os investimentos e a criação de empregos; elimine progressivamente o excesso de incentivos e renúncias; ponha fim à irracional guerra fiscal; diminua o Custo Brasil.

Esperamos que, apesar de toda a instabilidade política atual e da pandemia, o Congresso Nacional abrace de corpo e alma o desafio de produzir a reforma tributária tão necessária para a retomada do desenvolvimento brasileiro.

*Marcus Pestana, ex-deputado federal (PSDB-MG)

Fonte:

O Tempo

https://www.otempo.com.br/politica/marcus-pestana/subscription-required-7.5927739?aId=1.2485296

Fabio Graner: Reforma tributária exige debate, não tumulto

Ofuscado pelo tumulto gerado pelo presidente da Câmara, Arthur Lira, o relatório do deputado Aguinaldo Ribeiro (PP-PB) sobre a reforma tributária merece ser amplamente discutido pelo Congresso e pela sociedade. O texto mostra uma evolução importante em relação às PECs originais (45 e 110), porém, nasce com algumas lacunas que também precisam ser debatidas, entre elas não atacar a questão da baixa tributação sobre renda e patrimônio.

O substitutivo apenas tangencia o assunto ao reforçar na Constituição o princípio da progressividade fiscal, garantindo sua aplicação no imposto sobre heranças e doações (ITCMD) e no IPVA.

Ao Valor Ribeiro diz que não se trata de omissão. Como as duas PECs originais são centradas na tributação de consumo, seu relatório teve foco nisso, justifica. “Até porque muita coisa de renda pode ser por lei, infraconstitucional. Eu me referi à renda e patrimônio, reforcei o caráter de progressividade. Nós registramos isso e deixamos aberto para os parlamentares fazerem essa contribuição e, se todos entenderem que é devido, não serei eu que vou dizer que não é. Pelo contrário.”

O relator vai receber nos próximos dias sugestões para seu texto, que, pelo calendário da comissão, pode ter uma nova versão contemplando as contribuições no próximo dia 11.

A despeito de Lira ter anunciado a extinção das comissões, o relator mantém o tom diplomático e diz acreditar que seu texto conseguirá ser bem-sucedido no Congresso. “Eu vejo possibilidade de avançar. Os presidentes das duas casas, Rodrigo Pacheco [Senado] e Arthur Lira, disseram que a reforma tributária era prioridade. Reforma tributária é o que eu defendo. Ajustes tributários são outra coisa, não se tem impacto na economia como na reforma”, disse, em crítica indireta à tese de fatiamento do governo. “Eu defendo reforma ampla e confio na liderança dos presidentes para que esse tema possa avançar.”

Ribeiro destaca no relatório a criação do Imposto sobre Bens e Serviços (IBS) em duas fases, iniciando-se com a Contribuição sobre Bens e Serviços (CBS) do governo federal por dois anos e no terceiro ano incorporando o ICMS e o ISS. Esse desenho, admite, foi feito para atender a equipe econômica.