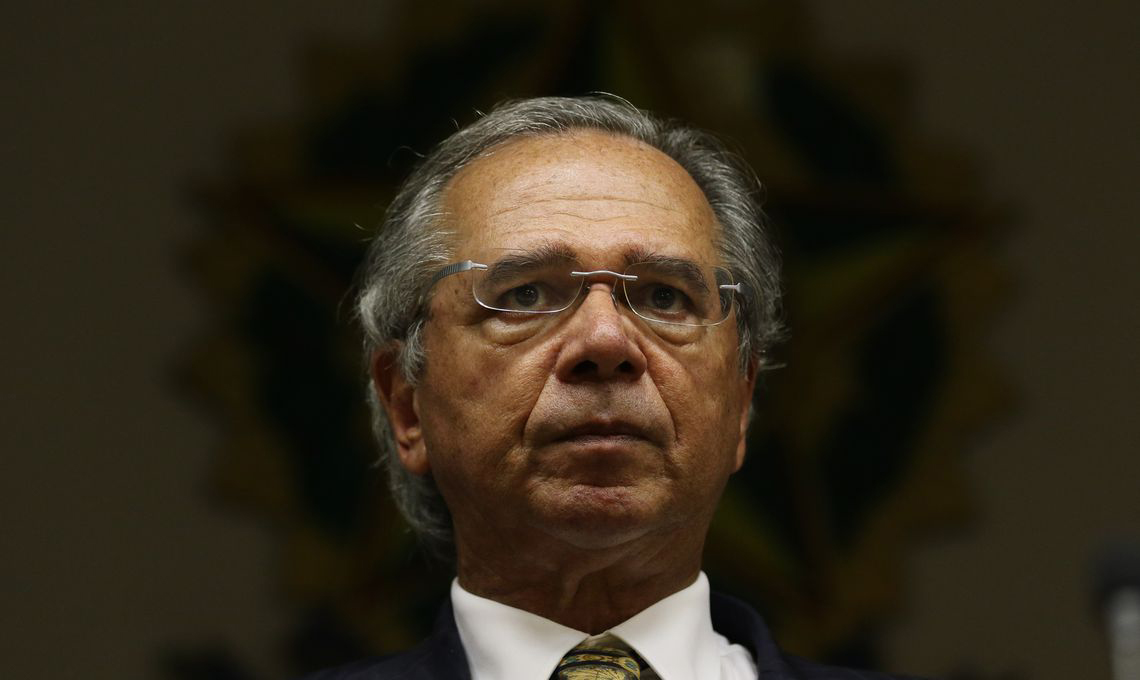

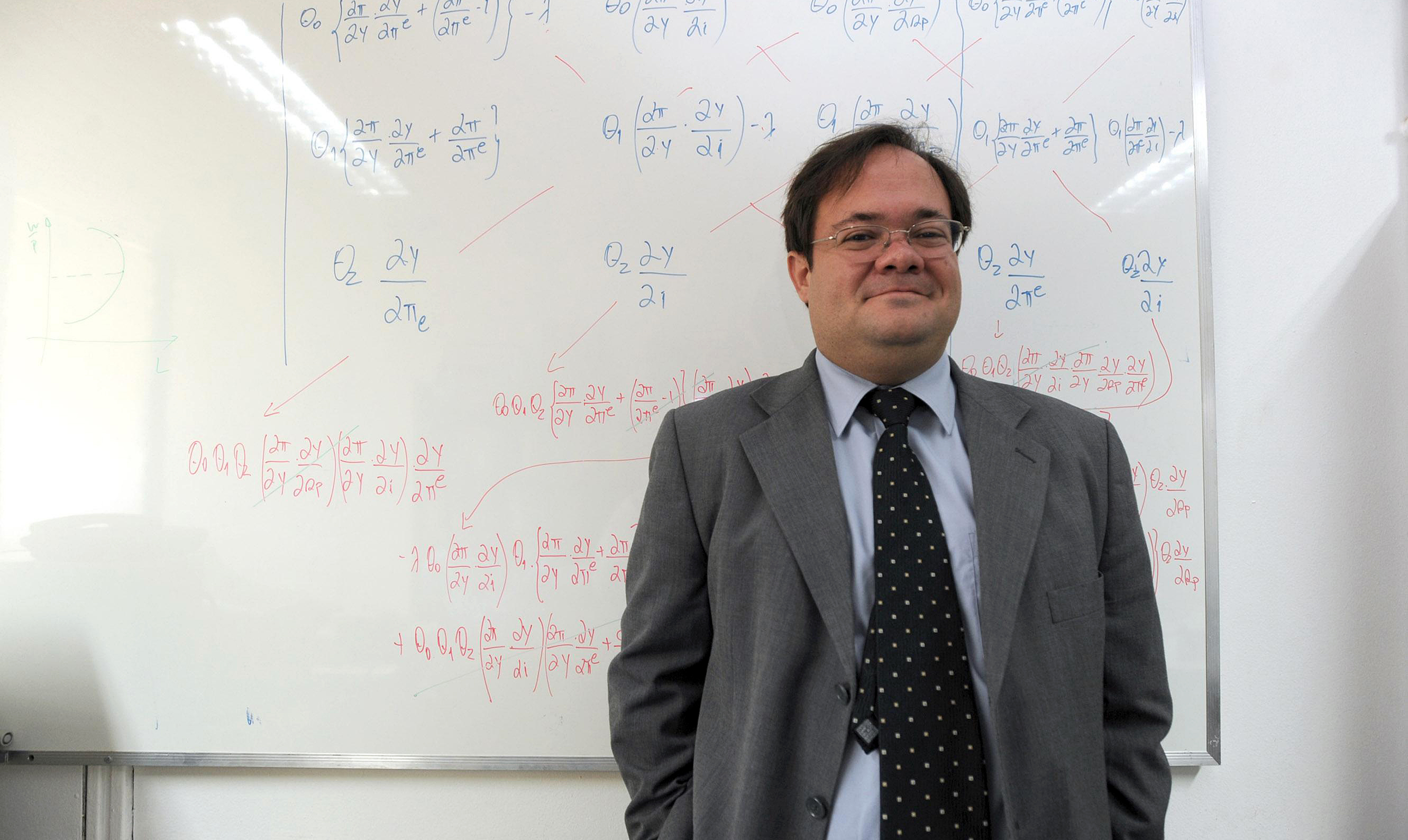

José Luis Oreiro

Coronavírus: Como epidemia pode afetar crescimento econômico da China e do Brasil?

Em artigo produzido para Política Democrática Online, economista José Luis Oreiro cita que economia do Brasil pode ter crescimento inferior a 1,5% em 2020

Cleomar Almeida, assessor de comunicação da FAP

A epidemia do coronavírus pode contribuir na projeção da redução do crescimento da China para 4% em 2020 e queda de 33% no ritmo de crescimento na comparação com 2019, segundo analistas. A avaliação é reforçada pelo professor associado do Departamento de Economia da UnB (Universidade de Brasília) e doutor em economia José Luis Oreiro. Em artigo que produziu para a 16ª edição da revista Política Democrática Online, produzida e editada pela FAP (Fundação Astrojildo Pereira), ele analisa como o aumento de casos de infecção pelo coronavírus também pode impactar, negativamente, a economia do Brasil. A íntegra do artigo e outros conteúdos podem ser acessados gratuitamente no site da entidade.

» Acesse aqui a 16ª edição da revista Política Democrática Online

“Nesse contexto, é possível que a economia brasileira apresente crescimento inferior a 1,5% em 2020, completando assim quatro anos de crescimento medíocre após o fim da grande recessão”, afirma o economista. A produção da indústria brasileira recuou 1,1% em 2019 na comparação com 2018, segundo informações divulgados no mês passado pelo IBGE (Instituto Brasileiro de Geografia e Estatística). Ele tem um site próprio e já publicou mais de 80 artigos em revistas científicas no Brasil e no exterior.

De acordo com o economista, o recuo da produção industrial interrompe o movimento de tímida recuperação da produção industrial ocorrido em 2017 e 2018. “Os dados de recuo da produção industrial jogaram um balde de água fria nas expectativas de uma aceleração mais robusta do crescimento em 2020”, afirma Oreiro. Ele acrescenta que não há como escapar da conclusão de que a grande recessão de 2014 a 2016 produziu redução da tendência de crescimento da economia brasileira.

Dados divulgados pelo IPEA (Instituto de Pesquisa Econômica Aplicada), conforme ressalta o economista, mostram que a formação bruta de capital fixo recuou 2,7% no quarto trimestre, na comparação com o período imediatamente anterior. “Diante dos dados recentemente divulgados, os analistas do mercado financeiro já começaram a reduzir suas previsões de crescimento para 2020, as quais já se encontram bem abaixo de 2,5%, com algumas até mesmo abaixo de 2%”, afirma o professor da UnB.

A questão relevante, de acordo com o professor da UnB, é saber qual o motivo. “Na minha visão, a redução do potencial de crescimento de longo prazo é um fenômeno que vem ocorrendo desde meados da década passada, em função da desindustrialização crescente da economia brasileira; fenômeno esse que foi tardiamente percebido pelas administrações petistas e enfrentado de forma tíbia e inconsistente no primeiro mandato da presidente Dilma Rousseff.

Oreiro foi professor do departamento de economia da Universidade Federal do Paraná de 2003 a 2008, onde exerceu o cargo de Diretor do Centro de Pesquisas Econômicas (CEPEC), de vice-coordenador do Programa de Pós-Graduação em Desenvolvimento Econômico (2004-2008) e de coordenador do Boletim Economia & Tecnologia (2005-2007), do qual foi o fundador.

Além de escrever para a revista Política Democrática Online, o economista já publicou artigos em outras veículos de grande relevância, como Journal of Post Keynesian Economics, Cambridge Journal of Economics, International Review of Applied Economics, Investigacion Economica, Revista de la Cepal, Economia (Anpec), Revista de Economia Política, Economia e Sociedade e Estudos Econômicos.

Leia mais:

» Brasil precisa avançar na construção de sistema nacional de educação, diz Ricardo Henriques

» Bolsonaro apoia plano de Trump que favorece Israel em meio à guerra, diz José Vicente Pimentel

» Protesto contra o Congresso? Confira editorial da revista Política Democrática online

» Acesse aqui todas as edições da revista Política Democrática online

José Luis Oreiro: PIB de Bolsonaro é pior que o de Temer

O IBGE acaba de divulgar os dados de crescimento do PIB de 2019: a economia brasileira apresentou um crescimento de 1,1%, alcançando um patamar de R$ 7,3 bilhões de valor da produção de bens e serviços finais. Esse é valor inferior a média dos valores observados em 2017 e 2018, anos nos quais a economia brasileira cresceu a taxas de 1,32% e 1,31% respectivamente. Dessa forma o desempenho da economia brasileira no primeiro ano do mandato do Presidente Bolsonaro conseguiu a proeza de ser pior do que a observada durante os dois anos de mandato do Presidente Temer, a qual já foi bastante medíocre, ficando muito abaixo da média de 2,81% de crescimento do PIB no período 1980-2014.

Do lado da demanda, o crescimento do PIB foi puxado pelo crescimento do consumo das famílias que cresceu 1,8% ao longo do ano passado. Como o consumo das famílias cresceu num ritmo superior ao PIB, o resultado foi uma redução da (baixíssima) taxa de poupança da economia brasileira, a qual recuou de 12,4% do PIB em 2018 para 12,2% do PIB em 2019. A redução da poupança doméstica levou a um aumento da poupança externa (déficit em conta corrente do balanço de pagamentos), o qual passou de 2,8% do PIB em 2018 para 3,2% do PIB em 2019.

Do lado da oferta, o crescimento foi puxado pelo setor de serviços, o qual cresceu 1,3%, ao passo que a indústria de transformação permaneceu estagnada com um crescimento de apenas 0,1% ao longo do ano de 2019.

Em suma, a economia brasileira em 2019 desacelerou o seu ritmo de crescimento com respeito ao observado durante o governo Temer, amplificando o seu desequilíbrio externo e o peso do setor de serviços na economia, com reflexos negativos para as perspectivas de crescimento da produtividade do trabalho.

A evidência empírica está mostrando de forma bastante contundente de que a agenda de reformas iniciada com o governo de Michel Temer e aprofundada no governo de Bolsonaro simplesmente não está funcionando. Não adianta dizer que a economia ainda está sentindo os efeitos das administrações petistas. A crise de 2014-2016 foi muito profunda mas, ao contrário do que ocorreu em crises anteriores, a economia brasileira está apresentando um padrão de recuperação cíclica extremamente lento. Quantos resultados pífios de crescimento serão necessários até que a sociedade brasileira se convença que a agenda liberal de reformas simplesmente não funciona? Está claro que o Brasil precisa de várias reformas, mas ESSA agenda aplicada desde meados de 2016 (Teto de gastos, reforma trabalhista, reforma da previdência, etc) simplesmente não está funcionando. Chegou o momento da sociedade brasileira dizer NÃO ao programa liberal. Este país só terá um futuro quando discutir seriamente uma Agenda Nacional de Desenvolvimento.

Revista Política Democrática || José Luis Oreiro: Por que o crescimento da economia brasileira não decola?

Produção da indústria brasileira recuou 1,1% em 2019 na comparação com 2018, segundo informações divulgadas na primeira semana de fevereiro deste ano pelo IBGE. Os dados jogaram um balde de água fria nas expectativas de uma aceleração mais robusta do crescimento em 2020

Entre 1980 e 2014, a economia brasileira cresceu a um ritmo médio de 2,81% a.a, segundo dados do IPEADATA. A grande recessão, iniciada no segundo semestre de 2014, produziu queda acumulada de 8,3% do PIB até o último trimestre de 2016. Formalmente a economia brasileira saiu da recessão no início de 2017, ano que apresentou crescimento do PIB de 1,32%, valor 53% inferior à tendência de longo-prazo para o período 1980-2014. Em 2018, o crescimento foi de 1,31%, repetindo assim o desempenho de 2017 e ficando novamente abaixo da tendência de longo-prazo.

Os dados divulgados pelo IBGE em dezembro sobre o comportamento do PIB no terceiro trimestre do ano passado deram ensejo a um aumento (temporário) do otimismo entre os analistas econômicos, não só sobre a performance da economia em 2019. Eles também alimentaram uma narrativa de que, em 2020, o crescimento da economia brasileira iria finalmente decolar, podendo situar-se acima de 2,5%. Em artigo que publiquei no jornal O Estado de São Paulo (3/12/2019), chamei atenção para o fato de que o crescimento observado no terceiro trimestre do ano – de 0,6% na comparação com o período imediatamente anterior – havia sido puxado, pelo lado da oferta, pela agropecuária e pela indústria extrativa. Pelo lado da demanda, as exportações haviam apresentado queda expressiva de 2,8%, ao passo que as importações apresentaram crescimento de 2,9%, sinalizando clara tendência de piora das contas externas brasileiras no médio prazo. Argumentei que a estagnação da produção da indústria de transformação, fonte dos retornos crescentes de escala, absolutamente indispensáveis para a sustentabilidade do crescimento econômico no longo prazo, combinada com a deterioração do saldo comercial e, consequentemente, com o aumento do déficit em conta corrente do balanço de pagamentos, atualmente em torno de 3% do PIB, sinaliza um retorno da general restrição externa[1], tornando insustentável qualquer aceleração mais forte do crescimento da economia brasileira no médio prazo.

Os dados divulgados na primeira semana de fevereiro deste ano jogaram um balde de água fria nas expectativas de uma aceleração mais robusta do crescimento em 2020. Com efeito, o IBGE divulgou que a produção da indústria brasileira recuou 1,1% em 2019 na comparação com 2018, interrompendo assim o movimento de tímida recuperação da produção industrial ocorrido em 2017 e 2018. Dados divulgados pelo IPEA mostram que a formação bruta de capital fixo recuou 2,7% no quarto trimestre, na comparação com o período imediatamente anterior. Diante dos dados recentemente divulgados, os analistas do mercado financeiro já começaram a reduzir suas previsões de crescimento para 2020, as quais já se encontram bem abaixo de 2,5%, com algumas até mesmo abaixo de 2%. A esse quadro nada animador deve-se somar a incerteza quanto aos efeitos da epidemia de coronavírus sobre o crescimento da China (algumas análises projetam redução do crescimento da China para 4% em 2020 e redução de 33% no ritmo de crescimento na comparação com 2019).

Nesse contexto, é possível que a economia brasileira apresente crescimento inferior a 1,5% em 2020, completando assim quatro anos de crescimento medíocre após o fim da grande recessão. Dessa forma, não há como escapar da conclusão de que a grande recessão de 2014 a 2016 produziu redução da tendência de crescimento da economia brasileira. A questão relevante é saber qual o motivo.

Na minha visão, a redução do potencial de crescimento de longo prazo é um fenômeno que vem ocorrendo desde meados da década passada, em função da desindustrialização crescente da economia brasileira; fenômeno esse que foi tardiamente percebido pelas administrações petistas e enfrentado de forma tíbia e inconsistente no primeiro mandato da presidente Dilma Rousseff. A crise de 2014-2016 piorou esse quadro, pois (i) fez com que as empresas brasileiras suspendessem seus planos de ampliação e modernização da capacidade produtiva, o que aumentou a defasagem tecnológica da indústria brasileira; e (ii) propiciou a adoção de uma agenda de consolidação fiscal baseada na contração do investimento público e das operações de crédito do BNDES, amplificando assim os efeitos da queda do investimento privado em 2014 sobre a demanda agregada, com efeitos negativos também no lado da oferta da economia. Isso em função dos efeitos de transbordamento positivos do investimento público sobre a rentabilidade das empresas do setor privado.

* Professor Associado do Departamento de Economia da Universidade de Brasília, Pesquisador Nível IB do CNPq e Pesquisador Associado do Centro de Estudos do Novo-Desenvolvimentismo da FGV-SP. E-mail: joreiro@unb.br.

[1] Analogia ao General inverno. Trata-se do papel que a restrição externa tem historicamente no Brasil de estrangular o crescimento econômico e desestabilizar o governo (Nota do autor).

José Luis Oreiro || Fiscalismo suicida

Pedido de aumento da meta de déficit primário resolveria escassez de verbas

O presidente Jair Bolsonaro declarou recentemente que “o Brasil inteiro está sem dinheiro. Os ministros estão apavorados”. Essa afirmativa foi para justificar cortes no orçamento da União feitos pelo Ministério da Economia, os quais ameaçam levar à paralisação de várias atividades governamentais como o funcionamento das universidade públicas, o pagamento de bolsas de pesquisa para mais de 84 mil pesquisadores pelo CNPq e a dispensa de contingente expressivo de recrutas das Forças Armadas brasileiras.

O que talvez o presidente não saiba é que isso não resulta de “escassez de dinheiro”, mas trata-se de um martírio imposto para a sociedade brasileira pelas regras fiscais anacrônicas e conflitantes existentes no Brasil. Em outras palavras, o problema não é que o “dinheiro acabou”; mas sim que existem regras fiscais absurdas que impedem o governo de gastar, mesmo em situações, como a atual, na qual gastos governamentais são imprescindíveis para recuperação cíclica da economia brasileira e para manutenção do funcionamento normal do Estado. Hoje existem três regras fiscais, a saber: a regra do teto de gastos, a regra de resultado primário e a “regra de ouro”. A primeira impõe limite para os gastos primários da União (o que exclui o pagamento de juros da dívida pública), os quais são reajustados anualmente com base na inflação ocorrida no ano anterior. A segunda, definida na LDO de 2019, fixa que a União pode incorrer em déficit primário de, no máximo, R$ 139 bilhões. Por fim, a “regra de ouro”, definida na Constituição Federal de 1988, diz que a União só pode se financiar para pagar despesas de capital, não despesas de consumo e de custeio.

Nenhum país do mundo civilizado possui essa profusão de regras fiscais que o Brasil tem, até porque a multiplicidade de regras traz o sério risco de se criar um arcabouço fiscal inconsistente; no qual os formuladores de política econômica podem se ver incapacitados de cumprir todas as regras simultaneamente por absoluta falta de instrumentos de política econômica. Esse é o caso do Brasil. Para o ano de 2019, o Brasil consegue cumprir com uma certa folga a regra do teto de gastos, a qual só deve se tornar “efetiva” em 2021; mas não conseguirá cumprir a “regra de ouro” e talvez não consiga cumprir a regra de resultado primário. Para o ano de 2019, o Congresso Nacional já aprovou “crédito suplementar” para a União no valor necessário para o atendimento da “regra de ouro”, de maneira que essa regra não será um problema para o corrente ano. Contudo, devido aos efeitos que a lenta recuperação do nível de atividade econômica após o término da recessão de 2014-2016 tem sobre o ritmo de crescimento das receitas da União, é possível que a meta de déficit primário não seja cumprida, o que obriga o ministério da economia a contingenciar parte do orçamento da União, causa da situação atual de “escassez de dinheiro”.

A boa notícia é que se trata de um problema simples de ser resolvido. Basta o presidente da República encaminhar ao Congresso Nacional um pedido de revisão da meta de déficit primário, aumentando o déficit máximo para R$ 170 bilhões; permitindo assim o fim do contingenciamento de recursos. A aprovação da reforma da Previdência pela Câmara dos Deputados manterá ancoradas as expectativas de médio e longo prazo da situação das contas públicas, abrindo o espaço necessário para uma bem-vinda expansão fiscal no curto prazo.

José Luis Oreiro: Muito pouco, muito tarde

O corte na taxa Selic só impactará a economia no primeiro trimestre de 2020

Finalmente, o Banco Central do Brasil se rendeu à realidade do gravíssimo quadro de estagnação da atividade econômica vigente no país e decidiu reduzir a meta da taxa Selic em 0,5 ponto porcentual, para 6% ao ano. Trata-se do valor mais baixo da série histórica da taxa Selic. Essa decisão surpreendeu o mercado financeiro, o qual apostava numa redução de apenas 0,25 ponto porcentual; haja vista que a curva de juros futuro embutia uma probabilidade de 75% de ocorrer uma redução dessa magnitude. Com efeito, o presidente do BCB, Roberto Campos Neto, vinha afirmando reiteradas vezes para a imprensa de que a política monetária já se encontrava no campo estimulativo, pois o valor real ex-ante da taxa Selic se encontrava abaixo das estimativas existentes a respeito do valor neutro dessa taxa.

Campos Neto reiterou ainda que a aprovação da reforma da Previdência teria um impacto expansionista sobre a demanda agregada devido ao efeito da mesma sobre o (sic) espírito animal dos empresários, levando-os a desengavetar uma série de projetos de investimento, tornando desnecessária uma nova flexibilização da política monetária. Essas declarações levaram muitos analistas até mesmo a prever que, na reunião de julho do Copom, a Selic seria mantida inalterada. Felizmente, o BCB mudou o seu entendimento sobre o grau de estímulo da política monetária e não só reduziu a Selic, como ainda o fez numa magnitude maior do que o esperado. Essa decisão, contudo, veio muito tarde e numa magnitude menor do que a necessária para produzir um efeito expansionista relevante para a atividade econômica.

A última redução da taxa Selic ocorreu em 31/10/2018, quando o Copom decidiu reduzir os juros básicos da economia brasileira em 0,25 ponto porcentual, para 6,5% ao ano. Nove meses se passaram, portanto, desde a última flexibilização da política monetária. As expectativas de crescimento da economia brasileira foram reduzidas continuamente, passando de pouco mais de 2,5% ao ano em novembro para 0,8% ao ano em julho. Essa deterioração se deu num contexto no qual a economia brasileira apresentava a mais lenta recuperação cíclica desde a crise de 1981-1983, apresentando um hiato do produto de quase 6% no primeiro semestre de 2019. Por fim, projeções de inflação para 2019 apontam que a inflação ficará abaixo da meta definida pelo Conselho Monetário Nacional pelo terceiro ano consecutivo; sinal evidente de que a condução da política monetária nos últimos três anos teém sido excessivamente conservadora, desconsiderando o protocolo do regime de metas de inflação. A redução da Selic veio muito tarde para salvar o ano de 2019, pois seus efeitos só começarão a se sentir sobre o nível de atividade no primeiro trimestre de 2020.

A projeção do BCB para a inflação de 2020 no cenário de mercado mostra que se a taxa de juros for reduzida para 5,5% ao ano, a inflação fechará em 3,9%, pouco abaixo da meta de 4,0%. Isso parece indicar que o BCB deverá fazer novo corte de 0,5 ponto porcentual na reunião de setembro do Copom, encerrando então o ciclo de redução da taxa de juros. Se essa conjectura se confirmar, a Selic real ex-ante será reduzida para 1,53% ao ano, ainda muito alta dado o grau de ociosidade dos fatores de produção e o cenário internacional no qual as taxas nominais de juros dos países desenvolvidos (Suíça e área do Euro) se encontram em patamar negativo.

José Luis Oreiro: Só a retomada salva o país

Retomada do desenvolvimento exige que o país reinicie processo de "catching-up" industrial e tecnológico

A sociedade brasileira passa por uma profunda crise econômica, política e social desde 2013. As manifestações de 2013 foram o evento catalizador de um processo de crescente descrédito na classe política e, posteriormente, de outras instituições da República.

A insatisfação de parte expressiva da população com a performance dos políticos, em particular, e do Estado, em geral, foi incrementada pelos efeitos deletérios da recessão iniciada no segundo trimestre de 2014 - que foi detonada por um colapso do investimento do setor privado, que se contraiu por três trimestres consecutivos, a taxa de 10% por trimestre. Isso resultou de um processo de "profit squeeze", ou seja, queda das margens de lucro e da taxa de retorno sobre o capital próprio das empresas não financeiras, a qual se tornou na mais duradoura e profunda crise econômica do Brasil nos últimos 30 anos. No auge da crise, mais de 14 milhões de brasileiros estavam desempregados e o PIB apresentou retração superior a 8% em termos reais, com destruição de riqueza de R$ 600 bilhões.

A recessão acelerou o desequilíbrio fiscal da União e dos entes subnacionais, muitos dos quais passaram a enfrentar dificuldades crescentes para manter o pagamento dos servidores em dia. A deterioração crescente do resultado primário da União a partir de 2014 gerou um crescimento acelerado da dívida pública como proporção do PIB, colocando o endividamento da União em trajetória claramente insustentável. A perda de espaço fiscal decorrente desses desdobramentos impediu a realização de uma política fiscal anticíclica justamente no momento em que a mesma era mais necessária. Pelo contrário, a política fiscal executada em 2015 foi francamente contracionista, amplificando assim os efeitos da recessão iniciada em 2014.

Outro fator que amplificou os efeitos recessivos do colapso do investimento privado foi a elevação da taxa básica de juros promovida pelo Banco Central em 2015, na tentativa de debelar os efeitos de segunda ordem que o aumento das tarifas dos públicas e dos combustíveis poderiam ter sobre a dinâmica da taxa de inflação.

O desemprego crescente aguçou a percepção de que a crise brasileira era o resultado da corrupção generalizada dentro do Estado, tal como estava sendo revelado ao público pela Lava-Jato. Essa percepção acabou por gerar um sentimento difuso de "ódio" à classe política, principalmente aos políticos diretamente ligados ao PT.

O imenso apoio popular ao impeachment da presidente Dilma Rousseff foi a demonstração clara de que, na cabeça do cidadão mediano, a crise era resultado direto da corrupção dirigida e organizada pelo PT e seus aliados. Nesse contexto, uma ampla parcela da população acreditava que o afastamento do PT do poder, pelo impeachment, cujas bases jurídicas eram duvidosas, seria uma condição necessária, quando não suficiente, para o fim da corrupção e para a retomada do crescimento econômico.

Os primeiros meses do governo Michel Temer pareciam apontar para uma retomada robusta do crescimento no início de 2017, ainda que poucas pessoas acreditassem na vontade do governo de combater a corrupção.

O governo Temer apresentou à sociedade brasileira uma narrativa essencialmente ortodoxa das causas da crise de 2014 a 2016. O problema fundamental era o desequilíbrio fiscal estrutural, resultado do "contrato social" estabelecido pela Constituição de 1988. Segundo economistas ligados ao governo, a Constituição havia produzido um conjunto de benefícios sociais para os mais pobres e de privilégios para os funcionários públicos que impunham um ritmo para o crescimento dos gastos públicos (entre 5 a 6% ao ano em termos reais) que era muito superior à capacidade de crescimento da economia.

Durante um certo período foi possível acomodar esse aumento dos gastos com o aumento da carga tributária. Contudo, a partir de 2011, a receita passou a crescer mais ou menos em linha com o PIB de tal forma que a deterioração do resultado primário da União tornou-se inevitável. Essa deterioração teria sido "mascarada" pelas "pedaladas fiscais" e outros artifícios de "contabilidade criativa"; mas, a partir de 2014, ficou impossível encobrir a verdade nua e crua de que o governo não era mais capaz de gerar superávits primários e que, portanto, a dívida pública entraria em trajetória explosiva. O desequilíbrio fiscal crescente acabou por gerar perda de confiança dos empresários no governo, o que se refletiu em elevação do prêmio de risco país, desvalorização da taxa de câmbio, queda dos preços das ações e elevação dos juros futuros. Esse quadro levou a uma queda dos gastos de investimento e de consumo, fazendo com que o país entrasse na pior recessão dos últimos 30 anos.

Face a essa narrativa, a solução para a crise era muito clara: o governo precisava fazer um ajuste fiscal estrutural, cujo foco deveria ser a redução do ritmo de crescimento das despesas. Para tanto, foi desenhada uma estratégia em duas etapas. Na primeira, o governo enviou para o Congresso uma PEC criando um teto de gastos para o governo federal. Esse teto não seria a solução do problema fiscal, mas apenas uma espécie de mecanismo que explicitaria o conflito distributivo existente dentro do orçamento. A ideia era congelar os gastos primários da União em termos reais por dez anos, ao final dos quais poderia ser modificado o indexador dos gastos públicos, que havia sido definido como a variação do IPCA no período inicial de vigência do teto.

O problema é que todos os itens das despesas obrigatórias (aposentadorias, pensões, salários do funcionalismo público, gastos com saúde e educação) apresentaram nos últimos 20 anos uma taxa de crescimento muito acima da variação do IPCA. Dessa forma, se nada fosse feito para reduzir o ritmo de crescimento desses gastos, o cumprimento da regra do teto obrigaria a administração federal a reduzir progressivamente os gastos discricionários, que incluem gastos com o investimento em infraestrutura, com o reaparelhamento das Forças Armadas e com a manutenção de instalações do governo federal.

Como é impossível manter o funcionamento da máquina pública federal sem a realização de um valor mínimo de gastos discricionários, segue-se que a ameaça de "shutdown" obrigaria o Congresso a realizar aquilo que foi denominado de "a mãe de todas as reformas", a reforma da Previdência. Uma vez aprovada uma "boa" reforma, o desequilíbrio fiscal estrutural seria eliminado, e o teto dos gastos poderia, eventualmente, ser abolido. Nessas condições, o Brasil poderia retomar o crescimento em bases sustentáveis, pois se produziria uma "contração fiscal expansionista", ou seja, o ajuste das contas públicas levaria automaticamente a um aumento do investimento e do consumo do setor privado.

A PEC do teto dos gastos foi aprovada no final de 2016 e tudo apontava para a aprovação de uma reforma da Previdência em 2017. As condições financeiras da economia brasileira (risco país, taxa de câmbio, juros futuros e índice Bovespa) apresentavam nítidos sinais de melhora no primeiro trimestre de 2017. A melhoria das condições financeiras ocorrida a partir do segundo semestre de 2016 permitiu ao BC iniciar um processo "lento, gradual e seguro" de redução da taxa de juros, o qual deveria, em algum momento, estimular o crescimento.

Mas no meio do caminho havia uma pedra, e essa pedra foi o escândalo da gravação das conversas, por assim dizer, pouco republicanas, entre o presidente da República e Joesley Batista, da JBS. A divulgação desses áudios produziu uma crise política de proporções gigantescas, obrigando o presidente a gastar todo o seu capital político e otras cositas más na tentativa de angariar apoio político para o seu governo e impedir um novo processo de impeachment. No fim do ano de 2017 já estava claro que a reforma da Previdência não teria condições políticas de ser aprovada durante o governo Temer.

Surpreendentemente os mercados financeiros não desabaram com o adiamento da reforma da Previdência. Índices de condições financeiras continuaram relativamente bem-comportados ao longo do segundo semestre de 2017 e no primeiro trimestre de 2018. Apesar disso, o crescimento foi decepcionante em 2017. O PIB apresentou expansão de 1,1% em termos reais, após dois anos de queda acentuada. No fim de 2017, a economia ainda se encontrava 6% abaixo do nível observado em 2013. E o pior, o desemprego superava 13 milhões de pessoas. A produção industrial encontrava-se ao nível de 2004, recuo de mais de 10 anos.

O ano de 2018 se inicia com grandes expectativas de aceleração do crescimento. O ministro da Fazenda esperava um crescimento entre 2,5% a 3%. Se essas expectativas se confirmassem, a taxa de desemprego poderia fechar o ano em torno de 10% da força de trabalho, gerando um saldo de 2 a 3 milhões de novos empregos. Nesse cenário róseo, o candidato à Presidência da República que encarnasse a continuidade da política econômica do governo Temer seria praticamente imbatível nas eleições de outubro.

Mas o otimismo de Henrique Meirelles mostrou-se sem fundamento. No primeiro semestre de 2018 a atividade mostrava sinais de recuperação muito lenta, embora a grande recessão tivesse oficialmente terminado no fim de 2016. A implantação do teto dos gastos pode ter até ancorado as expectativas dos agentes do mercado financeiro, contribuindo assim para a relativa estabilidade dos índices de condições financeiras; contudo, o seu cumprimento estava impondo redução sem precedentes, nos últimos 15 anos, dos gastos com investimento público.

A contração do investimento público - justamente o componente da despesa primária que possui o maior efeito multiplicador - atuou como mecanismo de desestímulo à demanda agregada, numa economia que estava operando com nível absurdamente elevado, para seus padrões históricos, de ociosidade da capacidade produtiva. A greve dos caminhoneiros, a crise econômica na Turquia e Argentina e a indefinição do quadro eleitoral contribuíram para aumentar a incerteza reinante entre agentes econômicos, que se expressou numa deterioração significativa do índice de condições financeiras ao longo do segundo semestre de 2018. Como resultado desses desdobramentos, o ritmo de recuperação da atividade econômica desacelerou e a economia deve ter fechado o ano passado com um crescimento em torno de 1%.

O quadro econômico desolador combinado com a constatação de que a corrupção na máquina pública não estava restrita ao PT levou uma ampla parcela da população a acreditar que os problemas só seriam resolvidos por um outsider da política tradicional. A maioria dos eleitores identificou em Jair Bolsonaro a pessoa que encarnava o anti-establishment.

Mas será que o governo Bolsonaro poderá atender ao desejo de mudança, ou melhor, será que o novo governo poderá recolocar o Brasil na trajetória de desenvolvimento?

Bolsonaro, influenciado pelo czar da economia, Paulo Guedes, parece acreditar que a reforma da Previdência, combinada com um programa ambicioso de privatizações, irá fazer o país sair daquilo que o próprio Guedes chamou de "armadilha de baixo crescimento". Não é a primeira vez que se propõe uma ampla agenda de privatizações como solução para os problemas nacionais. Essa agenda foi extensamente adotada nos governos Collor e FHC.

A taxa média de crescimento no período 1990-2002 foi inferior a 2,5%, mesmo se expurgarmos os dois primeiros anos do governo Collor, quando a economia entrou em recessão devido ao "confisco das poupanças". Também não é a primeira vez que se diz que um ajuste fiscal é fundamental para a retomada do desenvolvimento. Ajustes fiscais foram feitos em 1994-1995; 1999-2000, 2003-2004, 2011, 2015, 2016-2018. Nesses casos, apenas um deles, o período 2003-2004, foi seguido por um período de aceleração significativa e razoavelmente duradoura do crescimento. Nesse caso, a contração fiscal se mostrou expansionista devido ao espetacular aumento das exportações de manufaturados ocorrida no período 2002-2004, decorrente da enorme desvalorização da taxa de câmbio ocorrida em 2002. Em todos os demais casos, ou não houve aceleração do crescimento, ou a aceleração foi pequena e curta ou ocorreu queda do nível de atividade econômica. Em suma, o ajuste fiscal pode ser necessário para evitar um desastre, mas não é nem de perto condição suficiente para a retomada do crescimento.

Esta requer o atendimento de duas condições. No curto prazo é necessária expansão da demanda agregada para que se possa eliminar a ociosidade na capacidade produtiva e para dar emprego digno a mais de 12 milhões de brasileiros. Essa expansão da demanda agregada não poderá vir do investimento, devido à enorme ociosidade da capacidade produtiva e nem do consumo das famílias, devido ao nível elevado de desemprego. O desequilíbrio fiscal também impede uma expansão significativa do investimento público.

A expansão da demanda agregada só pode advir de um forte crescimento das exportações, principalmente das exportações de produtos manufaturados, o que requer taxa real de câmbio estável e competitiva. No médio e longo prazos, contudo, o crescimento só será sustentável se for acompanhado por aumento da produtividade. Ao contrário do que pregam economistas liberais que acham que a produtividade é uma característica embutida nos trabalhadores por intermédio da educação, a boa teoria econômica e a experiência internacional mostram que a produtividade é uma variável cujo comportamento é regido por uma série de fatores, sendo a educação apenas um entre vários.

A produtividade é afetada pela quantidade e a diversificação do conhecimento técnico e científico que está embutido nas pessoas (capital humano), nas máquinas e equipamentos (capital físico), na capacidade das pessoas em se conectarem e assim trocar informações (capital social). Dessa forma, aquilo que uma economia produz e exporta revela a sofisticação ou complexidade das suas capacitações produtivas. A estrutura produtiva importa para o crescimento econômico.

Tendo em vista esse entendimento sobre as causas da produtividade, a retomada do desenvolvimento exige que o Brasil reinicie o processo de "catching-up" industrial e tecnológico interrompido na década de 1980. Um elemento essencial dessa retomada será a reindustrialização, ou seja, o crescimento da participação do valor adicionado da indústria no PIB e do emprego industrial no emprego total. Esse processo irá demandar uma mudança no regime macroeconômico, de forma a manter a taxa de câmbio em níveis competitivos internacionalmente, a exemplo do que foi adotado, de forma bem-sucedida, nos países do Leste Asiático; como também a adoção de uma política industrial que permita aumentar a complexidade tecnológica da pauta de exportações do Brasil. A exemplo do que é feito nos Estados Unidos, Japão, China, e países da Europa Ocidental, o desenvolvimento de um complexo industrial militar no Brasil, puxado por gastos necessários para o reaparelhamento das Forças Armadas, atualmente em grau acentuado de sucateamento, pode ser um dos eixos dessa política.

Se o governo Bolsonaro não trilhar esse caminho e insistir apenas na agenda privatização-reforma da Previdência, então a economia continuará trilhando trajetória de baixo crescimento, provavelmente em torno de 2% ao ano. Esse ritmo será insuficiente para gerar empregos na quantidade suficiente para absorver a enorme massa de desempregados, bem como os brasileiros que ingressam todos os anos no mercado de trabalho. A força de trabalho cresce atualmente 1% ao ano, o que significa que, para manter a taxa de desemprego estável ao longo do tempo, é necessário criar, pelo menos, 1 milhão de postos de trabalho por ano. Considerando crescimento da produtividade de 1% ao ano (o que destrói postos de trabalho na velocidade de 1 milhão de empregos por ano) no cenário no qual não ocorre a mudança estrutural descrita, uma taxa de crescimento de 2% ao ano irá criar postos de trabalho apenas na magnitude necessária para manter o desemprego indefinidamente acima de 10 % da força de trabalho.

Dada a pequena duração do seguro-desemprego e a baixa densidade da rede de proteção social, é pouco provável que a permanência da taxa de desemprego em patamares tão elevados por um período tão longo de tempo seja social e politicamente sustentável. Nesse cenário a desordem social poderá aumentar rapidamente. Além disso, o crescimento econômico anêmico irá agudizar a crise fiscal dos Estados, podendo, inclusive, fortalecer movimentos separatistas no Sul, haja vista que, para parte significativa da população desses Estados, a sua crise fiscal resulta do fato de que (sic) "o Sul tem que sustentar os vagabundos do Nordeste com o Bolsa Família".

O exemplo recente da tentativa de secessão na Catalunha - resultado dos efeitos da crise econômica de 2008-2012 - mostra que o risco de movimento separatista no Brasil não pode ser subestimado. Daqui se segue, portanto, que ou o governo Bolsonaro coloca o Brasil na rota do desenvolvimento econômico - o que implica em mudança estrutural e catching-up com respeito aos países ricos - ou o clima de insatisfação social reinante culmine numa crescente desordem, podendo levar, no limite, à guerra civil.

*José Luis Oreiro é professor associado do Departamento de Economia da Universidade de Brasília, Pesquisador Nível IB do CNPq.

Política Democrática: "Privatizações não resolvem o problema fiscal”, diz José Luís Oreiro

Na edição de novembro da revista Política Democrática online, professor da UnB e pesquisador do CNPq aponta que elas “são uma receita não recorrente”

Cleomar Almeida

O professor-associado do Departamento de Economia da Universidade de Brasília (UnB) e pesquisador do Conselho Nacional de Desenvolvimento Científico e Tecnológico (CNPq) José Luís Oreiro diz que o superministro da economia do governo Bolsonaro, Paulo Guedes, deixa claro que não pretende usar as reservas internacionais para reduzir a dívida pública. “Até porque o indicador relevante para medir a solvência fiscal é a dívida líquida, não a dívida bruta”, explica José Luís, em artigo publicado na edição de novembro da revista Política Democrática online. Em sua análise, ele destaca, ainda, que “privatizações não resolvem o problema fiscal”.

Com o título “As reservas internacionais e o ajuste fiscal (Paulo Guedes)”, o artigo explica que a dívida líquida é igual à dívida bruta subtraída dos ativos financeiros de propriedade do setor público, entre os quais se encontram as reservas internacionais. Por isso, segundo ele, “segue-se que a venda das reservas internacionais não mudaria um centavo sequer da dívida líquida, mas reduziria a liquidez internacional à disposição do setor público”, como diz em um trecho do artigo publicado na revista, produzida e editada pela Fundação Astrojildo Pereira (FAP), vinculada ao Partido Popular Socialista (PPS).

» Acesse aqui a edição de novembro da revista Política Democrática online

Além disso, de acordo com o professor da UnB, o custo de carregamento das reservas internacionais é igual ao diferencial entre a taxa de juros doméstica e a taxa de juros internacional subtraído (somado) do ganho (perda) esperada de capital sobre as reservas internacionais. “Dessa forma, se a expectativa é de depreciação futura da taxa de câmbio como parece indicar a fala do ultraministro da economia ao apontar um dólar cotado a R$ 5,00 em algum momento no futuro, o custo de carregamento pode-se tornar negativo, indicando assim um benefício esperado positivo para o setor público, caso ocorra ataque especulativo”, diz ele, em um trecho da análise.

Segundo o pesquisador do CNPq, caso seja efetivado, o benefício esperado será creditado na conta única da União no final do semestre referente ao ganho de capital sobre as reservas, contribuindo, assim, para o ajuste fiscal, ao viabilizar o atendimento da “regra de ouro”. “Diga-se de passagem que foi esse expediente que permitiu ao governo do presidente Michel Temer cumprir a regra de ouro em 2018, sem ter de fazer novo contingenciamento de gastos ou pedir um waiver ao Congresso Nacional, sob pena de incorrer em crime de responsabilidade”, afirma ele.

O grande problema brasileiro de curto prazo, conforme aponta o artigo, é o desequilíbrio fiscal. “O futuro czar da economia acredita que a Reforma da Previdência é condição necessária e suficiente para resolver esse problema. Não é”, diz o autor em outro trecho, para continuar: “A Reforma da Previdência é importante para a sustentabilidade fiscal de médio e longo prazo, mas o efeito de curto prazo dela sobre as contas do governo é negligenciável. Privatizações não resolvem o problema fiscal, pois são uma receita não recorrente”.

Além disso, de acordo com o professor da UnB, o núcleo militar do governo do presidente eleito não parece muito afeito a privatizações. “A única solução crível a curto prazo é aumentar a receita tributária do governo por meio do aumento de impostos. Da minha parte, acredito que uma combinação de recriação da CPMF com a reintrodução do imposto de renda sobre lucros e dividendos distribuídos é a única forma de zerar o déficit primário em 2019. Esse `ajuste fiscal de emergência´ compraria o tempo necessário para o futuro governo fazer as reformas que o Brasil precisa para retomar o desenvolvimento econômico”.

Leia também:

» Eleição de Bolsonaro deve gerar “novo governo de transição”, diz Sérgio Abranches

» Política Democrática online de novembro repercute eleição de Bolsonaro