famílias

Revista online | Mercado informal e a recuperação fiscal

Eduardo Rocha*, especial para a revista Política Democrática online (48ª edição: outubro/2022)

A pandemia da covid-19 provocou tragédias humanas que afetaram os municípios, os estados e a União de forma sem precedentes com a rápida transformação da emergência sanitária numa crise econômica e social de grandes proporções. Isso provocou recessão econômica; queda do investimento, produção e consumo; fechamento de empresas; aumento do desemprego e precarização nas relações de trabalho; ampliação da economia informal; agravamento do endividamento, inadimplência e calotes de pessoas físicas e jurídicas; ampliação da vulnerabilidade financeiro-social das famílias; aumento dos gastos públicos, queda da arrecadação tributária e piora do desequilíbrio estrutural e conjuntural das contas públicas.

O avanço da vacinação durante 2022 contribuiu para amenizar e retomar positivamente alguns indicadores econômicos, mas o desafio fiscal ainda persiste e a sua superação exige, além da necessária reforma tributária, o enfrentamento da informalidade no Brasil.

Veja todos os artigos da edição 48 da revista Política Democrática online

Mais claramente coloca-se a questão de como trazer para o mundo fiscal formal o gigantesco mercado informal, que, segundo a Fundação Getúlio Vargas (FGV), em 2019 as transações de bens e serviços operadas dentro da economia informal movimentaram R$ 1,2 trilhão. O montante é equivalente a 17,3% do PIB brasileiro. Valor este superior ao PIB das regiões Norte, Nordeste e Centro-Oeste.

Fica claro, assim, que essas transações informais de bens e serviços representam uma gigantesca perda de arrecadação fiscal para os três entes federativos, cujos atuais mecanismos arrecadatórios não as abraçam fiscalmente, além de provocar enormes prejuízos sociais e financeiros aos trabalhadores.

Em relação ao mercado de trabalho, o Brasil registrou uma taxa de informalidade de 39,7% no trimestre até agosto de 2022. Ou seja, o país atingiu o recorde de 39,307 milhões de trabalhadores atuando na informalidade no período, segundo os dados da Pesquisa Nacional por Amostra de Domicílios Contínua (Pnad Contínua), apurada pelo Instituto Brasileiro de Economia e Estatística (IBGE).

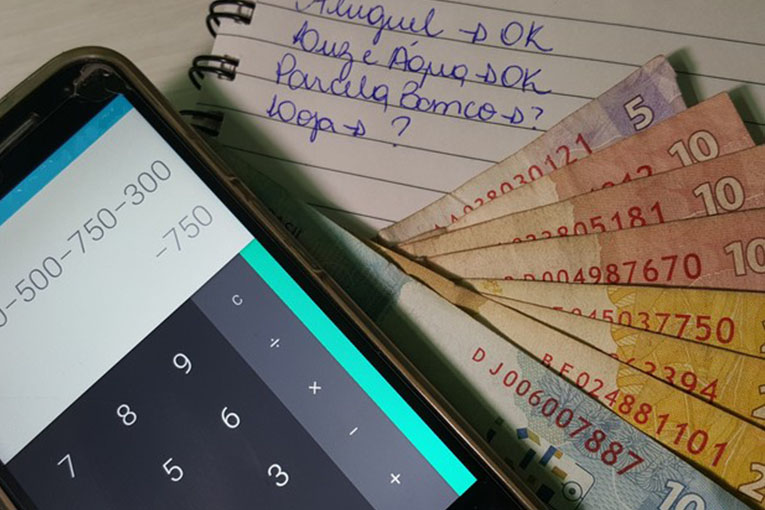

Confira, abaixo, galeria de imagens:

O IBGE considera como trabalhador informal aquele empregado no setor privado sem carteira assinada, o doméstico sem carteira assinada e o que atua por conta própria ou como empregador sem CNPJ, trabalhadores por conta própria sem CNPJ, além daquele que ajuda parentes em determinada atividade profissional. Este trabalhador informal atua à margem do mundo formal sem beneficiar-se das garantias constitucionais, como, por exemplo, 13º salário, Fundo de Garantia por Tempo de Serviço (FGTS) ou benefícios do Instituto Nacional do Seguro Social (INSS), como auxílio-doença, salário maternidade, Seguro-Desemprego etc.

A retomada sustentável no plano nacional exige medidas inéditas diante dessa crise inédita e a União, estados e municípios podem e devem tomar iniciativas que desenhem um ambicioso e abrangente plano de reativação de sua economia que pressupõe. Dentre outras variáveis macroeconômicas, a recuperação da saúde fiscal dos entes federativos (municípios, estados e União) e a elevação da renda pessoal disponível. E, para tanto, é preciso encontrar as vias para trazer ao mundo fiscal formal as transações de bens e serviços que se dão no mercado informal.

Todos sabem da fragilidade fiscal dos entes federativos (União, estados e municípios) seja para realizar investimento público para estimular o crescimento seja para ampliar a concessão de subsídios/benefícios fiscais ao setor privado – essa receita é impraticável nos curtos e médios prazos.

Portanto, é preciso criar uma nova relação quantidade/qualidade dos gastos públicos. Isto é: fazer mais e melhor com menos recursos, aumentando, assim, a eficiência e eficácia da gestão pública que promovam iniciativas inéditas que, combinadas às ações de saúde e defesa da vida, possibilitem criar de imediato as bases da retomada do crescimento e do desenvolvimento e articular os agentes econômicos nacionais e internacionais para criar um mecanismo de financiamento ao desenvolvimento, instrumento que será proposto e descrito à frente.

A saúde das finanças públicas é um grande desafio para a retomada do investimento público e privado, crescimento, emprego, renda, melhoria dos serviços e desenvolvimento no Brasil. É claro, também, que a obtenção da saúde fiscal demanda a realização de uma justa reforma tributária nacional, que recomponha a capacidade financeira dos três níveis do Estado brasileiro através de ações que potencializem a arrecadação, fortaleça e aprimore a gestão administrativa do aparato fiscal no combate à sonegação de tributos – estimada pelo Banco Mundial em 13,4% do PIB.

Para tanto, é preciso criar alternativas financeiro-fiscais inéditas que permitam, de um lado, a elevação das receitas públicas sem tirar mais um centavo de imposto do já espoliado, cansado e insatisfeito contribuinte, e, de outro, recompensar e valorizar cidadãos e empresas, ou seja, CPF e CNPJ, que terão alívio e retorno financeiro. Nos próximos artigos, apresentaremos as linhas gerais de uma proposta para trazer ao mundo fiscal formal boa parte das transações de bens e serviços que se dão na economia informal.

Sobre o autor

*Eduardo Rocha é economista pela Universidade Mackenzie, com pós-graduação em Economia do Trabalho pela Unicamp.

** O artigo foi produzido para publicação na revista Política Democrática online de outubro de 2022 (48ª edição), produzida e editada pela Fundação Astrojildo Pereira (FAP), sediada em Brasília e vinculada ao Cidadania.

*** As ideias e opiniões expressas nos artigos publicados na revista Política Democrática online são de exclusiva responsabilidade dos autores. Por isso, não reflete, necessariamente, as opiniões da publicação.

Leia também

Revista online | Quilombos Urbanos: Identidade, resistência, memória e patrimônio

Revista online | E agora, Darcy?

Acesse todas as edições (Flip) da Revista Política Democrática online

Acesse todas as edições (PDF) da Revista Política Democrática online

Operação Maria da Penha faz mais de 12 mil prisões em um mês

Agência Brasil*

Em apenas um mês, policiais civis e militares dos 26 estados e do Distrito Federal prenderam 12.396 pessoas acusadas de matar ou agredir mulheres em todo o país. O cumprimento dos mandados e as prisões em flagrante ocorreram entre os dias 29 de agosto e 27 de setembro, no âmbito da segunda edição da chamada Operação Maria da Penha.

Durante o período, foram requeridas e/ou concedidas 41,6 mil medidas protetivas para coibir e prevenir a violência doméstica e familiar contra mulheres e registrados 75.525 boletins de ocorrência policial.

Os resultados finais da ação foram divulgados hoje (7), em Brasília, pelo Ministério da Justiça e Segurança Pública. Responsável por coordenar, em âmbito nacional, a ação que envolveu cerca de 220 mil profissionais de segurança pública federais das 27 unidades federativas, o ministério informou que os estados onde o Disque 190 mais recebeu denúncias de casos de feminicídio e agressões domésticas foram São Paulo e Rio de Janeiro – respectivamente, 9.416 e 5.197.

“Os números demonstram que conseguimos salvar vidas e tiramos mulheres deste ciclo de violência”, disse o coordenador da operação, Julian Rocha Pontes. Em 2021, durante a primeira edição da Operação Maria da Penha, foram efetuadas 14,1 mil prisões e requeridas e/ou expedidas 39,8 mil medidas protetivas.

Em nota, o Ministério da Justiça e Segurança Pública destacou que, além do aspecto repressivo, a operação tem o objetivo de conscientizar a sociedade e fomentar e induzir a aprovação de políticas públicas destinadas a proteger as mulheres, além de estimular que as boas práticas implementadas pelos estados na proteção e acolhimento de mulheres vítimas de violência sejam reproduzidas.

A Lei Maria da Penha (11.340/2006 configura violência doméstica e familiar contra a mulher e qualquer ação ou omissão baseada no gênero que resulte na morte, lesão, sofrimento físico, sexual ou psicológico e dano moral ou patrimonial à vítima.

Como denunciar

O ministério também recomenda que, em caso de suspeita ou em que os direitos de qualquer mulher sejam violados, a vítima ou denunciante procure a delegacia de polícia especializada mais próxima. Ou ligue para os números de telefone 180, 190 ou 197. A ligação é gratuita e o serviço funciona 24 horas, todos os dias da semana.

O Ministério da Mulher, da Família e dos Direitos Humanos (MMFDH), que apoia a Operação Maria da Penha, também mantém a Central de Atendimento à Mulher – Ligue 180, que oferece escuta e acolhida qualificada às mulheres em situação de violência, registrando e encaminhando denúncias, reclamações, sugestões ou elogios aos órgão competentes.

Estados e organizações sociais também oferecem auxílio às mulheres em situação de violência. Clique aqui e saiba onde mais é possível encontrar apoio.

Texto publicado originalmente na Agência Brasil.

Levantamento mostra que a crise deixada pelo governo do PT tirou R$ 1 trilhão da economia

Um levantamento realizado pela gestora de recursos Rio Bravo Investimentos divulgado na edição deste domingo do jornal “O Estado de S. Paulo” (veja abaixo) mostra que a crise de crédito deixado pelo governo do PT tirou R$ 1 trilhão da economia e aprofundou a recessão econômica no Brasil.

Crise de crédito tirou R$ 1 trilhão da economia e aprofunda a recessão

Com empresas e pessoas altamente endividadas, sem propensão a novos financiamentos, e bancos receosos de verem seus níveis de inadimplência crescer, volume de recursos que gira na economia é hoje equivalente aos níveis de 2012

Alexa Salomão – O Estado de S. Paulo

Nos últimos 12 meses, cerca de R$ 1 trilhão deixou de circular na economia brasileira. Essa montanha de dinheiro equivale aos créditos bancários que foram sendo pagos pelos devedores e não retornaram ao mercado na forma de novos empréstimos, bem como à expansão natural do mercado, que não ocorreu.

Isso significa uma queda de 25% em relação ao que deveria estar circulando se a economia estivesse operando em níveis “normais”. O volume de crédito bancário que gira na economia hoje é equivalente ao disponível em 2012. Para os especialistas, isso mostra que o Brasil vive uma “crise de crédito” e não sairá da recessão se esse nó não for desatado.

O levantamento foi feito pela gestora de recursos Rio Bravo Investimentos, com base nas variações do estoque de crédito monitorado e divulgado pelo Banco Central. O curioso é saber o que motivou o levantamento. O economista da Rio Bravo, Evandro Buccini, ficou incomodado porque os indicadores de confiança na economia permaneciam otimistas, mas os índices sobre a situação atual não melhoravam. E pior: a recessão se aprofundava.

“Fomos checar as componentes do nosso modelo, que traça cenários, e nos deparamos com essa queda no crédito. Está explicado: sem crédito, sem dinheiro, a economia não vai mesmo reagir”, diz. Segundo Buccini, a partir desse dado, fica mais claro que, apesar de União, Estados e municípios estarem com sérios problemas nas contas públicas, que precisam ser sanados, o fiscal não é cerne da recessão.

O que vem corroendo a economia é o que a literatura econômica chama de “credit crunch”, crise de crédito. No caso do Brasil, originada e realimentada pela explosão das dívidas. A economista Zeina Latif, da XP investimentos, há meses alertava para essa questão e lembra que o enrosco tem duas pontas. De um lado estão devedores enforcados.

Cerca de 22% do orçamento familiar está comprometido com o pagamento de juros de dívidas e praticamente metade das empresas tem geração de caixa inferior às suas despesas financeiras. Ou seja: os tomadores de crédito precisam digerir altas concentrações de dívidas. De outro lado estão os bancos, que já renegociaram débitos, ainda temem o calote e não querem – nem podem – correr o risco de emprestar mais em meio a uma recessão sem prazo para terminar.

Trata-se exatamente do que parece ser: um círculo vicioso, que só vai se encerrar com o pagamento das dívidas. Quando Zeina falou na primeira reunião do Conselhão, em Brasília, que a “lua de mel” com o mercado estava em risco, e o governo precisava ser mais ágil para reanimar a economia, tratava, em parte, dessa questão.

“Apesar de o fiscal exigir atenção, também temos uma crise de crédito que pode até evoluir para risco de insolvência (termo financeiro que significa risco de os devedores darem calote)”, diz ela. O minipacote anunciado na semana passada, se for efetivado, pode dar alívio, mas está longe de resolver o problema, diz Zeina.

Tempo

Monica de Bolle, pesquisadora do Instituto Peterson de Economia Internacional, em Washington, dedicou um recente artigo no Estado sobre o tema e reforça: “O diagnóstico sobre as causas da recessão estava errado: o Brasil sofre com uma crise de crédito. Todos estão muito endividados: famílias, empresas, municípios, Estados e, inclusive, a União.”

Ela lembra que o tempo de digestão de altas concentrações de dívidas pode ser longo e penoso. O que acelera o alívio é uma eventual intervenção dos governos. Guardando-se as devidas proporções, Monica lembra que os Estados Unidos viveram um “credit crunch” com o estouro da bolha imobiliária, em 2008. A diferença é que lá os bancos foram arrastados, o que não ocorreu aqui, pelo menos até agora.

Para sair dela, o governo americano gastou US$ 850 bilhões para socorrer bancos e empresas, mais US$ 4 trilhões com o “quantitative easing”, programa de aquisição de títulos soberanos lastreados em hipotecas, e derrubou o juro a 0,25% – até a semana passada. A economia americana agora entra nos eixos – oito anos e US$ 5 trilhões depois. “Sem chance de o Brasil, neste momento, fazer algo minimamente parecido”, diz Mônica.

Fonte: pps.org.br

Marcos Abrão: De Goiás para o Brasil

Possibilitar que as famílias beneficiadas exercessem integralmente a cidadania foi um dos objetivos pelos quais reformulei o programa estadual Cheque Reforma, tornando-o Cheque Mais Moradia, quando presidi a Agência Goiana de Habitação (Agehab), entre 2011 e 2013. O programa nacional Cartão Reforma, lançado pelo governo federal, foi inspirado no modelo goiano e comprova que o trabalho desenvolvido na Agehab é um exemplo para o País de como se é possível incluir socialmente e, assim, melhorar a qualidade de vida de milhares de pessoas.

Em Goiás, as modalidades do Cheque Mais Moradia beneficiaram mais de 175 mil famílias em todos os 246 municípios. Nos últimos seis anos, foram investidos R$ 446 milhões apenas na modalidade Mais Moradia.

Segundo o Ministério das Cidades, com investimento de R$ 500 milhões, a primeira etapa do Cartão Reforma será iniciada em janeiro de 2017 e vai beneficiar as famílias cujas rendas não ultrapassem R$ 1.800. O Ministério das Cidades prevê reformar 85 mil residências, com média de R$ 5 mil para cada família beneficiada. Estados e municípios escolherão os beneficiários, a partir do projeto que apresentarem à pasta.

Nem sempre ter uma casa significa estabilidade para a família, já que a informalidade urbana é um problema que tem tirado o sono de quem possui as chaves, mas não a escritura do próprio lar. Por isso, é muito bem-vindo o anúncio do lançamento de um programa de regularização de propriedades. A inspiração, mais uma vez, vem de Goiás, especificamente do Casa Legal – Sua Escritura na Mão, que criei para reduzir o déficit de regularização no estado. Com ele, mais de 47 mil imóveis já foram regularizados ou estão em fase de regularização. Deste total, 24 mil foram somente em Goiânia, sendo mais de 16 mil na região noroeste, e mais de 9 mil escrituras foram entregues gratuitamente.

Avançamos muito, mas um programa federal pode contribuir ainda mais para zerar o déficit de regularização em Goiás, que, atualmente, atinge 58 cidades em todas as regiões de Goiás. Desburocratizar o processo de escrituração será um dos desafios, pois o tempo médio do recebimento da escritura é de até cinco anos.

A implantação em território nacional desses dois programas desenvolvidos em Goiás, certamente, contribuirá para dar mais segurança a milhares de famílias brasileiras e demonstra a importância de se colocar o bem-estar das pessoas sempre em primeiro lugar. Disso, não podemos abrir mão. (O Popular – 10/11/2016)

Marcos Abrão é deputado federal pelo PPS-GO

Fonte: www.pps.org.br

Mesmo com retomada do crescimento, classes D e E terão mais 1 milhão de famílias em 2025, diz estudo

Sem alívio para os mais pobres

Estica, aperta e corta se tomaram palavras de ordem para lidar com o desemprego e a alta de preços na casa de Glória de Oliveira Brito e Anderson Ornelas, ambos de 42 anos. Depois que Anderson perdeu o cargo de gerente num areal, no início do ano, a renda da família foi reduzida a um terço, para R$ 1.300. A rotina sofreu mudanças drásticas: TV a cabo é coisa do passado, assim como as idas ao shopping e a lanchonetes com as três crianças — Maria Fernanda, de um ano e 7 meses, Daniel, de 6 anos, e Gabriela, de 10 —, que abandonaram as aulas de judô e balé. As viagens habituais para Belo Horizonte e para a Região dos Lagos já não fazem parte dos planos. E até os livros escolares dos filhos mais velhos de Glória só puderam ser comprados no meio do ano.

Nos últimos anos, desde que a economia mergulhou na recessão, o cotidiano das famílias de baixa renda se tornou mais austero. E tudo indica que o cenário vai demorar a mudar. Estudo da Tendências Consultoria Integrada mostra que, até 2025, haverá expansão da pobreza mesmo com a perspectiva de retomada da economia. As famílias das classes D e E — com renda mensal de até R$ 2.166 — continuarão a crescer e chegarão a 41 milhões. A comparação das projeções para este ano e o de 2025 indica que as classes D e E devem ganhar mais um milhão de famílias. Diversos fatores contribuem para a projeção, como a migração de famílias da classe C que não conseguem manter o padrão de vida conquistado, e o surgimento de novas famílias, que se formam em condições piores.

A deterioração do cenário impressiona, especialmente à luz das conquistas da década passada. Entre 2006 e 2012, quando o Produto Interno Bruto (PIB) crescia, em média, 4% ao ano, 3,3 milhões de pessoas ascenderam das classes D e E para a C, que abrange lares com renda entre R$ 2.166 e R$ 5.223, de acordo com o critério de classificação econômica da Associação Brasileira de Empresas de Pesquisa (Abep). Com a recessão e a alta da inflação, os ganhos desse período se perderam de 2014 a 2016, período em que as classes D e E tiveram aumento de 3,5 milhões de famílias. Com base no estudo, nem mesmo uma década será capaz de aliviar integralmente os efeitos da recessão. O aumento na base da pirâmide deve ocorrer em ritmo mais moderado, mas, ainda assim, somente de 2019 a 2025, período para o qual se prevê expansão da economia, serão mais 438 mil lares.

— Quando você conduz mal a política econômica, deixa a inflação subir, as mais prejudicadas são as famílias de menor renda. Aliado a isso, se deixou que os gastos públicos subissem muito. A combinação de BNDES inchado, isenções de impostos e incentivos a setores não beneficiou os mais pobres. A economia mais fechada e com viés estatizante impediu maior concorrência e oferta de preços menores. Isso privilegia alguns poucos e prejudica a maioria — avalia Adriano Pitoli, economista, autor do levantamento e diretor da área de Análise Setorial e Inteligência de Mercado da Tendências.

MODELO FRÁGIL DE MOBILIDADE SOCIAL

O problema nos próximos anos, segundo Pitoli, é que a “fórmula mágica” que permitiu a ascensão dos mais pobres entre 2006 e 2012 — com expansão do consumo das famílias no dobro da velocidade do PIB e ampla criação de vagas para mão de obra menos qualificada em comércio e serviços — não deve se repetir. Especialistas destacam também outros componentes que impulsionaram a mobilidade social na década passada, como a política de valorização do salário mínimo, que acumulou crescimento real de 72,31% entre 2003 e 2014, o crédito facilitado, a inflação controlada e a entrada de mais mulheres no mercado de trabalho.

— Há muita coisa errada para consertar na economia. O mercado vai continuar muito fraco. As empresas vão demorar a voltar a contratar. Daqui por diante não tem mágica. As famílias vão ter de se acostumar a viver com menos por mais tempo — resume Pitoli. Com o quadro adverso na economia nos últimos anos, o nível de endividamento das famílias saltou de 18% da renda em 2005 para 30% no ano passado. Para especialistas, a rápida deterioração evidencia a vulnerabilidade do último quadro de expansão.

— Chama a atenção a intensidade do movimento. Ele sugere uma fragilidade da mobilidade social promovida anteriormente. É claro que é bom ter geladeira, carro, televisor e viagem de avião, mas não torna permanente a capacidade de a pessoa se sustentar, dar educação e saúde de qualidade aos filhos — avalia Gesner Oliveira, economista, professor da FGV e pesquisador na área de infraestrutura social.

Para as famílias que sentem no dia a dia o retrocesso na qualidade de vida, o jeito é se adaptar ou escolher criteriosamente quais gastos preservar. Glória e Anderson, que estão desempregados, tiveram de abrir mão do conforto de viver numa casa de dois andares, em Bangu. Eles alugaram o térreo a uma outra família. Junto com o aluguel de outro imóvel, herdado por Glória, esta se tornou a renda familiar no momento. Além de jogo de cintura, a mudança exigiu que eles transferissem a cozinha para o terraço e instalassem uma escada caracol para garantir o acesso direto ao segundo andar. Segundo Glória, a prioridade é preservar a qualidade da alimentação dos filhos.

— Eles têm de ter na mesa aquilo ao que já estão acostumados. A gente deixa de comprar roupa, estica dali, mas não corta alimentação. Os meses que meu marido trabalhou na Ceasa foram ótimos. Ele podia trazer para casa o que não era vendido. Chegava com “tonelada” de inhame, melancia, brócolis e couve-flor — conta Glória, em referência a um bico de três meses que o marido fez transportando alimentos.

PERDA DE BEM-ESTAR

Para Miguel Foguel, economista e pesquisador do Instituto de Pesquisa Econômica Aplicada (Ipea) nas áreas de mercado de trabalho e desigualdade, a perda de bem-estar é um dos efeitos mais duros sobre as famílias, principalmente porque pode respingar na educação:

— Não é de se estranhar que crianças deixem de ir à escola para trabalhar ou que jovens adiem a entrada na faculdade pela mesma razão.

Apesar do prognóstico negativo para os próximos anos, Carlos Antonio Costa Ribeiro, sociólogo e pesquisador do Instituto de Estudos Sociais e Políticos (Iesp) da Uerj, avalia que a perda – de bem-estar é longe de ser irreversível. Ele aponta duas razões: a chamada mobilidade intergeracional, que mede se os filhos vivem em condições melhores que os pais, tem mostrado resultados positivos, e o ritmo menor de crescimento da população: — As pessoas estão tendo menos filhos. O Brasil tem taxa de reposição menor do que dois, está em 1,8 filho por família. Se a população diminui, e o sistema educacional continua se expandindo, isso significa menos gente entrando na economia ao longo do tempo, com maior escolaridade.

Oliveira condiciona a sustentabilidade da ascensão de classe à melhoria do que chama de infraestrutura social: educação, saúde, saneamento básico e segurança:

— Precisamos de foco na eficiência e na qualidade da infraestrutura social para obter resultados melhores do que as projeções. Caso a família perca o plano de saúde e a possibilidade de manter o filho em escola particular, poderia encontrar bons hospitais públicos. Um grande investimento nessas áreas pode fazer a diferença e criar ascensão social mais lenta. Com isso, não ocorreriam grandes movimentos de consumo ou euforia, mas a construção de uma nação mais igualitária.

Enquanto a realidade se mostra menos acolhedora, as pessoas se adaptam como podem: topam ganhar menos, fazem trabalhos temporários, dirigem Uber ou trabalham por conta própria, lista Foguel: — Elas aceitam para se defender, mas acabam contribuindo para piorar a renda.

Glória está desempregada há três anos. Reclama que o mercado é cruel com quem tem mais de 40 anos e três filhos. Desde então, a técnica em TI só conseguiu um trabalho temporário de três meses, durante os Jogos Olímpicos. Comemorou como se fosse promoção:

— Trabalho desde os 15 anos. É muito difícil ser só dona de casa. Cansa. Mexe com o emocional. Resolvi aceitar essa oportunidade e invertemos os papéis. Foi ótimo. O Anderson cuida das crianças melhor do que eu. É muito rígido com os horários: elas dormiam cedo, só faziam as refeições na mesa, e, antes do meio-dia, o almoço estava pronto.

Glória cansou de procurar emprego. Investiu R$ 400 em equipamentos e montou um salão de beleza em casa, que deve abrir esta semana. Anderson vai usar a experiência na direção para trabalhar como motorista do Uber. Esperam, assim, aumentar a renda da família em, pelo menos, R$ 1.000.

Por: Daiane Costa – O Globo

Fonte: pps.org.br

Herança maldita: Endividamento das famílias brasileiras continua em alta e vai a 58,2% em setembro

A herança maldita do desemprego e das altas taxas de juros sob o governo do PT aumentou o percentual das famílias brasileiras com dívidas e contas em atraso. A Peic (Pesquisa de Endividamento e Inadimplência do Consumidor), apurada pela CNC (Confederação Nacional do Comércio de Bens, Serviços e Turismo), mostra que, em setembro, 58,2% das famílias brasileiras estão endividadas. Embora maior do que no mês anterior, quando o percentual era de 58%, o resultado é menor do que o registrado há um ano, quando era de 63,5%.

“A retração do consumo, em virtude da persistência da inflação e da contração da renda, além do elevado custo do crédito, explica essa redução na comparação anual”, avalia o economista da CNC Bruno Fernandes.

A análise da CNC, no entanto, indica que a manutenção de altas taxas de juros e a instabilidade do mercado de trabalho ampliaram o percentual das famílias com contas ou dívidas em atraso, tanto na comparação mensal como na anual. Em setembro de 2015, este percentual era de 23,1% e agora é de 24,6%. No mês passado, esse total foi de 24,4%.

Inadimplência

Do total das famílias, 9,6% disseram não ter como pagar as dívidas adquiridas entre cheque pré-datado, cartão de crédito, cheque especial, carnê de loja, empréstimo pessoal, prestação de carro e seguro. O percentual de inadimplência é maior tanto na comparação mensal (em agosto era de 9,4%) quanto na anual (em setembro de 2015 era de 8,6%).

A proporção dos que se dizem muito endividados diminuiu de agosto para setembro – de 14,6% para 14,4% do total. Na comparação anual, no entanto, houve aumento de 0,5 ponto percentual.

O tempo médio das contas atrasadas foi de 63,2 dias, sendo que o tempo médio de comprometimento com dívidas foi de 7,1 meses. Do total das famílias brasileiras, 21% estão com mais da metade da sua renda comprometida com este tipo de pagamento.

O cartão de crédito permanece no topo da lista do tipo de dívida, com 76,3%, seguido do carnê (14,8%) e do financiamento de carro (10,9%).(Com informações da assessoria da CNC)

Fonte: pps.org.br

Herança Maldita: Mais de 50% da população na faixa dos 30 anos estão inadimplentes

Brasileiros na faixa dos 30 anos são os que mais atrasam contas, diz SPC.

50,19% da população nesta faixa etária terminou o semestre no vermelho.

Total de pessoas com contas em atraso aumentou 3,21% em junho.

Mais da metade dos brasileiros com idade entre 30 e 39 anos tem contas em atraso, segundo dados divulgados nesta segunda-feira (11) pelo Serviço de Proteção ao Crédito (SPC Brasil) e pela Confederação Nacional de Dirigentes Lojistas (CNDL).

De acordo com a pesquisa, 50,19% da população nesta faixa etária terminou o último semestre com o nome inscrito em alguma lista de devedores, totalizando aproximadamente 17,0 milhões de inadimplentes em número absoluto.

“Geralmente, nessa idade as pessoas já são chefes de família e têm um número maior de compromissos a pagar, como aluguel, água, luz, entre outras despesas domésticas. Todos esses fatores aliados à falta de planejamento orçamentário e os efeitos da crise econômica, impactam negativamente na capacidade de pagamento”, explicou em nota a economista-chefe do SPC Brasil Marcela Kawauti.

A proporção de inadimplência entre as pessoas com idade de 25 a 29 anos também chama atenção. Segundo a pesquisa, 48,58% das pessoas dessa faixa etária está negativada, o que representa 8,3 milhões de consumidores.

Entre os mais jovens, com idade de 18 a 24 anos, a proporção cai para 22,14% – em número absoluto, são 5,29 milhões de inadimplentes. Na população idosa, considerando-se a faixa etária entre 65 a 84 anos, a proporção é de 28,89%, o que representa, em termos absolutos, 4,39 milhões de pessoas que não conseguem honrar seus compromissos financeiros.

Aumento da inadimplência

O número de pessoas com contas em atraso aumentou 3,21% em junho na comparação com o mesmo mês do ano passado, segundo o SPC Brasil e a CNDL. Já na comparação com maio, o número de inadimplentes caiu 0,77%.

Em números absolutos, o SPC Brasil estima que aproximadamente 59,1 milhões de pessoas físicas terminaram o primeiro semestre de 2016 inscritas em cadastros de devedores – o que representa 39,76% da população com idade entre 18 e 95 anos. Em maio, esse número era um pouco maior, estimado em 59,25 milhões.

Alta menor

O aumento no número de devedores na comparação anual foi o menor em seis anos, desde o início da pesquisa. Mas, para o presidente da CNDL, Honório Pinheiro, a desaceleração do indicador não pode ser interpretado como um sinal de que os consumidores com contas em atraso estão quitando suas dívidas, mas como um reflexo do crédito mais restrito.

“Os juros elevados, a inflação corroendo o poder de compra e a perda de dinamismo do mercado de trabalho tornam os bancos e os estabelecimentos comerciais mais rigorosos e criteriosos na política de concessão de financiamentos e empréstimos, o que implica em uma menor oferta de crédito na praça. Por sua vez, essa menor oferta de crédito funciona como um limitador do crescimento da inadimplência”, explicou o presidente em nota.