Câmbio é “calcanhar de Aquiles” dos estrangeiros

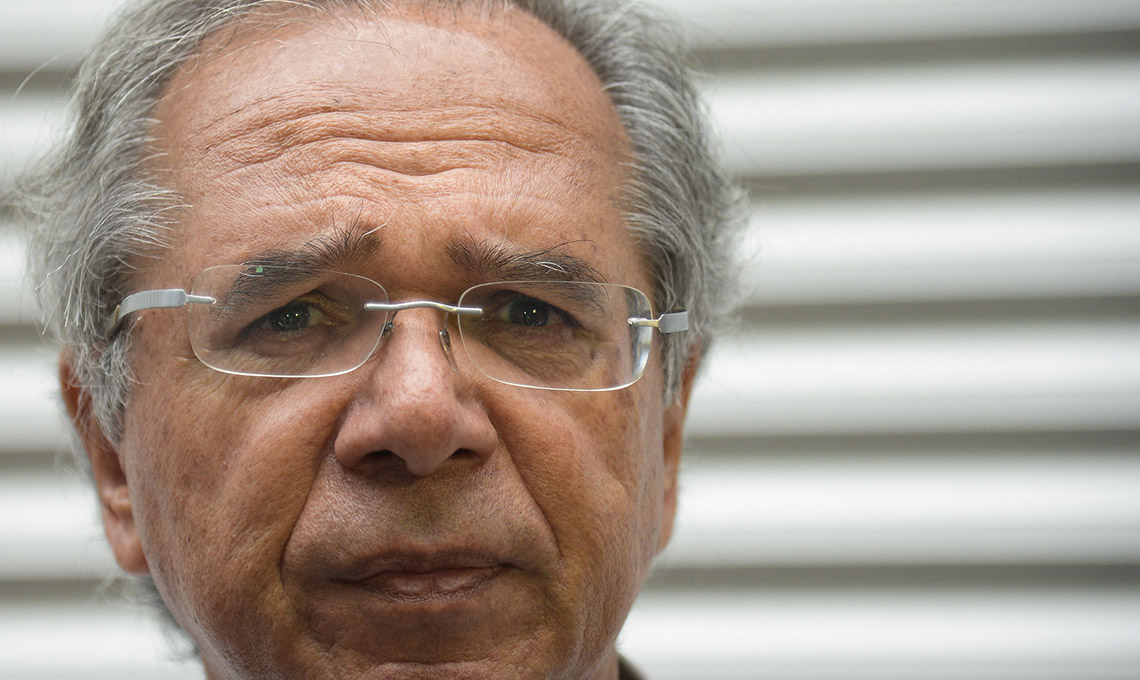

A lua de mel do mercado com o novo presidente eleito neste domingo vai durar até a cerimônia de posse? Esta pergunta foi feita, na semana passada, repetidamente à Coluna, que devolveu a questão, recebeu várias respostas e considerou esta a mais instigante: “Vai durar até que o ministro da Fazenda descubra que o tempo da economia é um e o tempo da Política é outro. O tempo da economia é o da urgência; o tempo da política é o da negociação. Há um excesso de otimismo com Paulo Guedes exatamente porque o economista ainda não se apropriou adequadamente da figura de ministro que exercerá a partir de segunda-feira”, afirma o interlocutor.

Para um profissional do mercado financeiro, Paulo Guedes pode cometer um equívoco – ou meter os pés pelas mãos – se decidir se apressar para fazer anúncios assim que formalizada a vitória de Jair Bolsonaro. “O que se espera é que ele volte a falar. Que não se tranque em copas. Que sinalize que a equipe que já está na Fazenda e no Tesouro e no BC permaneça ou diga que seguem conversando e isso vale também para Bolsonaro. Vale até um ‘tamo junto’ de Bolsonaro, referindo-se às equipes ou parte delas que já estão no governo”, diz a fonte.

Outra clara indicação observada pela Coluna é quanto à formalidade esperada para as reformas. Questionados sobre a independência do Banco Central (BC), os profissionais do mercado financeiro são positivos quanto ao assunto, acreditam que o governo fruto dessa eleição preocupa-se com legitimidade das instituições e perseguirá a independência do BC. E, também por esse motivo, consideram indispensável a aprovação de um projeto de lei que discrimine todas as condições a serem cumpridas pela instituição para que ela tenha o selo de “independente”.

Nesse sentido, o momento é considerado perfeito pelo fato de Ilan Goldfajn, presidente do BC, estar chegando ao final do segundo mandato, podendo ser reeleito por mais dois e quebrando mandatos por períodos coincidentes aos dos poderes Legislativo e Executivo. O que também vale para a diretoria da instituição. Um dos entrevistados da Coluna acredita que o presidente da Câmara dos Deputados, Rodrigo Maia (DEM-RJ), fará das tripas coração para que Ilan tenha esse legado no currículo. E ele também, inclusive, porque, das 513 cadeiras da Câmara, 251 foram renovadas nessas eleições. E Maia, que era considerado um deputado forte na Casa, agora é considerado forte no Centrão.

Embora Jair Bolsonaro não seja Geraldo Alckmin, o candidato de fato cobiçado pelo mercado desde o minuto inicial da campanha eleitoral para presidente da República, a corrida acabou e o resultado agradou. Afinal, Bolsonaro não é PT e está ainda mais à direita.

Quadro posto já na sexta. “Há ou não um rali armado para a segunda?”, questiono. “Resposta de US$ 10 milhões”, devolve o analista.

“Uns dizem que sim, outros dizem que não. Mas hoje começa a doer carregar dólares em carteira. É alta a propensão a ‘stopar’. A vender para conter o risco de assumir novas perdas”, explica o analista de um grande banco. Ele lembra que o dólar ficou um bom tempo ao redor de R$ 3,70 e chegou a R$ 4,20, com o PT avançando nas pesquisas. Até aqui, só lucro. Mas a queda foi rápida e, abaixo de R$ 3,70, é perda. Já estamos a R$ 3,65.

Esse profissional alerta que a grande maioria dos investidores estrangeiros deixou o Brasil até duas a três semanas antes do 1º turno das eleições. O resultado do 1º turno, com vantagem para Bolsonaro, não atraiu essa modalidade de investidor para novas compras. “Neste caso, o D+1 não funcionou”, diz.

O interlocutor da Coluna lembra que os estrangeiros continuam mantendo posição de compra em instrumentos derivativos de câmbio representados por contratos de dólar futuro e contratos de cupom cambial ou juro em dólar negociados na B3.

Essas compras começaram em março, quando o saldo era de US$ 11 bilhões. Em abril já estavam em US$ 23 bilhões; em maio, em, US$ 26 bilhões; em junho, US$ 34 bilhões; em julho, US$ 32 bilhões; agosto, US$ 39 bilhões; e, na última quinta-feira, em US$ 38,5 bilhões. Estas posições são utilizadas como garantia para transações com juros e ações no Brasil normalmente. Contudo, o analista entrevistado informa que boa parte desses dólares é hedge de aplicações feitas em outros países emergentes. E que alterações expressivas na taxa de câmbio no Brasil poderão desorientar grandes mercados.

Este profissional não descarta a possibilidade de a taxa de câmbio declinar a R$ 3,50, mas considera o futuro imprevisível, de fato, caso a reforma da Previdência não tome a direção prevista pelo mercado, o que pode ocorrer caso o governo não obtenha uma maioria solidária ou, ainda, caso o PT faça uma oposição ruidosa ao governo na Câmara dos Deputados, onde terá a maior bancada.

Um outro analista, também muito atento aos movimentos cambiais, tem uma avaliação diferente por contemplar um novo elemento: maior oferta de dólares ao Brasil pelo petróleo do pré-sal. Para este profissional, a vitória de Jair Bolsonaro vai recuperar a imagem do Brasil, o Investimento Direto no País (IDP) seguirá na ordem de US$ 70 bilhões ao ano, o superávit comercial ficará próximo a esse valor e o país ainda terá a receita adicional do pré-sal.

“Creio que teremos sim esse problema cambial. Uma apreciação do real que pode chegar a 20%. E, a se confirmar, será grave porque não há produtividade que compense essa variação de câmbio e não podemos imaginar que o mercado não vai fazer o que sabe, que é antecipar o movimento, o ‘overshooting'”, lamenta.

Uma preocupação que está no ar quando se pensa em dólar no Brasil é a intensa queda das Bolsas americanas. Em outubro, o Nasdaq tombou 10,93%, o que fez evaporar mais de US$ 1 trilhão de valor de mercado de seus componentes.

Mas Pedro Martins, estrategista de ações para o JPMorgan, em entrevista a José de Castro, do Valor, diz que é prematuro considerar que o mais longo “bull market” da história dos EUA chegou ao fim. E avalia que o nível “descontado” das ações emergentes em 2018 acaba deixando esses mercados mais atrativos neste momento.